616

Як ваш мозок запобігає доброму інвестору

Ось сім поширених поведінки, які приводять рішення інвестора. Дізнайтеся про них і швидко зрозуміти, чому ваші фінансові рішення так погано.

Неважливо, наскільки раціонально ви думаєте, що ви. У вас є мозок, і хімічні речовини в ньому часто роблять вас irrationally. Це впливає на всі рішення, як в особистому житті, так і в інвестиційному портфелі.

Мейр Статман, один з провідних мислителів в поведінкових економіках, говорить:

Інвестори є нормальними, не раціональними людьми.

Поведінкові економіки – це швидка дисципліна, яка спрямована на ліквідацію невідповідності раціональних показників та раціонального ринкового ціноутворення. До того ж, до складу Університету Чикаго, Нобелівських лауреатів Роберта Шуллера та Данила Кагнемана, Голови Кредитної акції Михайло Мобуссін.

Ось сім поширених поведінки, які приводять рішення інвестора. Дізнайтеся про них і швидко зрозуміти, чому ваші фінансові рішення так погано.

1,1 км Інвестори вважають, що це інвестиційні генії.

Запобігання Незаконність, можливо, найбільш очевидна концепція поведінкових фінансів. Якщо ви занадто впевнені в своїй здатності прогнозувати результат інвестиційних рішень, це про вас.

Невідкладні інвестори часто не звертають уваги на диверсифікацію і, в результаті, більш схильні до летючих дій.

2,2 км Інвестори не використовують нову інформацію Пристосування безвідкличних рішень Пристосування рішень, які втратили актуальність, безпосередньо пов’язана з переконфіденцією. Наприклад, ви приймаєте інвестиційне рішення на основі інформації, яку ви наразі маєте. Згодом ви дізнаєтеся новини, які можуть істотно вплинути на початковий прогноз. Але замість того, щоб зробити новий аналіз, вирішіть лише перевиправити старий.

Ви все ще застрягнете старі ідеї, і навіть переглянуті аналізи не повністю відображають інформацію.

3. У Інвестори нехтують зв’язками між подіями Помилка представництва

Компанія може звітувати суттєві прибуткові кошти за кілька кварталів поспіль. Як наслідок, ви припустимо, що наступний звіт, швидше за все, буде на рівні. Ця спадщина падає під дуже широкою концепцією поведінкових фінансів, що називається «попередня помилка»: помилково припустимо, що подія означає щось інше.

Ще одним прикладом репрезентаційної помилки є припущення, що хороша компанія означає хороші акції.

4. У Інвестори, які не втрачають гроші. Приймання збитків Відповідність прийняття збитків може бути смертельним. На прикладі одного інвестування в портфоліо може втратити 20% від його вартості для деяких вагомих причин. Найкраще рішення в цій ситуації полягає в тому, щоб зафіксувати втрату і рухатися далі. Але ви не можете отримати ідею з вашої голови, що папери повернеться на місці.

Подумати, що це небезпечно, оскільки це призводить до збільшення позицій в неприбуткових інвестиціях. Отже, ви починаєте виглядати як запрошений гравець, який робить ставки після парі надії виграшу.

5. Умань Інвестори не добре забути минулих помилок.

Мінімізація втрат Минулі результати торгів часто впливають на те, як ви будете торгувати в майбутньому. Уявіть, що ви продали акції, коли він пішов на 20 відсотків і він пішов вгору. Ви сказали собі: «Якщо тільки я чекав під час». Якщо ви хочете, щоб ви не продали його, коли це ще варто. Все це призводить до неприємного відчуття розчарування.

Мінімізація жалющів – це поведінка, в якій ви не інвестуєте в ефір або інвестуєте дуже консервативно, тому що ви страхуєте гіркий смак розчарування.

6. Жнівень Інвестори люблять йти з потоком Залежність від обставин Ваша толерантність до ризику повинна бути визначена вашими персональними фінансовими можливостями, інвестиційним горизонтом та відносною вагою інвестицій вашого портфеля. Залежність циркуляції є поняттям, що ваша толерантність до ризику ґрунтується на тому, як ринок поводиться. Наприклад, коли ринки знизяться, ваша готовність взяти ризики може статися, і коли ринок стоїть, ви готові взяти більше ризиків.

Це те, що інвестори купують вгорі і продають в нижній частині.

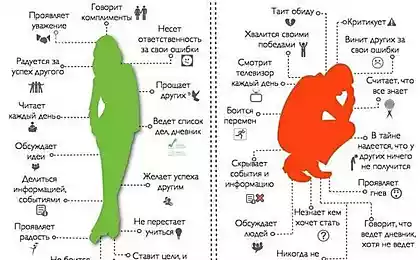

7. Про нас Інвестори добре приступають до екзаменів. Самозахист механізмів Іноді ви втратите гроші. Звичайно, це не ваша несправність, це? Непристойні механізми, які проявляються як саморегулювання, тісно пов'язані з надмірністю. Ось деякі популярні види:

Джерело: inr.pro/en/article/53536/

Неважливо, наскільки раціонально ви думаєте, що ви. У вас є мозок, і хімічні речовини в ньому часто роблять вас irrationally. Це впливає на всі рішення, як в особистому житті, так і в інвестиційному портфелі.

Мейр Статман, один з провідних мислителів в поведінкових економіках, говорить:

Інвестори є нормальними, не раціональними людьми.

Поведінкові економіки – це швидка дисципліна, яка спрямована на ліквідацію невідповідності раціональних показників та раціонального ринкового ціноутворення. До того ж, до складу Університету Чикаго, Нобелівських лауреатів Роберта Шуллера та Данила Кагнемана, Голови Кредитної акції Михайло Мобуссін.

Ось сім поширених поведінки, які приводять рішення інвестора. Дізнайтеся про них і швидко зрозуміти, чому ваші фінансові рішення так погано.

1,1 км Інвестори вважають, що це інвестиційні генії.

Запобігання Незаконність, можливо, найбільш очевидна концепція поведінкових фінансів. Якщо ви занадто впевнені в своїй здатності прогнозувати результат інвестиційних рішень, це про вас.

Невідкладні інвестори часто не звертають уваги на диверсифікацію і, в результаті, більш схильні до летючих дій.

2,2 км Інвестори не використовують нову інформацію Пристосування безвідкличних рішень Пристосування рішень, які втратили актуальність, безпосередньо пов’язана з переконфіденцією. Наприклад, ви приймаєте інвестиційне рішення на основі інформації, яку ви наразі маєте. Згодом ви дізнаєтеся новини, які можуть істотно вплинути на початковий прогноз. Але замість того, щоб зробити новий аналіз, вирішіть лише перевиправити старий.

Ви все ще застрягнете старі ідеї, і навіть переглянуті аналізи не повністю відображають інформацію.

3. У Інвестори нехтують зв’язками між подіями Помилка представництва

Компанія може звітувати суттєві прибуткові кошти за кілька кварталів поспіль. Як наслідок, ви припустимо, що наступний звіт, швидше за все, буде на рівні. Ця спадщина падає під дуже широкою концепцією поведінкових фінансів, що називається «попередня помилка»: помилково припустимо, що подія означає щось інше.

Ще одним прикладом репрезентаційної помилки є припущення, що хороша компанія означає хороші акції.

4. У Інвестори, які не втрачають гроші. Приймання збитків Відповідність прийняття збитків може бути смертельним. На прикладі одного інвестування в портфоліо може втратити 20% від його вартості для деяких вагомих причин. Найкраще рішення в цій ситуації полягає в тому, щоб зафіксувати втрату і рухатися далі. Але ви не можете отримати ідею з вашої голови, що папери повернеться на місці.

Подумати, що це небезпечно, оскільки це призводить до збільшення позицій в неприбуткових інвестиціях. Отже, ви починаєте виглядати як запрошений гравець, який робить ставки після парі надії виграшу.

5. Умань Інвестори не добре забути минулих помилок.

Мінімізація втрат Минулі результати торгів часто впливають на те, як ви будете торгувати в майбутньому. Уявіть, що ви продали акції, коли він пішов на 20 відсотків і він пішов вгору. Ви сказали собі: «Якщо тільки я чекав під час». Якщо ви хочете, щоб ви не продали його, коли це ще варто. Все це призводить до неприємного відчуття розчарування.

Мінімізація жалющів – це поведінка, в якій ви не інвестуєте в ефір або інвестуєте дуже консервативно, тому що ви страхуєте гіркий смак розчарування.

6. Жнівень Інвестори люблять йти з потоком Залежність від обставин Ваша толерантність до ризику повинна бути визначена вашими персональними фінансовими можливостями, інвестиційним горизонтом та відносною вагою інвестицій вашого портфеля. Залежність циркуляції є поняттям, що ваша толерантність до ризику ґрунтується на тому, як ринок поводиться. Наприклад, коли ринки знизяться, ваша готовність взяти ризики може статися, і коли ринок стоїть, ви готові взяти більше ризиків.

Це те, що інвестори купують вгорі і продають в нижній частині.

7. Про нас Інвестори добре приступають до екзаменів. Самозахист механізмів Іноді ви втратите гроші. Звичайно, це не ваша несправність, це? Непристойні механізми, які проявляються як саморегулювання, тісно пов'язані з надмірністю. Ось деякі популярні види:

- "Якщо тільки": Я маю право. На жаль, ви не зможете довести це.

- "Найбільш зробив." Іноді, практично не в змозі зробити щось не достатньо.

- «Місце ще не»: «Маркети можуть довше зберігатися, ніж можна вирішити. й

- Як тільки ви зробили помилку в одному, що не означає, що ви не помилитеся в іншому випадку, це?

P.S. І пам'ятайте, що просто змініть наше споживання – разом ми змінюємо світ!

Приєднуйтесь до нас на Facebook, VKontakte, Odnoklassniki

Джерело: inr.pro/en/article/53536/