615

大脑是如何阻止你们从一个良好的投资者

这里有七个常见行为的偏见驱动的决策的投资者。 阅读它们,并将很快理解为什么良好的财务决定是如此坏。

无论多么理智你以为你是。 你有一个大脑,并将化学品经常因为你的行为不合理的。 这会影响的所有决定—和你的个人生活,并在考虑到投资组合。

梅厄建议,一个领先的思想家在该领域的行为的经济,说:

"投资都正常,没有理性的人。"

关于行为的经济学是一门迅速发展的学科,这是设置高,以消除的差异之间的合理评估和不合理的市场价格。 在大师的行为的经济,你可能已经听说的是理查德*泰勒从芝加哥大学,诺贝尔奖获得者罗伯特*希勒和丹尼尔*卡尼曼和瑞士信贷迈克尔莫布森的。

这里有七个常见行为的偏见驱动的决策的投资者。 阅读它们,并将很快理解为什么良好的财务决定是如此坏。

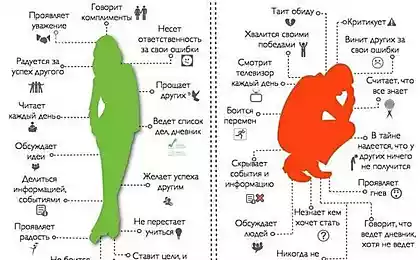

1. 投资者认为他们是天才的投资

过分自信 的过度自信也许最明显的行为金融概念。 如果你太相信自己的能力来预测结果投资决策,这是有关你。

过于自信投资者往往不支付足够的重视多样化,因此,更容易受到波动性。

2. 投资者受到虐待的新的信息的附件无关的解决方案 的附件的决定已经失去了相关性,是直接与过多的信心。 例如,您作出的投资决定的基础上提供的信息的时刻。 后来你发现的消息,可能显着影响原始的预测。 但不是一个新的分析,你只是决定要修改旧的。

你还绑了旧的想法,甚至经修订的分析不会完全反映新的信息。

3. 投资者错误地看到的之间的连接活动的误差幅度

公司可以在几个街区中的行为的报告大量利润。 因此,你是假设的下一次报告中将可能的水平。 这一错误下属一个非常广泛的行为财务概念被称为"错误":你错误地认为一些事件意味着别的东西。

另一实例的复盖范围差错的假设是,良好的公司装置一个良好的股票。

4. 投资者不愿意失去钱损失厌恶 ,不愿承担损失有时是致命的。 例如,一个投资在投资组合中的任何良好的原因失去20%的成本。 最好的解决方案,在这种情况是把你的损失和行动。 但你不能让我的头的想法,该文件将回到自己的位置。

这样的想法是危险的,因为它导致建立职务无利可图的投资。 所以你开始像一个赌徒谁下注之后打赌希望能赢得的。

5. 投资者不知道如何忘记过去的错误

尽量减少损失 的结果过去交易往往会影响你如何将贸易的未来。 想象一下,你出售股票当他们增加了20%,而他们继续上升。 你对自己说,"如果只有我等了一个小点"。 或者,假设你的一个投资贬值和你抱怨,你没有卖给他,当他仍然需要花费相当。 所有这一切导致不愉快的感受的挫折。

尽量减少感到遗憾的是—该行为在其一般避免的投资或投资非常保守,因为他们害怕的感觉苦味的失望。

6. 投资者喜欢去的流动取决于该情况下 ,你的风险容忍度应该确定个人财务的机会、投资期限,以及相对重量的投资,在投资组合。 根据不同的情况—这个概念你的风险承受能力如何基于市场的行为。 例如,当市场下跌,可能倒下,你的意愿的风险和当时的市场正在兴起,你准备的风险更多。

这是什么使得投资者购买上述和销售以下。

7. 投资者是完全能够拿出otoparki机制的自卫 有时候你输的钱。 当然,这不是你的错,对吗? 保护机制,该清单作为自我辩解,这是密切相关的过度自信心。 这里有几个受欢迎的借口:

资料来源:内幕。pro/EN/条款/53536/

无论多么理智你以为你是。 你有一个大脑,并将化学品经常因为你的行为不合理的。 这会影响的所有决定—和你的个人生活,并在考虑到投资组合。

梅厄建议,一个领先的思想家在该领域的行为的经济,说:

"投资都正常,没有理性的人。"

关于行为的经济学是一门迅速发展的学科,这是设置高,以消除的差异之间的合理评估和不合理的市场价格。 在大师的行为的经济,你可能已经听说的是理查德*泰勒从芝加哥大学,诺贝尔奖获得者罗伯特*希勒和丹尼尔*卡尼曼和瑞士信贷迈克尔莫布森的。

这里有七个常见行为的偏见驱动的决策的投资者。 阅读它们,并将很快理解为什么良好的财务决定是如此坏。

1. 投资者认为他们是天才的投资

过分自信 的过度自信也许最明显的行为金融概念。 如果你太相信自己的能力来预测结果投资决策,这是有关你。

过于自信投资者往往不支付足够的重视多样化,因此,更容易受到波动性。

2. 投资者受到虐待的新的信息的附件无关的解决方案 的附件的决定已经失去了相关性,是直接与过多的信心。 例如,您作出的投资决定的基础上提供的信息的时刻。 后来你发现的消息,可能显着影响原始的预测。 但不是一个新的分析,你只是决定要修改旧的。

你还绑了旧的想法,甚至经修订的分析不会完全反映新的信息。

3. 投资者错误地看到的之间的连接活动的误差幅度

公司可以在几个街区中的行为的报告大量利润。 因此,你是假设的下一次报告中将可能的水平。 这一错误下属一个非常广泛的行为财务概念被称为"错误":你错误地认为一些事件意味着别的东西。

另一实例的复盖范围差错的假设是,良好的公司装置一个良好的股票。

4. 投资者不愿意失去钱损失厌恶 ,不愿承担损失有时是致命的。 例如,一个投资在投资组合中的任何良好的原因失去20%的成本。 最好的解决方案,在这种情况是把你的损失和行动。 但你不能让我的头的想法,该文件将回到自己的位置。

这样的想法是危险的,因为它导致建立职务无利可图的投资。 所以你开始像一个赌徒谁下注之后打赌希望能赢得的。

5. 投资者不知道如何忘记过去的错误

尽量减少损失 的结果过去交易往往会影响你如何将贸易的未来。 想象一下,你出售股票当他们增加了20%,而他们继续上升。 你对自己说,"如果只有我等了一个小点"。 或者,假设你的一个投资贬值和你抱怨,你没有卖给他,当他仍然需要花费相当。 所有这一切导致不愉快的感受的挫折。

尽量减少感到遗憾的是—该行为在其一般避免的投资或投资非常保守,因为他们害怕的感觉苦味的失望。

6. 投资者喜欢去的流动取决于该情况下 ,你的风险容忍度应该确定个人财务的机会、投资期限,以及相对重量的投资,在投资组合。 根据不同的情况—这个概念你的风险承受能力如何基于市场的行为。 例如,当市场下跌,可能倒下,你的意愿的风险和当时的市场正在兴起,你准备的风险更多。

这是什么使得投资者购买上述和销售以下。

7. 投资者是完全能够拿出otoparki机制的自卫 有时候你输的钱。 当然,这不是你的错,对吗? 保护机制,该清单作为自我辩解,这是密切相关的过度自信心。 这里有几个受欢迎的借口:

- "如果只有":如果没有发生一件事,我就会是正确的。 不幸的是,你不能证明这一点。

- "几乎得到了它":不幸的是,有时候几乎能够做些什么是不够的。

- "时尚未来":不幸的是,"市场可以保持不合理的时间比你可以保持溶剂"。

- "一个错误的":如果你没有失败的东西,这并不意味着其余也将是错误的,对吗? 出版

P.S.记住,仅仅通过改变他们的消费—我们一起改变世界了。 ©

加入我们在Facebook,脸谱了,语音

资料来源:内幕。pro/EN/条款/53536/