823

0.2

2016-02-09

Зачем крупные корпорации копят триллионы долларов?

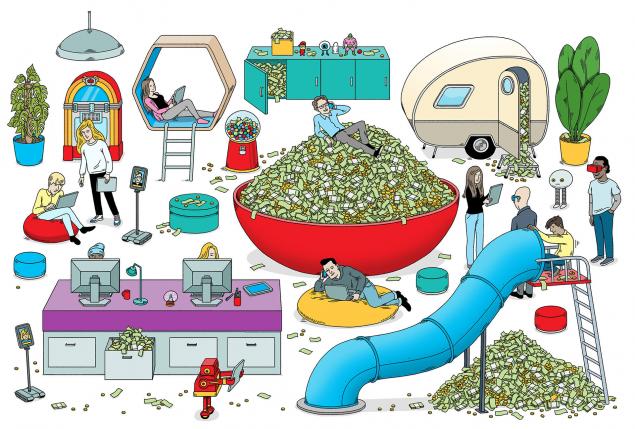

Illustration by Andrew Rae

Существует экономическая загадка, разгадать которую пытаются многие и уже довольно давно. Финансовые эксперты часто называют ее головоломкой или парадоксом. Смысл этого парадокса в следующем: американские компании совокупно обладают 1.9 трлн долларов на счетах в банках и в облигациях казначейства, никак не используя эти деньги. Это положение вещей не имеет исторических аналогов. Американские корпорации всегда были заемщиками, а не держателями средств, поэтому проанализировать исходную информацию и сравнить текущую ситуацию с аналогичными периодами в прошлом невозможно, таких данных просто не существует. Но существует несколько предположений, объясняющих причину возникшей моды на наличные. Ответы на вопрос «зачем корпорациям триллионы долларов?» вы найдете далее, в статье-переводе The New York Times Magazine, подготовленной специально для корпоративного блога компании, занимающейся обработкой платежей в интернете, PayOnline.

Сама идея о том, что корпорации будут держать у себя такую большую часть своей прибыли, кажется абсурдной по экономическим соображениям, особенно сейчас, когда облигации казначейства, в которых они держат эти деньги, дают всего 2% прибыли. Гораздо выгоднее было бы вложить их во что-либо другое — продукты, услуги или приобретение других компаний. Это позволило бы превысить минимальную по корпоративным понятиям рентабельность в 2 цента с доллара. Тем не менее, они предпочитают хранить эти деньги.

Возьмем, к примеру, Google. Его новая материнская компания, Alphabet, стоит около 500 млрд долларов. Она владеет суммой 80 млрд долларов, которую держит на банковских счетах Google или в других краткосрочных вложениях. Поэтому, покупая 1 акцию Alphabet, которая недавно торговалась на уровне примерно 700$, вы фактически получаете в свое распоряжение 100$ наличными. С помощью этих 80 млрд долларов Google мог бы купить Uber и его индийского конкурента Ola, а оставшиеся деньги — потратить на Palantir, стартап, работающий в области анализа и представления данных. Или же с помощью этих денег Google мог бы запросто выкупить Goldman Sachs или American Express, или почти 100% долю в MasterCard. Другой вариант — покупка Costco или eBay или 25% доли в Amazon. В общем, Google обладает всеми возможностями для того, чтобы вложить эти средства и в результате получить гораздо больше, чем просто 2 цента с доллара.

Судя по всему, начало этой странной моды корпораций на накопительство пришлось на начало 2000 годов. В качестве самого яркого примера можно привести General Motors, которая держит наличные деньги на сумму в почти половину своей стоимости. Apple держит больше трети своей стоимости. Конечно, смириться с таким положением вещей может не каждый: если бы компании вместо того, чтобы накапливать средства подобным образом, пустили их в дело, мы бы сразу же увидели резкий экономический рост, а вместе с ним наверняка и увеличение количества высокооплачиваемых рабочих мест. В 90-x, когда компании сохраняли гораздо меньшую часть своей прибыли, они строили новые заводы и приобретали новые здания. Отчасти именно из-за этой привычки пускать средства в дело эти годы оказались периодом самого низкого уровня безработицы и ощутимого экономического роста. Примечательно также, что эта полезная модель поведения корпораций помогла правительству собрать такую большую сумму налоговых сборов, что оно впервые за последние 160 лет приблизилось к выплате всех своих долгов.

В чем же причина такого поведения? Количество статей на эту тему в экономических журналах не перечесть. Каждая предлагает собственную теорию о том, почему корпорации перешли от заимствования средств к их сбережению. Некоторые приводят вполне прозаичные причины: так же как и люди, компании хотят иметь деньги на экстренный случай или остаться на плаву в плохие экономические периоды, а прошлое десятилетие не было спокойным из-за повышения рисков. Кроме того, корпорации стали уделять гораздо больше внимания так называемой оптимизации налогов, которую все остальные называют «избежанием налогов». Есть много причин, по которым удержание денег и тщательное их распределение среди дочерних компаний, особенно иностранных, является отличным методом уменьшения суммы выплачиваемых налогов.

Другая причина удержания денег связана с постоянно усиливающейся конкуренцией за получение лучших кадров и покупку перспективных компаний. Особенно это актуально для компаний сферы высоких технологий и фармацевтической отрасли. Когда Google или Apple вступают в переговоры о покупке более мелких компаний, они могут отпугнуть других конкурентов, ведь последние понимают, что вступают в неравную схватку с обладателями практически бесконечных ресурсов. Получается довольно странная ситуация, когда удержание денег помогает компаниям сберечь еще большее их количество благодаря возможности заплатить меньше за поглощение в условиях отсутствия конкуренции. Google, к слову, покупает по одной компании в неделю, тогда как Apple, несмотря на менее регулярный характер своих приобретений, в целом не отстает от своего конкурента.

Но даже если вас устраивают эти объяснения, загадка все равно остается неразгаданной. Компании вроде Google или GM удерживают слишком много наличности. Настолько много, что даже резервный фонд, налоговая оптимизация и отпугивание конкурентов вместе взятые не могут быть оправданием. Профессор университета Джорджтауна, Ли Пинковитц говорит, что экономисты, признающие неоднозначность этого вопроса, разделились на два разных лагеря.

Представители первого лагеря верят, что крупный запас наличных денег сигнализирует о наличии в компании серьезных проблем. Возможно также, что дела идут плохо у всей отрасли, настолько, что ее представителям просто не во что инвестировать. Может быть, дело в том, что топ-менеджеры занимаются своими темными делами и накапливают такие «заначки» для достижения личных целей. Например, они хотят скрыть последствия неверно принятых решений ради сохранения своих постов. В этом случае они могут воспользоваться денежным запасом, на время сделав компанию более прибыльной.

Иллюстрация Andrew Rae

Представители другого лагеря выражают сомнение в том, что свободный рынок способен создать возможности, которые позволяли бы управленцам держать такие большие суммы наличных денег в собственных целях.

Вместе со своим коллегой Роаном Уильямсоном Пинковитз создал оценочную модель, которая позволила проанализировать реакцию инвесторов на разные уровни наличных сбережений у компаний. Анализу подверглись данные 12888-ми открытых акционерных компаний из 43 отраслей за период с 1965 по 2014 год. Модель показывает, в какую стоимость инвесторы оценивают 1 доллар, вложенный в ту или иную компанию.

Полученные им данные показывают, что обе теории имеют под собой основания. Для некоторых отраслей накопление наличных средств очевидно коррелирует с негативными результатами. Для издательского бизнеса и индустрии развлечений попытки накапливания дополнительных денежных запасов приводят к тому, что эти деньги теряют свою ценность в глазах инвесторов, падая в стоимости до 40 центов за доллар. В оборонной и угольной промышленностях дела обстоят значительно хуже: ценность одного вложенного доллара падает ниже нуля. Возможно, это означает, что руководители компании в этих отраслях пытаются создать подушку безопасности для себя или своих компаний, поскольку рынок, очевидно, негативно реагирует на их желание накапливать денежную массу.

Однако в случае с другими отраслями стоимость каждого вложенного доллара в результате вырастает. Для фармацевтических компаний ценность одного доллара таких сбережений вырастает до 1.50$. Для компаний-разработчиков ПО этот показатель оказывается еще выше — 2$. Такое отношение инвесторов означает, что они доверяют руководителям компаний этих отраслей, таким как Ларри Пейдж, возглавляющий Alphabet. Фактически инвесторы считают, что руководство таких компании может воспользоваться капиталом даже лучше, чем они сами. Поверхностное изучение отраслей второй группы, куда в числе прочих входят автомобильные компании и производители медицинского оборудования, показывает, что количество компаний, накапливающих больше всего средств, наглядно коррелирует с их принадлежностью этим отраслям. Вполне возможно, что приличная часть упомянутой выше суммы в 1.9 трлн долларов принадлежит именно корпорациям, накопившим их, чтобы таким образом получать вознаграждение от рынка ценных бумаг.

В результате остается только один вопрос: Зачем компании это делают? Ответ, возможно, кроется в том, что и руководители и инвесторы верят, что в их отраслях грядут большие перемены, но что за перемены это будут, никто не знает наверняка. На протяжении всего XX века, по мере того, как человечество переходило от движимой лошадьми и солнцем аграрной к электрифицированной и моторизированной индустриальной, а далее и к «кремниевой» информационной экономикам, становилось понятно, что инвестирование в инновации помогало расти и развиваться большинству компаний, которые этим занимались. Речь идет о крупных вложениях в приобретение зданий, оборудования и компьютерных технологий. Сегодня, тем не менее, ценность компаний растет скорее за счет новых идей и способов взаимодействия. Идеи появляются и распространяются гораздо быстрее, чем раньше. Оценить их стоимость при этом становиться сложнее. В качестве яркого примера этой тенденции можно привести «кризис доткомов», случившийся в том числе из-за неспособности компаний дать правильную оценку стоимости интернет-рынка.

Конечно же, главные экономические вопросы нашего времени звучат очень просто: «Неужели благоприятные времена прошли? Неужели нас ждет увеличение разрыва между богатым меньшинством и менее обеспеченным большинством?» Денежная головоломка дает нам небольшой повод для оптимизма. Если бы руководители корпораций и их инвесторы действительно считали, что будущее будет мрачным, а инновационный и экономический рост неумолимо замедляется, у них было бы мало причин держать у себя столько денег. На самом деле это накапливание может быть признаком того, что следующие инновационные преобразования уже не за горами. И если это и вправду так, то вскоре нас всех ждут хорошие новости.

Источник: geektimes.ru/company/payonline/blog/270650/

Портал БАШНЯ. Копирование, Перепечатка возможна при указании активной ссылки на данную страницу.