823

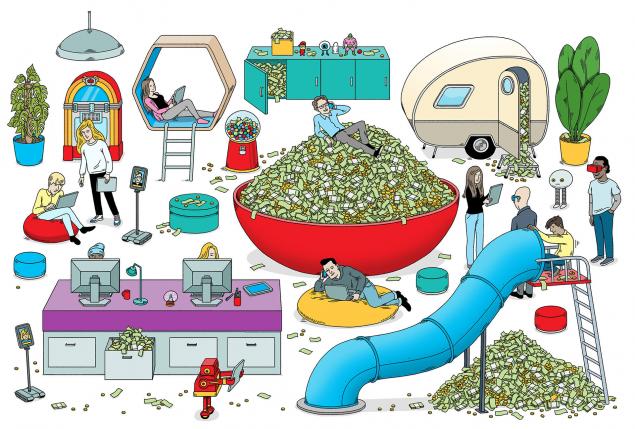

Чому великі корпорації загартовані трильйони доларів?

Ілюстрація Андрія Рая

Є економічна таємниця, яка багато хто намагається вирішити досить багато часу. Фінансові експерти часто називають головоломкою або парадоксом. Ускладнення цього парадоксу полягає в тому, що американська компанія, що колгоспно проводить $1.9 трильйон в банківських рахунках і скарбничках без використання грошей. Цей стан справ не має історичних аналогів. Американські корпорації завжди були позичальниками, не власниками коштів, тому неможливо проаналізувати початкову інформацію і порівняти точну ситуацію з аналогічними періодами минулого. Але є кілька припущення, які пояснюють причину моди для готівки. Відповіді на питання «Чому потрібна корпорація доларів?» можна знайти пізніше в статті, перекладеному журналом «Нью-Йоркські часи», підготовлену спеціально для корпоративного блогу компанії, що займається обробкою платежів в Інтернеті, PayOnline.

Дуже ідея, що корпоративні корпорації тримають таку велику куртку своїх прибутків, здається, принесені на економічні підстави, особливо зараз, що скарбнички, в яких вони тримають, що грошовий дохід тільки 2% від повернення. Це буде набагато вигідніше інвестувати в щось інше - товари, послуги або придбання інших компаній. Це перевищить мінімальну корпоративну прибутковість 2 центів за долар. Тим не менш, вони воліють тримати гроші.

Взяти Google, наприклад, Його нова материнська компанія, Альфабет, варто близько 500 мільярдів доларів. Займає $80 млрд на банківські рахунки Google або інші короткострокові інвестиції. Отже, якщо ви купуєте 1 частка Альфабету, який нещодавно продаваний близько $700, ви фактично отримаєте $100 в готівку. За допомогою цього $80 млрд Google міг купити Uber і його індійський суперник Ola, і провести відпочинок на Палантірі, аналітику даних і стартапу. Або з цими грошима, Google може легко купити Goldman Sachs або American Express, або майже 100% від MasterCard. Ще один варіант - купити Costco або eBay або 25% акцій на Amazon. У всьому Google добре позиціонується, щоб інвестувати гроші і отримати більше, ніж лише 2 центи від долара.

На початку 2000-х рр. на початку 2000-х рр. на початку 2000-х рр. на початку 2000-х рр. Найяскравіший приклад - Генеральні двигуни, які займають готівку майже половину вартості. Apple займає більше третини його вартості. Звичайно, не кожен може прийти до умов з цією державою справ: якщо компанії замість накопичувальних коштів таким чином, покласти їх в бізнес, ми відразу побачимо різке зростання економіки, і, звичайно, збільшення кількості високоплатних робочих місць. У 90-х роках, коли компанії зберігали значно меншу частину своїх прибутку, вони побудували нові заводи і придбали нові споруди. У зв’язку з цим звичаєм внести гроші в бізнес, ці роки довели, що період найнижчого рівня безробіття та відчутного економічного зростання. Зокрема, цей корисний шаблон корпоративної поведінки допоміг уряду зібрати стільки податкових надходжень, що це перший раз в 160 років, що він припинив виплату всіх своїх боргів.

Що таке причина цієї поведінки? Кількість статей про цю тему в господарських журналах не можна розраховувати. Кожен пропонує власну теорію того, чому корпорації переїхала з запозичення. Деякі цитують досить прозаїчні причини: так само, як люди, компанії хочуть, щоб мати гроші на надзвичайні ситуації або залишитися поплавкою під час поганих економічних періодів, а минулий декаплікт не був спокійний через підвищені ризики. Крім того, корпоративні корпорації почали звертати увагу на так звану податкову оптимізацію, яка всі інші дзвінки «Податковий уникнення». Є багато причин, чому при веденні грошей і ретельно розподілі його на дочірні підприємства, особливо іноземні, є відмінним способом зменшення суми податків, сплачених.

Ще одна причина збереження грошей обумовлена коли-небудь підвищенням конкуренції за кращий талант і придбання перспективних компаній. фармацевтична галузь. Коли Google або Apple вступають в переговори, щоб купити менші компанії, вони можуть відлякати інших конкурентів, тому що останні розуміють, що вони вступають в нерівну битву з власниками майже нескінченних ресурсів. Це дивна ситуація, яка має гроші, допомагає компаніям економити ще більше грошей, які можуть платити менше за вступ, коли немає конкуренції. Google, до речі, купує одну компанію на тиждень, в той час як Apple, незважаючи на менш регулярний характер її придбання, як правило, не за конкурентів.

Але навіть якщо ви задоволені цими поясненнями, таємниця все ще залишається невирішена. Компанії, такі як Google і GM, мають занадто багато готівки. Таким чином, навіть резервний фонд, податкова оптимізація та відключення конкурентів не можуть бути Лі Рожевийовець, професор Джорджтаунського університету, каже економістам, які визнають неоднозначність питання, поділилися на два різних табори.

Представники першого табору вважають, що великий запас касових сигналів наявність серйозних проблем в компанії. Так само можливо, що для всієї галузі, так що її представники просто не мають нічого спільного. Можливо, топ-менеджери беруть участь у темних справах і накопичують такі «пашки» для досягнення особистих цілей. Наприклад, вони хочуть приховати наслідки неправомірних рішень для збереження своїх постів. У цьому випадку вони можуть використовувати касовий резерв, що робить компанію вигідніше.

Ілюстрація Андрія Рая

Інше питання, чи можна створити можливості для менеджерів, щоб утримати такі великі суми готівки за власні кінці.

Разом з колегою Роан Вільямсон, Рожевийовець створив модель оцінки, що дозволило проаналізувати реакцію інвесторів на різні рівні економії готівки в компаніях. Аналіз включив дані з 12,888 підприємств публічно-торгових підприємств з 43 галузей між 1965 та 2014. Модель показує, скільки коштує інвестори $1, вкладено в компанію.

Знахідки показують, що і теорії добре засновані. Для деяких галузей, накопичення готівки чітко корелюється з негативними результатами. Для видавничої та розважальної індустрії, спроби накопичувати додаткові грошові резерви викликають, що гроші втратити свою вартість в очах інвесторів, падають в вартість до 40 відсотків на доларі. Оборонні та вугільні промисловості набагато гірше, з значенням одного долара падає нижче нуля. Можливо, це означає, що виконавчі органи в цих галузях намагаються створити подушку для себе або своїх компаній, оскільки ринок, очевидно, відреагує негативно до свого бажання загартувати гроші.

Тим не менш, у випадку інших галузей значення кожного долара вкладено зростає в результаті. Для фармацевтичних компаній вартість одного долара такої економії зросла до $1.50. Для програмних компаній цей показник ще вище – $ 2. Таке ставлення означає, що інвестори довіряють виконавчим органам в цих галузях, таких як Ларна сторінка, яка очолює Альфабет. По суті, інвестори вважають, що управління такими компаніями може використовувати капітал навіть краще, ніж самі. Обласне дослідження галузі другої групи, яка включає в себе автомобільні компанії та виробники медичного обладнання, показує, що кількість компаній, які накопичують більшість коштів, чітко корелює з їх належністю до цих галузей. Це цілком можливо, що пристойна частина вище $1.9 трильйон належить корпораціям, які накопичили його для отримання винагороди від ринку цінних паперів.

В результаті залишається тільки одне питання: Чому це роблять компанії? Відповідь може бути, що як виконавчі, так і інвестори вважають, що великі зміни надходять у своїх галузях, але ніхто не знає, що зміни будуть. Протягом ХХ ст., як людство переходить з кінно-курортної аграріїв, щоб електрифікована і моторизована промислова, а потім до силіконної інформаційної економіки, стало зрозуміло, що інвестиції в інновації допомогли більшість компаній рости і розвиватися. Ми говоримо про великі інвестиції в придбання будівель, обладнання та комп’ютерних технологій. Сьогодні, проте, вартість компаній зростає швидше за рахунок нових ідей та способів взаємодії. Ідеї з'являються і викладають набагато швидше, ніж раніше. Оцінка їх вартості стає більш складною. Як яскравий приклад цього тренду ми можемо цитувати «дот-ком кризу», яка сталася, серед інших речей, через нездатність компаній правильно оцінити значення інтернет-ринку.

Звісно, основні економічні питання нашого часу прості: Чи хороші часи? Чи існує широкий проміжок між багатою меншістю та меншою кількістю свердловин? Ми можемо самі зателефонувати одержувачу. Якщо корпоративні виконавчі органи та їх інвестори поважали, що майбутнє буде блемним та інноваційним та економічним зростанням були недорогі сповільнені, вони мали б підстави для того, щоб зберегти ці гроші. По суті, це накопичення може бути ознакою, що наступна інноваційна трансформація просто навколо кута. А якщо це правда, ми з вами зв'яжемося з вами найближчим часом.

Р

РДжерело: geektimes.ru/company/payonline/blog/270650/