816

为什么大型企业囤积了数万亿美元?

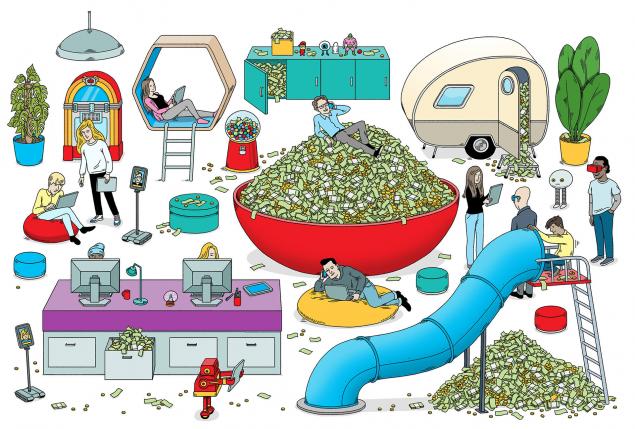

由安德鲁·雷伊图 I>

有一个神秘的经济,他们正在试图解决了很多,很长一段时间。金融专家经常称之为一个谜或悖论。这样做的原因是悖论:美国公司累计有1.9万$的银行账户,在国债,不使用这笔钱。这种状况没有历史的类似物。美国企业一直是借款人,而非基金持有人,所以要分析源信息和当前的形势与以往同期相比是不可能的,不存在这样的数据。但有几个假说来解释时尚现金的原因。回答这个问题:“为什么美元企业万亿?”你会发现更多的文章,翻译纽约时报杂志,专门为企业博客公司从事互联网上支付的处理准备,<一个href="http://payonline.ru/?utm_source=geektimes&utm_medium=referral&utm_campaign=webpayments-main">PayOnline.

该公司将继续在其利润中如此大的一部分的想法,它似乎很荒谬出于经济原因,特别是现在,当美国国债,这是他们保持货币,给予2%的利润。这是更有利可图这将是它投资于别的东西 - 产品,服务或收购其他公司。这将超过最低企业盈利能力的概念对美元2美分。然而,他们更倾向于将钱。

举个例子来说,谷歌。其新的母公司,字母,价值约500十亿美元。它拥有80十亿美元的总和,这使谷歌在银行账户或其他短期投资。因此,在购买1股字母,最近约$ 700交易,你实际上得到的现金$ 100的订单。有了这些$ 80十亿谷歌可能收购尤伯杯和印度奥拉的对手,剩下的钱 - 把钱花在了Palantir的,启动数据分析和演示领域的工作。或用钱帮助谷歌可以很容易地收购高盛和美国运通或万事达卡几乎100%的股权。另一种选择 - 购买Costco的或易趣或亚马逊25%的股份。一般情况下,谷歌拥有所有机会投资这些基金,因此得到了很多比对美元仅2分钱。

显然,这个奇怪的时装公司囤积年初曾在2000年初。作为最亮的例子是通用汽车公司,这是持有现金在近一半的价值的金额。苹果拥有超过三分之一它的价值更多。当然,要忍受这种状态可以事务还不是全部:如果公司而不是以这种方式在企业积累资金,让他们,我们会立刻看到了巨大的增长,有了它,可以肯定,并提高高薪职位的数量。在90-X,当公司留存利润的很小一部分,他们建造新工厂和收购新的建筑。部分原因是因为这种习惯在处理资金开始这些年是一个周期失业率低,实际经济增长。同样值得注意的是,该实用新型企业的行为,帮助政府收集如此大量的税收收入,它是在后160年来第一次已经接近支付其所有债务。

什么是这种现象的原因?关于这一主题的经济杂志上的文章数不计。每间都设有自己的,为什么公司从借贷来保存它们转移理论。有些领导是很平淡的原因是:人一样,企业希望能有不菲的紧急情况或在恶劣的经济环境下生存下去,并且在过去的十年,是因为风险较高的不平静。此外,公司已经付出更多关注所谓的税务优化,其中所有的人被称为“避税”。有很多原因的钱,仔细分配下属企业,特别是国外的保留,是减少的纳税额的好方法。

另一个原因是资金与最好的员工日益激烈的竞争以及购买有前途的公司的关联的保留。这是高科技公司和医药行业尤其如此。当谷歌和苹果进入洽谈收购小公司,他们可能会吓退其他竞争者,因为上了解到,进入一个不平等的战斗,几乎无限资源的所有者。扣缴的钱,当一个颇为奇怪的现象帮助企业节省更多的人在没有竞争的少付吸收的能力。谷歌的,顺便说一下,一家公司在一个星期买的,那么作为苹果公司,尽管它经常少收购,一般不会落在竞争对手的后面。

但是,即使您满意这些解释,谜团仍未解决。像谷歌或GM公司持有太多现金。这么多,即使是准备金,税收优化和一起吓唬对手不能是一个借口。乔治敦大学教授,李Pinkovitts说,经济学家认识到这一问题,分为两个不同阵营的模糊性。

第一阵营的代表认为,现金储量大表明公司的严重问题的存在。这也有可能是出问题了整个行业,所以它的成员只需在任何不投资。也许一点是,高层管理者去了解他们的黑暗契约和积累这样的“窝蛋”的个人目标的实现。例如,他们想隐瞒的,以保持他们的工作做出不正确的决定的后果。在这种情况下,他们可以利用货币供应量,以使公司更有利可图的时间。

插图安德鲁·雷伊 I>

其他阵营都表示代表怀疑自由市场可以创造机会,将允许管理者保持这样大量的现金达到自己的目的。

连同他的同事罗恩·威廉姆森Pinkovitz建立评估模型,这也使分析的投资者,为企业不同层次的现金储蓄的反应。分析应用数据在E-12888的上市公司从43部门期间1965年至2014年。该模型显示了如何估算投资1美元投资于某个公司的价值。

他的研究结果表明,这两种理论都有理由。对于现金积累的某些行业它是与负的成绩明显相关性。对于出版业和娱乐业试图积累更多的货币供应量导致的事实,这钱是失去投资者眼中的价值,在价格下探至40美分美元。在煤炭行业形势的防守更糟糕:被投资美元的价值低于零。这或许意味着,在这些行业中的公司高管正试图为自己或你的公司创造一个安全垫作为市场的反应显然要负自己的欲望积累货币供应量。

然而,在每一美元的价值,其他部门的情况下,投资的结果增长。对于制药企业看重储蓄美元增长到$ 1.50对于软件公司,这个数字甚至更高 - $ 2投资者的这种态度意味着他们信任的公司的管理者在这些领域,比如拉里·佩奇,字母的负责人。事实上,投资者认为这类公司的管理,可以利用资金,甚至比自己强。第二组,其包括,其他汽车公司和医疗设备制造商中的分支的表面的研究中,表明公司的数量,收集最资金,明确地与他们属于这些扇区相关。这可能是1.9万亿美元的上述款项的一部分体面属于谁收集他们的公司,以接收来自证券市场的补偿。

这样一来,只有一个问题:企业为什么要这么做?答案可能在于一个事实,即管理者和投资者认为,他们的行业大的变化来了,但它会是一个什么样的变化,一笔糊涂账。在整个二十世纪,人类已经从推动马和阳光农业传递给电气化和电动工业,然后到“硅”信息经济,很显然,在创新上投资,帮助成长和发展广大公司的这样做的目的。这是在采集的建筑物,设备和计算机技术的主要投资。然而,今天,公司的价值越来越大,多因新的想法和互动方式。想法不断涌现,传播速度比以前快很多。率的同时变得更加复杂成本。这种趋势的一个很好的例子可能会导致发生,因为企业无法给上网本市场的成本一个正确的估计的一部分“网络泡沫危机”。

当然,主要经济问题的声音对我们的时间很简单:“你的美好时光哪里去了?难道我们等待少数富人和多数较差之间日益扩大的差距?“钱之谜让我们不容乐观的原因。如果企业高管和投资者真的相信,未来是暗淡的,创新和经济增长不可避免地放缓,他们将有什么理由要保持在这么多钱。事实上,这种积累可能是一个迹象,表明这些创新变革已为期不远。如果事实确实如此,那么很快我们都在等待好消息。

<一href="http://payonline.ru/?utm_source=geektimes&utm_medium=referral&utm_campaign=webpayments-main">

来源:<一个href="https://geektimes.ru/company/payonline/blog/270650/">geektimes.ru/company/payonline/blog/270650/