¿Qué es una oferta pública inicial y por qué es necesario

En una red, a menudo se pueden encontrar historias acerca de cómo la empresa se fue IPO pública y llevado a cabo, lo que resultó en la fundación de la empresa se convirtió en multimillonarios. Sin embargo, no todo el mundo es consciente de lo que la cantidad de trabajo detrás de este proceso de transición de privado a público. Hoy nos fijamos en este proceso paso a paso.

¿Qué es la oferta pública inicial h4> Cuando una empresa quiere ofrecer sus acciones al público en general, se lleva a cabo la IPO (Oferta Pública Inicial - IPO). En consecuencia, el estado de la organización está cambiando - en lugar de privado (accionista no puede ser cualquier persona) se convierte en público (accionista puede ser cualquiera)

.

Una empresa privada puede ser accionistas, pero no tanto, y este tipo de empresas se enfrentan con los requisitos reglamentarios, distintas de las que se aplican al público. El proceso de preparación de una oferta pública inicial de salida a bolsa) realiza desde varios meses a un año y costó a la compañía de fondos muy considerables.

¿Por qué las empresas realizan OPI h4> Es todo sobre el dinero - la empresa quiere recaudar fondos. Después de recibir el dinero puede ser utilizado para el desarrollo de negocios o, por ejemplo, la reinversión en infraestructura.

Otra ventaja es la disponibilidad de las acciones que cotizan en bolsa de la compañía - para ofrecer opciones sobre acciones a los altos directivos, atrayendo a los mejores talentos. Además, las acciones pueden ser utilizados en el curso de las fusiones y adquisiciones, que cubren una parte del pago - si usted compra Facebook WhatsApp, fundadores mensajeros recibieron una parte significativa de los $ 19 mil millones en acciones de la red social que ya está fuera de la bolsa de valores. Contacte con cotización en bolsa más grande del mundo - NYSE o NASDAQ - es simplemente prestigiosa

.

Primeros pasos en la preparación para la salida a bolsa h4> La empresa, que ha reunido en la bolsa, contrata banco de inversión (o varios bancos), que se ocupará de los procesos de la organización de la IPO. Teóricamente posible organizar el comercio de sus acciones y la propiedad, pero en la práctica por lo que no viene nadie. Los bancos que participan en la organización de salida a bolsa, llamados suscriptores.

Después de que el banco contrató a - por ejemplo, Goldman Sachs y Morgan Stanley -. Entre sus representantes y la sociedad de gestión que se están negociando en el que el precio es determinado por las acciones ofrecidas para su compra, su tipo, y la cantidad total de fondos que se espera atraer a

Después de la firma del acuerdo entre la empresa y el suscriptor, éste toma el memorando de inversión a la autoridad reguladora en el país. En los Estados Unidos - es la Comisión de Valores (SEC), y en Rusia - Banco de Rusia. Este documento proporciona información detallada acerca de la propuesta y la empresa - los estados financieros, biografías listas manuales problemas legales de la organización, con el propósito de recaudar fondos existentes y abre una lista de los actuales accionistas. A continuación, el regulador verifica la información, y, si es necesario, solicita los datos adicionales. Si toda la información es correcta, entonces la fecha fijada de salida a bolsa, aseguradora y prepara todos los datos financieros de la empresa.

¿Cuál es el interés de los suscriptores h4> Los bancos de inversión para invertir en la salida a bolsa y la organización "comprar" acciones de la empresa, antes de que finalmente se meten en el intercambio para publicar anuncios. Bancos ganan en la diferencia entre el precio de las acciones, que hayan pagado a los OPI, y el precio se fija en el momento de inicio de la negociación. Cuando sale de una oferta pública inicial prometedora empresa, la competencia por el derecho a convertirse en bancos anderraytorom su salida a bolsa puede ser muy grave.

Para generar interés en los suscriptores de salida a bolsa a menudo llevar a cabo una campaña de publicidad (Road Show), en el que se recogen antes de que la información sobre el desempeño financiero de la empresa a los posibles inversores, e incluso a veces en diferentes partes del mundo. Por lo general, Road Show dispuesto para los grandes inversores. A menudo, este tipo de inversores ofrecen a comprar acciones antes de la subasta oficial - este proceso se le llama asignación

.

El precio de las acciones, Cambio h4> Cuando se acerque la fecha de salida a bolsa, el asegurador y la empresa emisora de la bolsa de valores, negociar el precio de las acciones. La ilustración puede depender de muchos factores:. Las perspectivas de la empresa, los resultados de Road Show y la situación actual del mercado

Del mismo modo con los suscriptores para la colocación de las empresas grandes y prometedores competir y el intercambio, para el que la aparición de una empresa tales en el listado significa aumentar los volúmenes globales de liquidez y de comercio. También juega un papel y prestigio. En el caso de una empresa tan popular, los representantes de las bolsas de valores se presentan ante su orientación, lo que explica la colocación de los profesionales en su sitio.

La compra de acciones en oferta pública inicial h4> Los inversores privados no pueden comprar acciones antes del inicio oficial de la negociación. A menudo, en los primeros días de la negociación de acciones de nuevas empresas fluctúan, por lo general, los analistas aconsejan no apresurarse con las transacciones y esperar hasta que el precio se establece en un establo, más o menos.

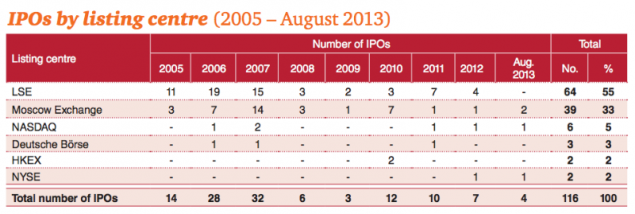

¿Por qué las compañías rusas para mantener una oferta pública inicial en el extranjero h4> Recientemente, las compañías rusas comenzaron a mostrar un poco de la actividad y en la Bolsa de Moscú ("Yandex» pasado colocación adicional de acciones, y "Rain", "Big City" y Slon.ru planea fusionar la celebración y el ejercicio a > IPO). Sin embargo, la mayor parte de la actividad de intercambio de empresas rusas ir al extranjero.

Eso es lo que piensa el economista jefe de este proyecto de ley ITinvest Sergei Egishyants :

Todos clara: el capital en Occidente - y por lo tanto no colocan sus compañías de valores de todo el mundo, incluyendo Rusia. Recientemente ganando popularidad salida a bolsa en China - debido a que el mercado de capitales local también se disparó a escalar con generosidad, por lo que para atraer el dinero chino buscado por muchos.

Acciones rusas inversores occidentales y orientales no tienen prisa - por muchas razones (protección de los derechos de propiedad no son entusiastas, la capacidad del mercado en pedidos más pequeños, etc.). En teoría, por supuesto, y en la capital rusa mucho, pero eso es sólo si nos fijamos formal, claramente lo mismo que la mayoría de los (!) Los activos libres de propiedad de los grandes empresarios y algunos políticos, no están disponibles en las cuentas de la Caja de Ahorros, y en la costa occidental, Fondo y el Banco. En tales circunstancias, el comportamiento de las empresas rusas que buscan un alojamiento en el Oeste, es muy natural. Blockquote>

Fuente: PWC i>

Los pros y los contras de la oferta pública inicial h4> El hecho de la salida a bolsa de la compañía por lo general positivo, porque significa que ha crecido lo suficiente para tener derecho a la obtención de capital de una manera similar - recurrir a ella sólo cuando se necesita para hacer un montón de dinero en expansión a gran escala. Además, las empresas públicas atraen mucha más atención que facilita el proceso de contratación y comercialización.

Entre las desventajas de la salida a bolsa se pueden señalar peor después de ir la atención pública a la empresa por los reguladores - que hay un gran número de requisitos, tanto del Estado y de las bolsas de valores propios, que son empresas que cotizan en ellos, deben cumplir. En particular, se refiere a los estados financieros. Además, los fundadores de la empresa puede no siempre inmediatamente después de la salida a bolsa para vender sus acciones y convertirse en millonarios, ya que esto puede reducir su tasa de capitalización y de negocios.

Enlaces Artículos relacionados:

«Rain», Slon.ru y "Ciudad Grande" unidos en la celebración y llevar a cabo una oferta pública inicial en la Bolsa de Valores de Moscú «Yandex" colocará sus acciones en la Bolsa de Moscú El trabajo en los mercados internacionales a través de ITinvest ¿Cómo funciona el comercio de cambio en Rusia

Fuente: habrahabr.ru/company/itinvest/blog/227383/