1097

"¡Caramba!" La historia de cómo Nassim Taleb ha hecho que el desastre inevitable en la estrategia de inversión

Negro lebedMalkolm Gladwell 2002

Una vez, en 1996, el año, un comerciante de Wall Street llama Nassim Nicolas Taleb fue a visitar a Víctor Niderhoffer. Niderhoffer en ese momento era uno de los administradores de dinero de más éxito en el país. Vivió y trabajó en una finca de 13 acres en el estado de Connecticut, y cuando Taleb llegar a la sede de su casa en Larchmont, se le pidió que se presentaran al entrar en posesión Niederhoffer. Luego se ha recorrido un largo camino a lo largo del sinuoso camino más allá de las pistas de tenis, pistas de squash, piscinas, hasta que llegaron a la enorme mansión, donde literalmente cada pulgada estaba cubierta con piezas de arte popular americana de los siglos 18 y 19.

En aquellos días Niderhoffer menudo jugó al tenis con George Soros. Recientemente, publicó su libro "Las universidades de operador", que el autor dedicó a su padre, Artie Niderhoffer, la policía de Coney Island, y se convirtió en un best-seller instantáneo. Niderhoffer poseía una vasta y ecléctica biblioteca y parecía un hombre insaciable deseo de saber. Cuando Víctor estaba estudiando en Harvard, fue el primero de squash jugado alguna vez y de inmediato dijo que sería el mejor en el deporte. Ni que decir tiene, que pronto fue capaz de derrotar a la legendaria Shariff Khan, tomando así el primer lugar en la calabaza US Open. Todos estos hechos están bien caracterizados Niederhoffer personalidad. Hasta que escuchó rumores sobre el éxito de Taleb en las opciones de comercio, y lo invitó a Connecticut. Taleb estaba encantado.

"Hablamos un poco, básicamente, sólo lo vi - dice Taleb, - Pasé siete horas mirando como funciona Niderhoffer. Tenía cincuenta y todos los demás en su oficina - un poco más de veinte años, y sin embargo, Viktor parecía enérgica todos juntos. Después de mercados cerrados, se fue a la cancha de tenis, donde rescató a cerca de mil pelotas, la formación de revés ". Nassim Taleb proviene de un Líbano cristiana, y su lengua materna - francés, por lo que el nombre del Niderhoffer su pronunciación suena más exótico, al igual que Der Nai Hoffer. "Este hombre vivía en una mansión enorme relleno con miles de libros, al igual que en mi sueño de la infancia! - Continúa - Niderhoffer pertenecía a otro mundo, el mundo de los científicos, y yo sinceramente voskhschalsya ellos »

.

Sin embargo, había un problema, y al igual que es la clave para entender la extraña forma que eligió Taleb, y por qué en la actualidad se lleva a cabo, "el principal disidente de Wall Street." A pesar de la envidia y admiración, nunca por un momento me gustaría ser como Niderhoffer - ni entonces ni ahora, ni nunca en mi vida. Porque, como él miró a toda esta riqueza, biblioteca, pista de tenis, arte en las paredes, todos los innumerables millones que realiza Niderhoffer durante muchos años - que no pudieron escapar a la idea de que todo esto podría ser el resultado de pura suerte .

A pesar de la envidia y admiración, Taleb ni por un momento me gustaría ser como Niderhoffer -. ni entonces ni ahora, ni nunca en mi vida Porque cuando miró a su alrededor, todos estos incontables millones de personas que realiza Niderhoffer durante muchos años -. no pudo escapar a la idea de que todo esto podría ser el resultado de pura suerte h4> Taleb sabían que este sería su idea sonaba herética, dijo en voz alta. Wall Street siempre se ha basado en el principio de que cualidades como la habilidad, experiencia y conocimientos en la inversión del mismo valor, como la cirugía u operar los aviones. Los que estaban lo suficientemente astuto como para sugerir lo importante es tener el software en el futuro, las acciones de Microsoft compró en 1985 e hizo una fortuna. Los que supuso la vulnerabilidad de las punto-com en 1999, vendió acciones de las empresas de tecnología y evitar el colapso del Nasdaq. Warren Buffett ha adquirido fama mundial y el apodo de "Sabio de Omaha" por una razón: es obvio que si alguien empezó desde cero y miles de millones amasó, tiene que ser más listo que todos los demás, con una gran cantidad

Una vez, en 1996, el año, un comerciante de Wall Street llama Nassim Nicolas Taleb fue a visitar a Víctor Niderhoffer. Niderhoffer en ese momento era uno de los administradores de dinero de más éxito en el país. Vivió y trabajó en una finca de 13 acres en el estado de Connecticut, y cuando Taleb llegar a la sede de su casa en Larchmont, se le pidió que se presentaran al entrar en posesión Niederhoffer. Luego se ha recorrido un largo camino a lo largo del sinuoso camino más allá de las pistas de tenis, pistas de squash, piscinas, hasta que llegaron a la enorme mansión, donde literalmente cada pulgada estaba cubierta con piezas de arte popular americana de los siglos 18 y 19.

En aquellos días Niderhoffer menudo jugó al tenis con George Soros. Recientemente, publicó su libro "Las universidades de operador", que el autor dedicó a su padre, Artie Niderhoffer, la policía de Coney Island, y se convirtió en un best-seller instantáneo. Niderhoffer poseía una vasta y ecléctica biblioteca y parecía un hombre insaciable deseo de saber. Cuando Víctor estaba estudiando en Harvard, fue el primero de squash jugado alguna vez y de inmediato dijo que sería el mejor en el deporte. Ni que decir tiene, que pronto fue capaz de derrotar a la legendaria Shariff Khan, tomando así el primer lugar en la calabaza US Open. Todos estos hechos están bien caracterizados Niederhoffer personalidad. Hasta que escuchó rumores sobre el éxito de Taleb en las opciones de comercio, y lo invitó a Connecticut. Taleb estaba encantado.

"Hablamos un poco, básicamente, sólo lo vi - dice Taleb, - Pasé siete horas mirando como funciona Niderhoffer. Tenía cincuenta y todos los demás en su oficina - un poco más de veinte años, y sin embargo, Viktor parecía enérgica todos juntos. Después de mercados cerrados, se fue a la cancha de tenis, donde rescató a cerca de mil pelotas, la formación de revés ". Nassim Taleb proviene de un Líbano cristiana, y su lengua materna - francés, por lo que el nombre del Niderhoffer su pronunciación suena más exótico, al igual que Der Nai Hoffer. "Este hombre vivía en una mansión enorme relleno con miles de libros, al igual que en mi sueño de la infancia! - Continúa - Niderhoffer pertenecía a otro mundo, el mundo de los científicos, y yo sinceramente voskhschalsya ellos »

.

Sin embargo, había un problema, y al igual que es la clave para entender la extraña forma que eligió Taleb, y por qué en la actualidad se lleva a cabo, "el principal disidente de Wall Street." A pesar de la envidia y admiración, nunca por un momento me gustaría ser como Niderhoffer - ni entonces ni ahora, ni nunca en mi vida. Porque, como él miró a toda esta riqueza, biblioteca, pista de tenis, arte en las paredes, todos los innumerables millones que realiza Niderhoffer durante muchos años - que no pudieron escapar a la idea de que todo esto podría ser el resultado de pura suerte .

A pesar de la envidia y admiración, Taleb ni por un momento me gustaría ser como Niderhoffer -. ni entonces ni ahora, ni nunca en mi vida Porque cuando miró a su alrededor, todos estos incontables millones de personas que realiza Niderhoffer durante muchos años -. no pudo escapar a la idea de que todo esto podría ser el resultado de pura suerte h4> Taleb sabían que este sería su idea sonaba herética, dijo en voz alta. Wall Street siempre se ha basado en el principio de que cualidades como la habilidad, experiencia y conocimientos en la inversión del mismo valor, como la cirugía u operar los aviones. Los que estaban lo suficientemente astuto como para sugerir lo importante es tener el software en el futuro, las acciones de Microsoft compró en 1985 e hizo una fortuna. Los que supuso la vulnerabilidad de las punto-com en 1999, vendió acciones de las empresas de tecnología y evitar el colapso del Nasdaq. Warren Buffett ha adquirido fama mundial y el apodo de "Sabio de Omaha" por una razón: es obvio que si alguien empezó desde cero y miles de millones amasó, tiene que ser más listo que todos los demás, con una gran cantidad

.

Pero la pregunta que plagó Taleb: ¿Fue el éxito de gente como el resultado de sus increíbles habilidades, y estas habilidades se inventaron después del hecho, cuando era necesario encontrar alguna explicación para tales logros impresionantes? George Soros dijo una vez que hizo una fortuna con la ayuda de un poco de "teoría de los mercados reflexividad", que él mismo había inventado. Sin embargo, más tarde, Soros escribió que en la mayoría de los casos, su teoría "es tan débil que puede ser ignorada." Taleb ex socio de negocios, Jean-Manuel Rozan vez pasó todo el día hablando con Soros sobre el mercado de valores. Soros ha afirmado categóricamente que él está en el mercado - "oso" y puesto en marcha una compleja teoría acerca de por qué siempre prefiere jugar en la diapositiva. El mercado de valores creció. Dos años más tarde, se enfrentó con el torneo de tenis Rosanne Sorosm y le recordó la conversación, pero al mismo tiempo pidió a vivir oso. "Sí, me acuerdo, me acuerdo muy bien! Sabes, he cambiado de opinión. Empecé con el comercio en aumento, y mi increíble suerte ". Él cambió de opinión! Tal vez lo más importante, lo que necesita saber acerca de Soros, una vez le dijo a su hijo Robert:

"Mi padre se sienta y de inmediato te dan un montón de teorías de por qué hace lo que hace. Pero te voy a decir esto: al menos la mitad de ese - una tontería. De hecho, se cambia la posición en el mercado cuando se empieza a sentir instintivamente que algo salió mal. No tiene nada que ver con la racionalidad. Es una especie de instinto, alertas de alimentación ».

La pregunta de por qué alguien ha logrado el éxito en los mercados financieros, irritó Taleb. Cálculos arifmiticheskie simples dan una idea clara de la causa en el ámbito de la administración del dinero. Supongamos que en el mundo hay diez mil de los gestores de inversiones. Medio completamente al azar de ellos a finales de año para hacer dinero, y, al menos casualmente, la segunda mitad de su perdida. Supongamos, además, que después de los perdedores salen del mercado, el juego se repite una vez más entre los que se quedaron. En cinco años vamos a tener 300 gerentes, año financiero casualmente completado con éxito, diez - nueve de ellos permanecen. Nueve personas, que hicieron una fortuna al ganar diez años consecutivos como resultado de una sencilla buena suerte! Niderhoffer como Buffett y Soros, sin duda, era una persona excepcional. Él era un doctor en ciencias económicas en la Universidad de Chicago y el primero en proponer la idea de que el uso de un análisis matemático de las anomalías del mercado puede identificar modelo rentable. Pero, ¿cómo demostrar que Niderhoffer no era a la vez una de las nueve de la suerte? ¿Y quién puede asumir que el año undécimo, de repente perdió todo, absolutamente todo, destruye más de 130 millones de dólares del fondo, y como dicen en Wall Street ", irrumpió»? ..

Taleb recuerda su infancia en el Líbano, un país que, como él dice, hizo su camino "del cielo al infierno" en tan sólo seis meses. Su familia una vez propiedad de vastas propiedades en el norte de Líbano. Ahora todo esto ha desaparecido como consecuencia de una guerra civil prolongada. Papá Nassim fue viceprimer ministro y el hijo del Primer Ministro; un hombre de gran dignidad personal, vivió sus últimos días en el piso inferior en Atenas. Taleb llegó a la conclusión de que la culpa de estos eventos radica en el desafortunado caso, se retiró de su casa. En un mundo de tanta incertidumbre ... nunca se puede estar seguro de que todas las cosas realmente importantes de la vida no se derrumbará durante la noche, cuando la fortuna pronto se apartó de ti.

Algunos de, sin embargo, lo que Taleb aprendió de Niederhoffer. Por ejemplo, en su ejemplo, decidió ir a por los deportes, y las visitas regulares al gimnasio. Pero lo más importante fue que Niderhoffer, un empirista acérrimo, que cree que "todo lo que pueda ser verificada, se debe comprobar" infectado Taleb esta idea, hasta el punto de que cuando él comenzó su propio fondo de cobertura de unos años más tarde, llamó su "Empírico". Pero eso era todo. Nassim Taleb ha decidido que nunca va a usar estrategias arriesgadas que han tenido la más mínima oportunidad de destruir su fundación.

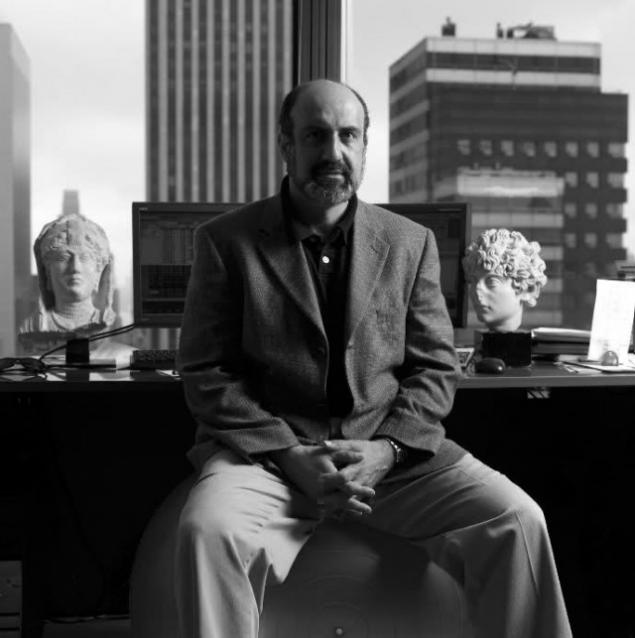

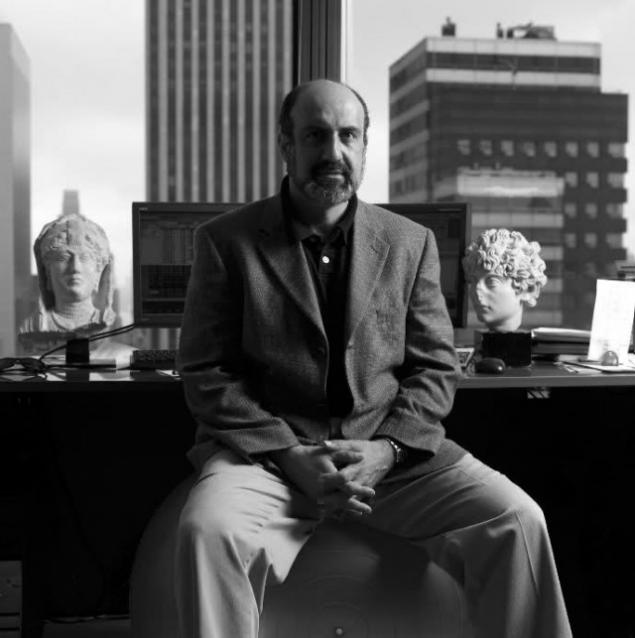

Nassim Taleb - hombre musculoso altura de unos cuarenta años, con canas principiante barba. Sus pobladas cejas pesadas y nariz aguileña. Su piel color oliva libanés. Taleb - hombre de estados de ánimo, y cuando las cejas comienzan a llegar al puente de la nariz y los ojos entrecerrados, como si electrificada aire alrededor. Algunos amigos estaban en su rostro parecido con Salman Rushdie, y sus colegas en la oficina juran que perdió en el nacimiento, el hermano gemelo de Mulla. Taleb afirma a sí mismo (equivocadamente) que se parece a Sean Connery.

Vive en una casa con cuatro dormitorios, veinte y seis iconos ortodoxos rusos, diecinueve bustos de los antiguos romanos y cuatro mil libros. Taleb se levanta al amanecer para dedicar tiempo a escribir. Escribió dos libros, uno de los cuales se dedican a trabajar con instrumentos financieros derivados (y muy apreciados por la comunidad de economistas), la segunda es "engañado por aleatoriedad", publicado el año pasado, se ha convertido en un Wall Street sobre el mismo, que "El noventa y cinco tesis "de Martin Luther de la Iglesia Católica. A veces, después de la cena, se dirige a las conferencias de la ciudad y atendidos en la filosofía. Durante el año escolar, Taleb enseña clases nocturnas en la escuela de posgrado en finanzas de la Universidad de Nueva York, después de lo cual se puede encontrar en la barra de "café Odeon" en Tiberike despotricar sobre, por ejemplo, o las sutilezas de volatilidad estocástica creativa poeta griego Kavafis.

Taleb oficina en Manhattan se compone principalmente de superficie de venta del tamaño de un apartamento estudio. El propietario está sentado en la esquina detrás de una computadora portátil rodeado de su equipo: Mark Spitsnegela, operador jefe Danny tostadas, otro comerciante, programador Martin Wynne y estudiantes de postgrado Pallopa Ansipana. De éstos, sólo la marca puede dar media, y los graduados de secundaria Vin, Danny y Pallop más como. La sala también cuenta con una sala de estar con una estantería y un televisor sintonizado en un canal CNBC. Algunos busto griego adorna la mesa Taleb, uno se alza junto a la puerta principal. En la pared cuelga un cartel con una exposición poco en mal estado de los artefactos antiguos griegos, fotos y Mullah bosquejo de tinta pequeña mentales patronos "empiristas", el filósofo Karl Popper.

Este personal de la mañana de primavera "empiristas" preocupado por la solución de problemas complejos con la raíz cuadrada de n. Taleb, furiosamente chirridos escritura marcador en la pizarra gama de posibles soluciones, y Spitsnegel y Pallop observándolo de cerca. Spitsnegel, rubia, viene de Occidente, miradas de yoga (a diferencia Taleb) es muy equilibrada. Pallop, que llegó de Tailandia para una buena educación, recibió un doctorado en economía en Princeton. Tenía el pelo largo y negro y una mirada distraída poco. "Pallop muy perezoso" - dice Taleb varias veces durante el día para no hacer frente, sin embargo, dice que con tanto amor, como "perezoso", a su entender, es sinónimo de "genio". Pallop no toca el equipo y vueltas en la silla más a rodar fuera de la mesa. Leía recientemente un libro sobre la psicología cognitiva y Daniel Amos Tversky Kannemana y lo encontró "un poco decepcionante", debido al hecho de que los argumentos de los psicólogos "totalmente verificable».

Trinidad se esfuerza por resolver el problema en el tablero y llega a la conclusión de que las decisiones tomadas por Taleb, pueden estar equivocados, sin embargo, los mercados están a punto de abrir, por lo que el titular de la oficina de nuevo a la mesa y selecciones de Spitsnegelom disputa acerca de lo que la música para jugar en boombox oficina. Spitsnegel sabe tocar el piano, y por esta razón, nombró a sí mismo un DJ "empiristas". Ofrece Mahler, pero Taleb no aprueba: "Mahler no es adecuado para la volatilidad! Quizás Bach .. Mateo Pasión "Taleb señala Spitsnegela vestidos de gris de cuello alto de lana:"?? Basta con mirar a él. Mira que von Karajan. Obviamente, él creó para vivir en un castillo. Por cierto, el mejor técnico con todos nosotros, no hablador y excelente esquiador. Esta es nuestra marca! "Spitsnegel pone los ojos, y el hombre a quien Taleb se refiere es el misterioso Dr. Wu, de un fondo de cobertura cercana en el otro extremo del pasillo. Dr. Wu es muy delgada y siempre lleva gafas oscuras. Le preguntamos su opinión sobre el problema con n, pero se negó a responder. Dr. Wu llegó aquí para realizar conversaciones inteligentes, préstamo de libros y charlar con Mark sobre la música, dice Taleb, cuando su visitante sale.

"Empírico" tiene una estrategia única. Hay opciones de negociación en acciones y bonos. Imaginemos, por ejemplo, que General Motors acciones negociadas por $ 50 por acción, y - un importante inversor en Wall Street, en la cartera, que dicha acción es. Viene a usted y ofrece opciones de los comerciantes para vender el derecho de recompra de estas acciones dentro de los tres meses si el precio en el momento cae a $ 45. Usted ve la historia de acciones de GM y resulta que son muy estables, es probable que en un período tan corto de su caída de valor en un 10%, es muy pequeña. El acuerdo parece razonable, ¿no? Ok, usted dice, y aplaude las manos. ¿Venden una opción para, por ejemplo, un millón de acciones a 10 centavos cada uno, y los pone en el bolsillo de $ 100 000. Por lo tanto, si usted se encuentra bien, y después de tres meses el precio de GM acciones mantienen por encima de $ 45, usted no perderá nada.

El comerciante también se basa en un evento muy poco probable, pero si se produce este evento, será un beneficio enorme. Por ejemplo, si el precio baja a $ 35, esta astucia volverá a aparecer en su puerta, comprar sus acciones, y la oferta de recompra de nuevo por $ 45 que le hará mucho más pobre, y -. Rica

En la jerga de Wall Street, tal transacción es declarado out-of-the-money opción (opción vnedenezhny). Sus opciones son muy diversas. Por ejemplo, usted podría vender el comerciante opciones GM por acciones por $ 30, o si juegas contra GM, en 60. Usted puede negociar opciones sobre bonos, el índice S & P, divisas o hipoteca o incluso a cualquier instrumento financiero de su elección ; puesto en el crecimiento del mercado, disminuyendo, o que se mantendrá estable. Las opciones permiten a los inversores a jugar duro y gire el dólar en el top ten. También ayudan a cubrir los riesgos: por ejemplo, los fondos de pensiones no van a la quiebra en la crisis debido a la defensa de las posiciones mediante la compra de opciones. Lo que es bueno en las opciones de comercio es el hecho de que puede mediante el estudio de la historia del instrumento, para calcular el riesgo de que el precio va a cambiar en un futuro próximo, no en su favor, y ver si tiene sentido invertir. Este proceso es muy similar a la forma en que las compañías de seguros analizan las tablas actuariales, calculando el costo del seguro. Estos cálculos son por lo general los bancos de inversión involucrados en la antigua física de Rusia, matemáticos y programadores procedentes de China desde la India. En Wall Street, estos especialistas son llamados "cuantos».

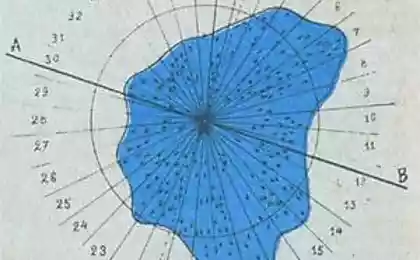

De hecho, Taleb y su equipo en los "empiristas" son los cuantos. Pero ellos niegan rotundamente, porque no creo que los riesgos de los mercados de valores se pueden calcular de la misma forma que la esperanza de vida de las personas. El hecho de que los acontecimientos del mundo físico, como la muerte o el resultado de un juego de póquer, una más predecible tanto sobre la base de análisis matemático, como tiene limitaciones naturales. Los riesgos de este tipo de eventos se pueden calcular, y van a seguir una curva de distribución normal - la famosa curva de campana que tiene una forma de campana. Pero a menos que la evolución del mercado, todos estos máximos inesperados y trágica caída, encajar en esta curva? ..

El economista Eugene Fama vez investigó los cambios en precios de las acciones, y llegó a la conclusión de que si seguían una curva de Gauss, saltos repentinos ocurrirían aproximadamente cada 7.000 años. Sin embargo, en la realidad estos saltos se producen no menos de una vez cada 3-4 años, ya que los propios inversores caballeros - personas reales del mundo físico - no siguieron una curva de distribución normal. Estas acciones no observaron ninguna regularidad, que se puede calcular estadísticamente. Cambian su opinión. Ellos hacen cosas estúpidas. Imitan el uno al otro. Ellos pánico. Pham llegó a la conclusión de que los hechos que llaman "poco probable" los estadísticos de dejarse a la curva de Gauss tales "colas gruesas" que cambiarían más allá del reconocimiento.

En el verano de 1997, Taleb predijo que los fondos de cobertura de gran tamaño como Long Term Capital Management, se está moviendo rápidamente hacia el borde del abismo porque no entienden lo que "colas gruesas". Un año más tarde LTCM vendió injustificadamente gran número de opciones sin recubrimiento debido al hecho de que sus modelos informáticos predijeron un período de calma en el mercado. ¿Y qué pasó?

¿Cuál?

Por supuesto que no!

Blockquote>

Mitos populares sobre los japoneses, Inglés, chino y otros idiomas

Durante el Festival de la Linterna, hombres chinos se vierten hierro caliente