黑lebedMalkolm格拉德威尔2002

有一次,在1996年,这一年,华尔街的交易员叫纳西姆·尼古拉斯·塔勒布去拜访维克多Niderhoffer。 Niderhoffer在当时是全国最成功的基金经理之一。他住在康涅狄格州曾在13亩的庄园,当塔勒布获得从他的家在拉奇蒙特会场,他被要求进入藏尼德霍夫时做自我介绍。然后,他已经走过了很长的路沿盘山公路经过网球场,壁球场,游泳池,直到来到了巨大的豪宅,从字面上的地方每一寸被覆盖上了18和19世纪的美国民间艺术作品。

在那些日子里Niderhoffer经常打网球与乔治·索罗斯。最近,他出版了他的著作“大学股票操作,”这是作者献给他的父亲,阿蒂Niderhoffer,警方从科尼岛,并成为畅销书。 Niderhoffer拥有一个庞大而杂乱的图书馆,看着像一个人贪就知道了。当胜者是就读于哈佛大学,他是第一个打过壁球,立即说,这将是最好的运动。不用说,很快他能够击败传说中的谢里夫汗,从而以第一名的美国公开赛壁球。所有这些事实都得到很好的特点尼德霍夫的个性。直到他听说了塔勒布的期权交易成功的谣言,他邀请他去康涅狄格州。塔勒布很高兴。

“我们谈了一下,基本上,我只是看着他 - 塔勒布说, - 我花了7小时眼看着Niderhoffer工作。他五十,和其他人在他的办公室 - 一点点二十,但尤显得精力充沛一起。股市收盘后,他去了网球场,在那里救出大约一千球,训练反手。“纳西姆·塔勒布来自一个基督教的黎巴嫩和他的母语 - 法语,所以Niderhoffer的名字它的发音听起来更奇特,很像明镜奈霍弗。 “这家伙住在一个巨大的豪宅里塞满了成千上万的书,就像在我儿时的梦想! - 他继续 - Niderhoffer属于另一个世界,科学家们的世界,我真诚地voskhschalsya他们»

。

但是,有一个问题,只是因为它的关键是理解陌生的方式,选择了塔勒布,为什么它目前发生“的首席持不同政见的华尔街。”尽管羡慕和钦佩,他从来没有一个时刻,我想是这样Niderhoffer - 不是的话,不是现在,不是永远在我的生活。因为,他环视着这一切的财富,图书馆,网球场,艺术的墙壁上,所有的亿万谁Niderhoffer做了很多年 - 他无法逃避的想法,这一切都可能是纯粹的运气的结果。

尽管羡慕和钦佩,塔勒布从来没有一个时刻,我想是这样Niderhoffer - 没有的话,不是现在,不是永远在我的生活 STRONG>因为当他环顾四周,所有这些亿万谁Niderhoffer做了很多年 - 他没能逃过本以为这一切都可能是纯粹的运气,结果 H4>塔勒布知道,这将是他的想法听起来异端,他说出声来。华尔街一直休息的原则是素质,如技能,经验和专业知识,在同一价值的投资,如手术或操作飞机。这些谁够精明的建议是多么重要,在未来的软件,微软的股票回购于1985年,发了大财。这些谁猜中了网络泡沫的脆弱性在1999年,销售的科技公司的股票,避免纳斯达克的崩溃。巴菲特收购了全球范围内的知名度和绰号“圣人奥马哈”的一个原因:很明显,如果有人从头开始,积累了数十亿美元,它必须比所有其他人更聪明,有很多

。

但是,困扰塔勒布问题:是人都喜欢自己的惊人能力的结果的成功,而这些能力的发明在事后,当有必要找到如此骄人的成绩一些解释?索罗斯曾经说过,发了大财有一些“反身性理论的市场”,这是他自己发明了帮助。不过,后来,索罗斯写道,在大多数情况下,他的理论“是如此之弱,它可以忽略不计。”塔勒布的前商业合作伙伴,让曼努埃尔Rozan曾经花了一整天谈话索罗斯关于股市。索罗斯曾明确表示,他在市场上 - “熊”,并推出为什么总是喜欢在幻灯片播放一个复杂的理论。股市繁荣。两年后,他面临着黄婉君Sorosm网球赛事,并提醒谈话的他,却在同一时间问怎么活熊。 “是的,我还记得,我记得很清楚!你知道,我改变了主意。我开始不断增加,我的运气惊人的交易。“他改变了主意!也许最重要的是,你需要知道的索罗斯,曾经告诉他的儿子罗伯特:

“我的父亲坐下来,马上给你一堆他为什么他做什么理论。但我可以告诉你:至少一半 - 废话。事实上,它的变化在市场中的地位,当它开始感到本能的东西出了问题。它无关,与合理性。这是一种本能,饲料警报»。

为什么有人在金融市场取得了成功的问题,激怒了塔勒布。简单arifmiticheskie计算给在资金管理领域的情况下,清晰的画面。假设世界上有十个投资经理万。完全随机的,其中一半将在今年年底赚钱,而且,至少随便,他们失去的下半年。进一步假设后,输家从市场上崭露头角,本场比赛再次谁留的重播。在这五年里,我们将有300个经理人,随随便便成功完成财政年度,十 - 九他们依然存在。九人,谁赢得连续十年为一个简单的好运气的结果发了大财! Niderhoffer像巴菲特和索罗斯无疑是一个杰出的人。他是经济科学的博士在芝加哥大学和最早提出的想法,用市场异常现象的数学分析可以找出盈利模式。但如何证明Niderhoffer不是在同一时间这九个幸运吗?谁又能认为十一年,他突然失去了一切,绝对一切,摧毁超过130万美元的基金,并作为他们说,在华尔街,“爆»?..

塔利布回忆他的童年在黎巴嫩,一个国家,正如他所说的那样,在短短半年的方式作出了“从天堂到地狱”。他的家族曾经拥有庞大的地产在黎巴嫩北部。现在这一切都已经消失了作为一个长期内战的结果。圣诞老人纳西姆是副总理和副总理的儿子。伟大的人格尊严的男人,他度过了他的日子劣势平在雅典。塔勒布来到该归咎于这些事件在于不幸的事件结束后,退出了他的家。在这么多不确定的世界......你永远不能肯定在生活中的一切真正重要的事情不会在一夜之间崩溃,财富的时候突然就离开你。

一些什么塔勒布从尼德霍夫但教训。例如,在他的榜样,他决定去为体育和健身房定期回访。但主要的一点是,Niderhoffer,一个坚定的经验主义者,谁相信“一切经查证属实,应检查”感染塔勒布这个想法,到如此地步,当他开始了自己的对冲基金,几年后,他打电话他的“经验派”。但仅此而已。纳西姆·塔勒布已经决定,他将永远不会使用那些不得不毁掉他的基金会丝毫机会风险的策略。

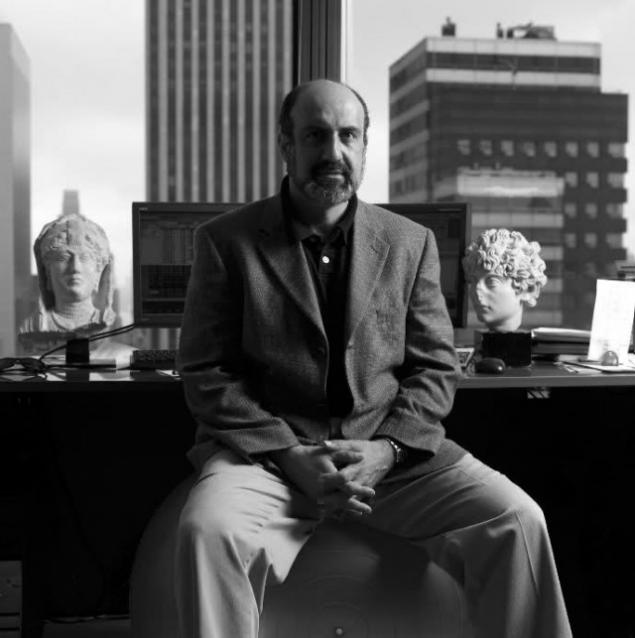

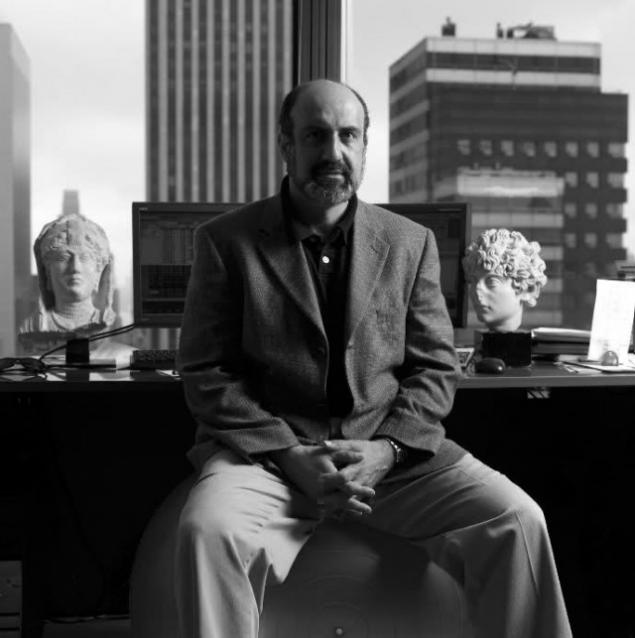

纳西姆·塔勒布 - 高大肌肉发达的人在他四十出头,有花白胡须的初学者。他沉重的浓密的眉毛和鹰钩鼻。他的皮肤黎巴嫩橄榄树色调。塔勒布 - 人的情绪,而当眉毛开始到达他的鼻梁上,他的眼睛眯了起来,仿佛周围的空气带电。有些朋友们在他的脸上相似萨尔曼·拉什迪,和他的同事在办公室发誓说,他出生时,穆拉的孪生兄弟丢失。塔勒布称自己(相当错误地),看起来像肖恩·康纳利。

他住在一所房子有四间卧室,26俄罗斯东正教的圣像,古罗马十九半身像四千书籍。塔勒布起床黎明花时间来写。他写了去年出版的两本书,其中一个是(经济学家的社区和高度赞赏),致力于与衍生金融工具的工作,二是“愚弄随机性”,已成为华尔街的差不多了,说:“九十五天主教会论文马丁路德“。有时晚饭后,他去对哲学的城市,参加讲座。在学年,塔勒布教夜校研究生院在纽约大学金融后,它可以在酒吧“国宾咖啡馆”在Tiberike咆哮着,例如,或者随机波动创意希腊诗人卡瓦菲的细微之处被发现。

在曼哈顿塔勒布办公室主要由销售面积的一室公寓的大小。该老板正坐在落后于他的团队包围一台笔记本电脑的角落:马克Spitsnegela,首席交易员丹尼敬酒,另一位贸易商,程序员马丁·怀恩和研究生Pallopa Ansipana。其中,只有马克可以给三十岁,输入电压,Danny和Pallop更像是高中毕业生。房间内还设有一个书架和调整,以单频道CNBC电视的休息区。一些希腊破产装饰表塔勒布,一种是栖息旁边的前门。在墙上挂一个略显寒酸展览古希腊文物,照片和毛拉小墨小品精神靠山“经验主义”,哲学家卡尔·波普尔的海报。

这个春天的早晨工作人员“经验主义”关注解决复杂问题的n的平方根。塔勒布,疯狂地尖叫就可能的解决方案黑板范围标记写作,Spitsnegel和Pallop密切注视着他。 Spitsnegel,金发碧眼,来自西方,瑜伽看起来(不像塔勒布)非常均衡。 Pallop,谁从泰国抵达了良好的教育,获得了经济学博士学位在普林斯顿。他有长长的黑头发,有点心不在焉的样子。 “Pallop很懒惰” - 说塔勒布多次在白天没有解决,但是,他说,这样的爱,像“懒”,在他的理解,就等同于“天才”。 Pallop没有触及他的椅子上滚动更远离台电脑和曲折。他最近看了一本关于认知心理学和丹尼尔·阿莫斯·特沃斯基Kannemana,发现它“有点令人失望”,因为这一事实,即心理学家的观点“完全无法核实»。

三位一体的努力来解决这个问题上的电路板,并涉及到由塔勒布做出的选择,可能是错的,但是,市场即将打开的结论,所以办公室的主人回来从什么音乐播放上Spitsnegelom争议表和选秀权办公室内置扬声器。 Spitsnegel知道如何弹钢琴,因为这个原因,任命自己一个DJ“的经验主义者。”它提供了马勒,但塔勒布不认同:“马勒是不适合的波动!也许巴赫..马太受难曲“塔勒布点Spitsnegela身着灰色羊毛套头:”?你看看他。你看那个·冯·卡拉扬。很明显,他创造了住在一座城堡。顺便说一句,我们所有人,不善言辞和优秀的滑雪者最好的技术人员。这是我们的标志!“Spitsnegel翻了个白眼,而该男子向谁塔勒布是指神秘吴博士的距离在走廊的另一端附近的一个对冲基金。吴博士是非常薄的,总是戴着墨镜。我们问他的意见对有N个问题,但他拒绝回答。吴博士来这里进行智能对话,图书借阅和马克聊音乐,塔勒布说,当他们的访问者离开。

“经验派”拥有独特的战略。有股票和债券期权交易。想象一下,例如,交易以$ 50每股通用汽车公司的股票,而你 - 在华尔街的主要投资者,在这种行动是投资组合。谈到你,并提供期权交易员将他出售,以回购这些股票在三个月内,如果当时的售价下降到$ 45的权利。你看,通用汽车股价的历史和事实证明,他们是很稳定,很可能在他们的价值下跌了10%,如此短的时间,是非常小的。这笔交易看起来合理,不是吗?好吧,你说了,拍手。你卖的选项,例如万股10美分每人,并把它放在口袋里$ 10万。所以,如果你发现自己的权利,三个月通用汽车公司的价格份额仍然高于$ 45个之后,你不会失去任何东西。

该交易员还依赖于一个非常不太可能发生,但如果这种事件发生时,这将是一个巨大的利润。例如,如果价格下降到$ 35这个狡猾的将重新出现在你家门口,买你的股票,并提供回购他们回来$ 45,其会使你更穷,而且 - 丰富的

在华尔街的行话来说,这种交易被称为外的值期权(vnedenezhny选项)。它的选择是非常多样的。例如,你可以卖的交易GM-股票期权$ 30或如果您对GM玩,在60可以交易债券,指数,标准普尔,外币或抵押贷款,甚至以你选择的任何金融工具选项;投放市场的增长,下降,或者说,它会保持稳定。选项让投资者很难打,把美元进入前十。它们还有助于规避风险:例如,养老基金不破产的危机,因为通过购买期权防守位置。什么是期权交易好的是,你可以通过学习乐器的历史,来计算风险,价格会改变在不久的未来,而不是对你有利,看看是否有意义投资的事实。这个过程是很相似,其中保险公司分析精算表,计算保险费用的方式。这些计算通常是涉及俄罗斯,印度数学家和程序员来自中国的物理学前投资银行。在华尔街,这些专家被称为“量子»。

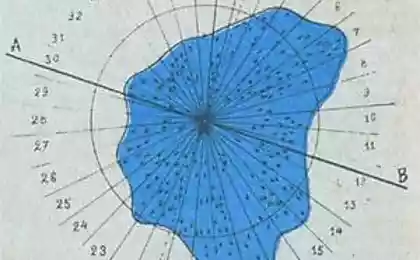

事实上,塔勒布和他的团队在“经验主义”是广达。但是,他们断然否认这一点,因为我不相信股市的风险,可以以同样的方式为人们的平均寿命来计算。的物理世界的事件,如死亡或扑克游戏,数学分析的基础上,更加可预测的结果,作为具有天然的限制的事实。此类事件的风险是可以计算出来的,他们将遵循正态分布曲线 - 有钟形,著名的钟形曲线。但是,除非市场的发展,所有这些意想不到的高点和惨烈下跌,融入这条曲线?..

经济学家尤金·法玛曾经研究股票价格的变化,并得出结论说,如果他们遵循高斯曲线,突然跳将发生大约每7000年。然而,在现实中发生这些跳跃没有少于每3 - 4年一次,因为投资者自行君子 - 从物理世界中真实的人 - 没有按照正常的分布曲线。这些操作没有观察到任何规律性,可以统计来计算。他们改变他们的看法。他们做了傻事。他们互相模仿。他们的恐慌。范来到了统计学家所说的“不可能”的事件留给高斯曲线这样的“肥尾”,将改变它的面目全非的结论。

在1997年的夏天,塔勒布预测,大型对冲基金等长期资本管理公司,正在迅速移动到深渊的边缘,因为他们不知道什么叫“肥尾”。大约一年后长期资本管理公司出售不合理的大量由于这样的事实,他的计算机模型预测了市场的平静未涂布选项。发生了什么事?

怎么办?

当然不是!

BLOCKQUOTE>