1096

"Кліпінг" Насим Taleb перетворив неминучість катастрофи в інвестиційну стратегію

Black Swan Malcolm Gladwell, 2002

Один день, в 1996 році трейдер стіни імені Нассім Ніколяс Taleb перейшов на візит Віктора Нідерхофа. Найуспішніші фінансові менеджери країни. Проживав і працював на 13-поверховій садибі в м. Зонікут, і коли Taleb отримав на сайт з дому в Лархмонті, він попросив запроваджувати себе на в'їзді в садинку Нідерхоф. Після того, як він поїхав до величезного особняку, в якому буквально кожен метр був покритий роботами американського народного мистецтва 18 і 19 століття.

У ці дні Нідерхофер часто відігравав теніс з Джорджом Соросом. Нещодавно опубліковано книгу «Університети Рефлектора запасу», яку автор присвячував батько, Артурі Нідерхоф, офіцер поліції з острова Коні, а миттєво став кращим крильцем. Нідерхофер має величезну і еклектичну бібліотеку і виглядав як людина незадоволена знаннями. Коли Віктор навчався в Гарварді, він зіграв зі сквошу вперше в його житті і відразу оголосив, що він стане кращим в цьому спорті. Неймовірно сказати, він незабаром зумів збити легендарний Shariffхан, таким чином, зайнявши перше місце в чемпіонаті з сквошу США. Всі ці факти чудово характеризують особистість Нідерхофа. Він почув чутки про успіх Taleb в опціонах торгівлі і запросив його до Connecticut. Казаб був здивований.

"Ми не сказали багато, переважно я просто його дивився", - сказав Капіт, "Я провів сім годин, починаючи з роботи Нідерхоф." Він був у своїх фіфтингах і кожен інший в своєму офісі був у своїх двориках, і поки Віктор виглядав найбільш енергійним. Після закритих ринків він пішов до тенісного суду, де він потрапив на тисячі кульок під час тренувань з лівого боку. Нассім Taleb походить від християнської частини Лівану, і рідна мова є французькою, тому ім'я Niederhoffer звучить дещо екзотично в його пронунці, про як Nai Der Hoffer. «Цей хлопець жив у величезному особняку, наповненому тисячами книг, як і мій дитинства мрія!» він продовжує.

У цій задачі була одна проблема, однак, і це запорука розуміння химерного шляху Taleb і чому тепер він є «основним дисидентом вулиці стіни». Незважаючи на свою заздрість і захоплення, він не хотів би бути як нідерхофер за хвилину, а не зараз, не коли-небудь в житті. У той час, коли він дивився навколо, на всіх багатствах, бібліотека, тенісний корт, мистецтво на стінах, всі численні мільйони Нідерхоферів були зроблені протягом багатьох років, він не допоміг, але думаю, що це може бути результатом чистої удачі.

Незважаючи на свою заздрість і захоплення, Taleb не хотів би бути як Niederhoffer за хвилину, а не зараз, не коли-небудь в житті. З того, як він дивився, на всіх незліченних мільйонах, які Нідерхоф зробив протягом багатьох років, він не міг допомогти, але думаю, що це може бути результатом чистої удачі. Табличка знав, що його думка звучало тут, якщо він сказав, що це голосно. Стіна Вулиця завжди проводиться за принципом, що як навички, досвід і знання є важливою для інвестування, оскільки вони знаходяться в хірургії або льотці. Ті, хто вистачило достатньо, щоб спекулювати на важливість програмного забезпечення в майбутньому купили запас Microsoft в 1985 році і зробив фортуне. У 1999 р. продано технікові запаси і уникли краху Наддаку. Warren Buffett отримав в усьому світі популярність і прізвисько «вага Омахи» з причини: очевидно, що якщо хтось починався з нуля і зробив мільярди, то він повинен бути розумним, ніж всі інші, і набагато.

Але питання про те, що таланти Taleb були, чи був успіх таких людей через свої дивовижні здібності, або були ці здібності придумані після того, як було потрібно знайти деякі пояснення для таких вражаючих досягнень? Джордж Сорос колись сказав, що він зробив свою фортуню за допомогою «Теорія рефлексивності ринків», яку він сам придумав. Тим не менш, Сорос написав, що в більшості випадків його теорія є “со слабким, що вона може ігноруватися.” Колишній торговий партнер Taleb, Жан-Мануель Розан, один раз провів весь день, що йде на Сорос про фондовий ринок. Сорос категорично стверджує, що він був «баром» на ринку і розкриває комплексну теорію про те, чому він віддає перевагу завжди знизитися. Ринок запасів стрімко зросла. Через два роки Розану зустрілася Сорос на тенісному турнірі і нагадав йому про цю розмову, і в той же час попросив, як жив у ведмедя. «Так, я пам'ятаю це добре. Я змінив мій розум. Я почав торгувати, і я був дуже щасливим. Він змінив свою думку! Ймовірно, найголовніше знати про Сорос, колись розповів сина Роберта:

«Мій батько сидить і відразу ж дасть вам букет теорій, до чого він робить. Але я скажу вам це: принаймні половина цього всього неспроможна. По суті, він змінює свою позицію на ринку, коли він починає відчувати себе в своєму хуті, що щось пішло неправильно. Це не має нічого спільного. Це як інстинкт для попередження сигналів. й

Питання про те, чому хтось був успішним на фінансових ринках irked Taleb. Найскладніші арифметичні розрахунки дають чітку картину справи в сфері управління капіталом. У світі є десять тисяч інвестиційних менеджерів. По закінченню року половина з них здійснювала гроші, а не менше, за ДТП, друга половина втратила її. Поставляйте далі, що після того, як втратили ринок, гра повторюється між тими, хто залишається. П'ять років відтепер ми маємо 300 менеджерів, які випадково завершили фінансовий рік, і десять років відтепер маємо дев'ять років. Ніні люди, які зробили фортуни, вигравши десять років поспіль в результаті простої удачі! Нідерхофер, як Buffett і Soros, безсумнівно, був видатним чоловіком. Він був кандидатом економічних наук в Університеті Чикаго і приступив до ідеї, що використовує математичний аналіз аномалій ринку, можна визначити прибуткові моделі. Але як ви довели, що Нідерхофер не був одним з щасливих дев'яти? І хто може уявити, що в одинадцятому році він раптом втратить все, абсолютно все, руйнує свій 130 млн-долларовий фонд, і, як вони кажуть на вулиці Стіна, «поганий»? й

Талаба нагадує про свій дитинство в Лівані, країну, яку він кладе його, зробив свій шлях «від небесного до пекти» всього за півроку. Його сім'я колись володіла величезними володіннями в північній Лівані. В результаті тривалої цивільної війни все це зникне. Насім дід був заступником прем'єр-міністра країни, сина заступника прем'єр-міністра, чоловіка великої особистої гідності, проживав його дні в бідній квартирі в Афінах. Таб прийшов до висновку, що блюм для цих подій лежить в незабутньому заході, що впало на батьківщину. Ви не можете бути впевнені, що все дійсно важливо в житті не згорнеться на ніч, коли Фортуна раптом повертається назад.

Таб дізнався щось з Нідерхофа. Наприклад, за його прикладом він вирішив піти в спорті і регулярно відвідувати тренажерний зал. Але головне, що Нідерхофер, стакан емпіріки, які вважали, що «все, що можна протестувати, повинні бути протестовані», - інфіковані Taleb з ідеєю, до того моменту, що коли він відкрив свій фондовий фонд через кілька років, він назвав його «Empiric». Але це було. Нассім Taleb вирішив, що він ніколи не використовувати ризикові стратегії, які мали найменший шанс руйнувати свій фонд.

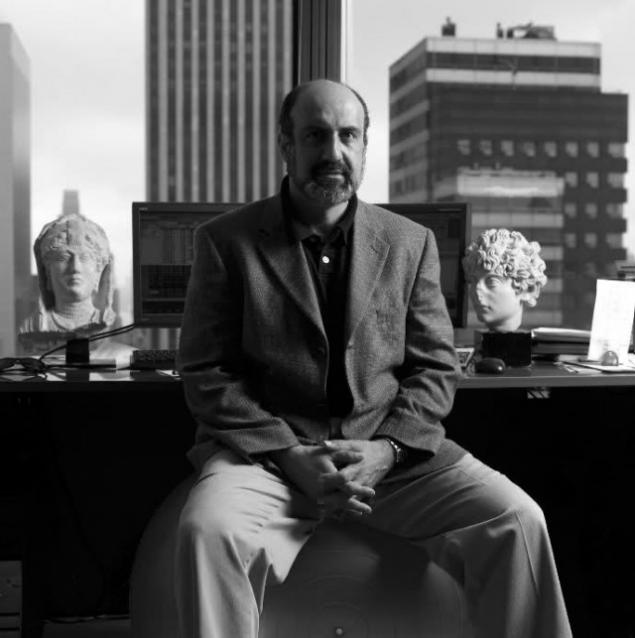

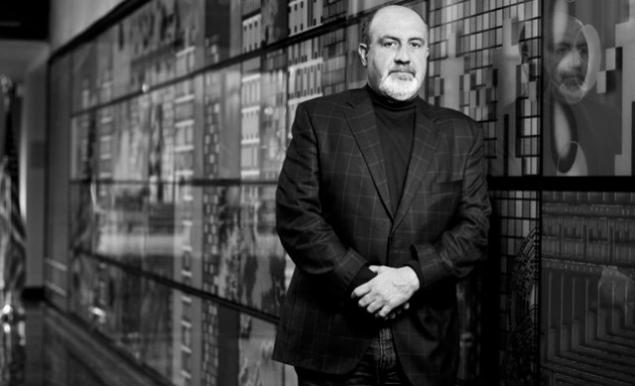

Nassim Taleb - це високий м'язовий чоловік у своїх зав'язках, з сірою бороди. Він має важкі товсті брови і вугровий ніс. Його шкіра - оливковий Lebanese hue. Казаб - людина настрою, і коли брови починають переплутуватися в носі, і очі вузьким, повітря навколо нього видається електрифіковано. Народжений брат Мулли загубився на пологах. Скарб сам стверджує (повно незрівняний), що він виглядає як Sean Connery.

Він живе в чотирикімнатному будинку, двадцять-ті рр. російські православні ікони, дев'ятнадцять автобусів давнього Риму та чотири тисячі книг. Taleb gets вгору на dawn для devote годину для написання. Його ручка є автором двох книг, один на похідних (і високо оцінений господарською спільнотою), а другий, оприлюднений Випадковістю, опублікований в минулому році, став про те ж саме для вулиці Стіна, як імена Мартіна Лутера для Католицької Церкви. Вже після обіду він йде в місто і відвідує лекції з філософії. Під час навчального року Taleb навчає в вечірньому відділі аспірантури в Нью-Йоркському університеті фінансів, після чого він може бути знайдений в кафе-барі Odeon Cafe в Тіберці, що гарантується, наприклад, тонкощі стохастичного волатильності або праці грецького поета Кавафіса.

Офіс Taleb's Manhattan складається переважно з торгового залу розміром однокімнатної квартири. Власник сидить в кутку позаду ноутбука, оточеного командою: Марк Spitznagel, головний трейдер, Danny Tosto, інший трейдер, програміст Winn Martin і випускник Pallop Ansipan. З них можна давати лише тридцять, а Він, Денні та Паллопі більше люблять випускники старших класів. У номері є окремий канал CNBC. Хтось грецький бат адорнс Taleb's Table, інший ховається біля вхідних дверей. На стіні висить трохи похабний плакат з виставки давньогрецьких артефактів, фото Мулли і невеликий чорнильний ескіз психічного покрову «Емпіrica», філософа Карла Поппера.

Навесні вранці працівники Empirica попередньо запрошують розв’язувати складну задачу квадратного кореня n. Taleb, зловживаючи маркером, пише варіанти можливих рішень на дошці, і Spitznagel і Pallop дивитися його тісно. Spitznagel, a білявка, рідна з Заходу, займається йоги і дивиться (не схожий Taleb) дуже збалансований. Палло, який прийшов з Тайланду для хорошої освіти, отримує докторант в економіки з Принцтона. Він має довге чорні волосся і злегка незрівняний вигляд. «Паллоп дуже лази» – Taleb призначає кілька разів протягом дня, не звертаючись до будь-якого, проте він промовляє його з такою любов’ю, як якщо «лазити», у своєму розумінні, це синонім з «генієм». Палло не доторкнуться до комп'ютера і виходить на стілець, розкочуючи далі від столу. Він нещодавно прочитав книгу про когнітивну психологію Данила Каннемана та Амоса Тверського, і знайшов його «що розчаровує» тому, що аргументи психологів є «дослідженням».

Трійка стверджує про вирішення проблеми на борту і приходить до висновку, що рішення, запропоноване Taleb, однак, ринки є відкритими, тому власник офісу повертається до столу і починає спору з Spitznagel про те, що музика включати в офіс boombox. Spitznagel знає, як грати на фортепіано і з цієї причини призначено сам DJ "Empirica". Він пропонує Махлеру, але Taleb disapproves: "Мелер повністю не підходить для летючого життя!" Майбе, Бах. Метью Пристрасть? Taleb точки для Spitsnagel, одягнені в сіру вовну черепаху: «Погляд за ним». Подивіться на цей Von Karajan. Він був чітко виконаний для відпочинку в замку. До речі, кращі технологи всіх нас, не поспілкові і відмінні лижники. Це наш Марк! Спіцнагель розгортає очі, і людина Taleb перетворюється на таємничий д-р Ву найближчого живоплотного фонду в іншому кінці передпокою. Доктор Ву дуже тонкий і зношує темні окуляри весь час. Ми попросили йому про проблему з н, але він відмовився відповісти. Доктор Ву тут є інтелектуальні розмови, книги та чат з Марком про музику, Taleb пояснюється листям відвідувачів.

Empirica має унікальну стратегію. Можливості та параметри зв'язування тут. Уявіть, наприклад, що загальні акції Motors торгують на $ 50 за частку, і ви є великим інвестором Wall Street з такими акціями у вашому портфоліо. Якщо ціна за цей час падає на $ 45. Ви подивитеся на історію запасів GM і ви знайдете, що це дуже стабільний, тому дуже мало шансів, що він буде падіння 10 відсотків в цей короткий період часу. Уважно виглядає угода? Знайте, ви спілкуєтесь і ви клацніть руки. Ви продаєте опцію, скажете, мільйон акцій на 10 центів заготовки і кишеню $100,000. Таким чином, якщо ви маєте право і GM ціна, яка залишається вище $45 протягом трьох місяців, ви не будете втратити нічого.

Трейдер ставить на дуже малоймовірний захід, але якщо це відбувається, його прибуток буде величезний. Наприклад, якщо ціна падає до $35, це sly guy буде з'явитися на вашому дверцятому, купуйте свої акції і пропонують купити їх назад за $ 45, що зробить вас значно бідним і його насиченим.

У стіновій вулиці банго така операція називається застарілим варіантом. Її варіанти дуже різноманітні. Наприклад, ви можете продати варіант GM для трейдера за $ 30, або, якщо ви граєте проти GM, за $ 60. Ви можете торгувати опціями по облігаціях, індексу S&P, іноземній валюті, або іпотеці, або будь-яким фінансовим інструментом вашого вибору; парі на ринку, поломка, або що він буде залишатися стабільним. Варіанти дозволяють інвесторам відтворювати жорсткий і перетворити долар на десять. Допомагає також хеджові ризики: наприклад, пенсійні фонди не йдуть банкрутом, оскільки вони захищають позиції за допомогою опцій купівлі. Що добре про варіанти торгівлі є те, що ви можете, вивчаючи історію приладу, розрахувати ризик, що ціна не буде змінюватися на вашу користь в найближчому майбутньому, і зрозуміти, чи є будь-яка точка інвестування. Цей процес дуже схожий на те, як страхові компанії аналізують актуальні таблиці для розрахунку вартості страхування. Такі розрахунки в інвестиційних банках зазвичай проводяться екс-фізиками з Росії, математиками з Китаю та програмістів з Індії. На Вулиці, такі фахівці називають «кількістю». й

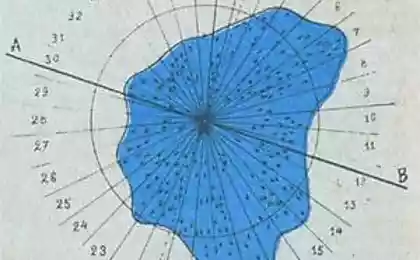

По суті, Taleb і його команда в Empiric є квантами. Але вони не вірять, що ризики на фондових ринках можуть бути розраховані таким же чином, що тривалість життя людей. Події в фізичному світі, такі як смерть або результат покер-гра, набагато більш передбачувані на основі математичного аналізу, оскільки вони мають природні обмеження. Ризики в таких подіях можуть бути розраховані, і вони слідувати нормальній криві розподілу – знаменита крива Гауса, яка має форму живота. Але робити ринкові події, всі ці несподівані вгору і трагічні знизи, впишуться в цю криву? й

Економіста Євгена Фама раз вивчила зміни цін на фондові запаси і уклала, що якщо вони пішли з кривої Гауса, різкі походи відбувалися приблизно кожні 7000 років. Тим не менш, ці стрибки відбуваються хоча б раз на 3-4 роки, так як самі інвестори - живі люди з фізичного світу - не слідувати за кривою нормального розподілу. Не існує порядку в своїх діях, які можна обчислювати статистично. Вони змінюють свої думки. Вони роблять приступні речі. Вони імітують один одного. Вони паніки. Fama уклала, що події, які статистики називають «немово», залишають такі «тічні хвости» на криволі Гауса, які змінять її за межами.

У літній період 1997 року Taleb продемонстрував, що найбільші живоплотні кошти, такі як довгострокове управління капіталом, були заголовки до краю абіс, оскільки вони не розуміли жирних хвостиків. Про рік пізніше, LTCM продала необґрунтовано велику кількість некодованих варіантів, оскільки його комп'ютерні моделі прогнозували люль на ринку. Що? За замовчуванням російського уряду на облігаціях, ринки йдуть божевільними, і протягом декількох тижнів було зроблено LTCM. Спіцнагель, головний трейдер Taleb, сказав, що він нещодавно почув лекції одного з колишніх керівників LTCM, в яких він захистив азартну гру, його фундамент був істотно граючи. «Я сказав що-небудь, коли я їду додому на осінньому вечірі, я бачу, що листя лежачи під деревами», - сказав Спирнагель. Але один день я був їздом додому і я бачив листя, зібрані в невеликих шпильках. Що означає, що я повинен дати мої уявлення про те, як листя падають? Чи неправильно мій статистичний норм? Ні, річ, люди взяли участь, вони кладуть листя в пальці! Іншими словами, росіяни, за замовчуванням, на зв'язках і зламали правила гри, але це заперечує правила? Згідно з Taleb, цей приклад є невід'ємним, оскільки ринок не живе в фізичному Всесвіті, і правила можуть змінюватися в будь-який час. Центральні банки можуть спати на своїх цінних паперів: це не порушення правил, це факт.

Оскільки ринок не живе в фізичному Всесвіті, правила можуть змінюватися в будь-який час. Центральні банки можуть спати на своїх цінних паперах, і це не порушення правил, це факт.Один з перших менторів Taleb на Wall Street був гарячим французьким іменинником Жан-Патриком, одягнений як павич і буквально обробляється ризиком. Джинс-Патрик може підвести підсумки Табличка до своєї їдальні три ранку або взяти його на зустріч в Парижі нічному клубі, а раптом попросити, похизуючи шампанське оточене напівпричепними красунками, що буде відбуватися на його посаді на ринку, якщо літак збився в будівлю. Таш був молодий і сердитися в серці: що таке абсурд? Але це не довге до того, як він зрозумілий, що нічого не застраховано. Він любить цитувати філософа Девіда Гума: «Як багато білих лебедів, які ви бачите у вашому житті, ви не можете бути впевнені, що всі лебеді білі; з іншого боку, якщо ви зустрічаєте навіть одну чорну лебеду, ви можете сказати, що не всі лебеді білі». У той факт, що LTCM ніколи не зустрілися з російським чорним лебедом, перш ніж не означалося, що російська чорна лева не існує.

Сам Taleb, навпаки, побудував свою стратегію навколо Black Swan: на можливість випадкового, несподіваного і непередбачуваного заходу, що перетворить ринки навколо. Він ніколи не продає варіанти, тільки купує. Він ніколи не може бути одним, щоб втратити тонну грошей, якщо GM акції раптово збиті. Taleb не грає або вниз: це вимагає постійного аналізу ринку; замість того, він отримує варіанти в обох напрямках. Також на незначних ринкових коливаннях не обійтися. Чому? У всьому світі запроваджує можливість рідкісних подій, а отже, варіанти парних акцій GM є дуже дешевими. Taleb купує варіанти для сотні різних акцій практично вантажівок, і коли вони закінчуються, і не будучи затребуваними, він просто купує більше. Ця унікальна людина навіть не купує акції для свого особистого облікового запису, оскільки на відміну від варіанту, покупка акцій є парі в гаммблаті, ставка, що майбутнє є поліпшеною версією минулого. Але хто знає, що станеться в майбутньому? Всі свої особисті гроші, а також запасна частина грошей фонду, Taleb інвестує в державні облігації.

Нехай люди на Wall Street купують стільки варіантів. Але якщо щось несподіване буває, наприклад, деякі події змінюють ринок і GM акції згортають, скажуть, двадцять, Taleb, безумовно, не закінчить свої дні в недбалій квартирі Афін. Він буде казково насиченим.

Не так довго, наш герой пішов на вечерю в французькому ресторані на північній вулиці. Аудиторія була усіма кварцями, чоловіки в сорочках без краватки і куртки з натяжними кишенями, відрізняючись трохи далеким виглядом. Казаб сати в кінці столу пити вино і чати про французьку літературу. У таблиці також взяли участь великогабаритний велич, який колись був одним з вчителів Анатолія Карпова та іншої людини, кар'єри яких успішно пройшли через Станфордський університет, Ексксон, Національна лабораторія Лос Аламос, Morgan Stanley та невеликий французький інвестиційний банк. Про математику і шахи, чекали їх знайомства, які ще не прибули. Коли він прибув, він був менеджером ризику, який працює для великого поточного банку. У той час, як квантовий слухав свою розмову з дивною сумішшю бджільництва і шліфування на обличчі, так як якщо він не міг пам'ятати, як працювала така дрібна математика.

Люди на столі були люди бізнесу, які незмінно пов'язані з математикою, але для того, щоб торговий комплекс фінансових інструментів, необхідно знати, як це робиться на практиці, а не як математика описує процес. Якщо він вважає, що ніхто не знає, що про майбутнє, а інші помилково вірять. На цьому столі було багато людей, які вважали, що якщо ви були розумними, щоб розрахувати ціну варіанту, ви обов'язково переможете. Але насправді, якщо ціна на складі йде з якоїсь причини, вони будуть всі виходять на ринок дуже швидко і далеко. Проблемою було те, що всі ці торговці вважали, що світ був місцем, де листя ввечері досить передбачувано падають під дерева.

На цьому столі було багато людей, які вважали, що якщо ви були розумні, щоб розрахувати ціну варіанту, ви обов'язково переможете. Але насправді, якщо ціна на складі йде з якоїсь причини, вони всі виходять дуже швидко і далеко.Різниця Taleb і Niederhoffer ілюстрована своїми idols, які обговорювалися на цій зустрічі багато років тому в Connecticut. Герой Нідерхофа 19-го століття вчений Франциска Галтон. Нідерхоф назвав його найдовшою дочкою Галта; повнометражний портрет Галтона прикрашає стіни його бібліотеки. Галтон був статистичний і соціолог (і також генетичний і метеорологічний лікар), і він невизнаний, що сортування емпіричних доказів шляхом категоризації даних може дати вам всю інформацію, необхідну для світу. І Герой Taleb, філософ Карл Поппер, на відміну, стверджує, що ви не можете знати про те, що правда пропозицію -- все, що ви можете сказати з певністю, що припущення не є. «Насім, як єпископ, який не вірить у Бога, емпірик, який не вірить в емппіризм». Як ви можете «відчутися від досвіду» коли ви впевнені, що минулі враження не проведуться в майбутньому?

Сьогодні, Niederhoffer пропонує варіанти продажу грошей, і найчастіше людина, купуючи ці параметри - Nassim Taleb. Іншими словами, якщо один з них має долар, швидше за все, що долар прийшов з іншої кишені. Учитель і студент став хижаки і прей.

Багато років тому Нассім Taleb працював у інвестиційному банку Перший Бостон, де він був загадований шляхами трейдерів практикував банк. Трейдер зобов'язаний працювати щодня, купувати і продати, і на підставі того, скільки грошей він зумів зробити, він був присуджений винагороду. Якщо трейдер не продемонстрував прибуток протягом декількох тижнів, його колеги будуть сміятися, і якщо це сталося протягом декількох місяців, компанія відмовила своїх послуг. На ринку добре виготовлялися торговці, сховали дорогі костюми і сміливо викопані. Прочитавши журнал Wall Street уважно та зібралися перед телебаченням, щоб почути останні новини. «Фед зробив те, що італійський прем'єр сказав... Я нічого не розумію про це, - сказав Капіт.

«Це завжди базується на всіх його діях на своєму концепті», – розповідає Асард Саврі, який працював з Taleb на французькому березі Індосуезу восьмих, «хай буквально поїхав наш трейдер Тим божевільний». Ви бачите, трейдери люблять прецизію, як, Продати сотні ф'ючерсів восьмий-сім. Насім занурить номер і скаже щось схоже, "Тім, продає трохи". «Як багато?» - сказав Тим. "Нехай, так що це паліте." Я не маю на увазі певну суму, ви знаєте. Я просто знаю, що я хочу продати. А потім, звичайно, є нагрітий аргумент у французьці, витісняючи аргументи. Тексти пісень, а це означає: І тоді кожен йде на вечерю і весело. Нассім і його команда не зацікавила котирування. Коли кожен, хто кланув на екрани і поглинав останні дані, Nassim може демонструватись, залишивши номер. й

Нассім і його команда не зацікавила котирування. Коли кожен, скління на екрани, всмоктується інформація про останні дані, Nassim може непогано залишити номер. І в цілому немає активних торгів, тому що варіанти, які купують кошти, вибираються комп'ютером. Якщо ринок щось драматичне, що зазвичай не буває. Так робота Taleb і його команда в основному сидять і думають. Проаналізуйте фінансовий стан та політики різних компаній, тест-стратегій та будувати більш складні варіанти моделей ціноутворення. Дяня в кутку з часу на натискання на комп'ютер. Паллоп виглядає сниться на відстані. Spitsnagel бере дзвінки з трейдерів і вимикачів між моніторами. Відповіді на електронну пошту та дзвінки до Чикаго брокера, майстерно зануривши акцент Брукліна: "Як це буде?" Це виглядає як клас, ніж торговий центр.

«Палло, ви відобразите? Казаб стержає колегу. Він лангушів. "Це схоже, ми повинні працювати для нього, - sighs Taleb, "Pallop дуже lazy."

Empirica підготував традиційний підхід до інвестування. Якщо ми вкладаємо гроші в гру на фондовому біржі, ми, ймовірно, зможемо отримати дохід від зростання цін або дивідендів. Проте, у нас майже немає шансів зробити багато грошей в той час, і крім того, є можливість, припускати невеликий, що ринок буде збиток, і з ним ми лопнемося. Ми приймаємо цю ситуацію і вважаємо, що ми знаємо ступінь ризику, тому що, і великим, наші інвестиції вигідні.

У книзі, що Пабло читати, Каннеман і Тверський описав простий експеримент, в якому група людей попросили уявити, що у них було три сотні доларів. Дослідники пропонують вибір: Якщо ви пощастили, ви отримаєте дві сотні доларів, і якщо ви не пощастили, ви не отримаєте нічого. Виявилося, що більшість з нас віддадуть перевагу «покупцеві в руці» і оберіть варіант А. Але Каннеман і Тверський не відпочивали на цьому: вони зробили ще один експеримент. Уявіть, що у них було п'ять сотень пряжок. Знову запропоновано вибір: C, щоб відмовитися від сотні доларів або D, щоб закрили монету: якщо суб'єкт втратив, він повинен викопувати дві сотні пряжок, і якщо він вигравав, він не повинен дати нічого назад. Тепер вибір зрушився в сторону удачі: більшість відчував, що краще було грати, ніж сказати, що щастить гроші прямо, хоча сума була (відносно) невелика. Найцікавіше, що всі чотири варіанти, А до Г, ідентичні з точки зору ймовірності. Всі вони призводять до очікуваного результату чотирьохсот пряжок в кишені. Однак зрозуміло, що у нас є сильні переваги імовірності, а саме, коли мова йде про загрозу втрати, але не схожа на ризик навіть незначних повернень. Саме тому ми віддаємо перевагу дрібним, регулярним дивідендам і ризикам, що втратили весь день.

Ми всі мають сильні переваги для ймовірності, що ми більш ризикуємо, коли мова йде про загрозу втрати, але ми не хочемо ризикувати навіть незначні повернення. Саме тому ми віддаємо перевагу невеликому, регулярному дивіденду за ризиком втратити все.У Empiric, на відміну, кожен день приносить невелику, але реальну можливість зробити величезні гроші в момент. Все, що потрібно для ринку, ви граєте, щоб згорнути. По-перше, кожен день має дуже високу ймовірність неточних обмежених, дуже невеликих втрат. Всі ці долари, напівдельлар, і навіть центові варіанти, придбані Empirica в величезній кількості, а також, велика більшість з них ніколи не буде реалізовано, вони просто стануть незамінними, коли вони закінчуються. Переглядаючи на комп’ютері монітор, який відображає позицію ринку Empirica, ви можете відслідковувати щоденні втрати інвесторів. Наприклад, в 11:30 ранку втрата на кількість опцій склала близько 28%, через годину близько 40% lit up red, що означає, що тільки до обіду, фонд Taleb успішно знизив свої рахунки клієнтів на кілька сотень тисяч доларів. У день до того, як втрати на поточних варіантах склали близько 85%, в день до – 48%, в день до – 65%, а в день до – ще 65%. По суті, з рідкісними винятками (наприклад, за кілька днів після 11 вересня), з 11 квітня минулого року Empirica втратила лише гроші. «Ми не можемо лопатися, ми можемо тільки згасити, – каже Taleb, і саме те, що більшість людей, які прагнуть уникнути — повільна кровотеча невеликих щоденних втрат. Уявіть хлопця, який проводить російські зв’язки, він робить гроші щодня і він отримує більш насичені, не він? Але один день, звучать від громіздкі спалахи, і цей хлопець втратив п'ять більше, ніж він зумів отримати. Тим не менш, заробив 364 днів на рік, кожен день і постійно. Це набагато важче бути хлопець, який втратив гроші 364 днів на рік, тому що завжди є точка, де ви починаєте просити себе, "Як я зробив право?" Що робити, якщо мова йде про десять років? Чи може цей хлопець навіть залишитися в його розумі після десяти років збитків? ?

На голові трейдера роблять невеликі гроші, але кожен день ілюзію прогресу зацарював. Але стратегія Empiric не означає. «Це так практикуючий фортепіано щодня протягом десятка років, і музика все ще звучить лаконічно!» каже Спішакнегель, «і всі, хто тримає вас, це надія, що один день ви будете прокидати і грати, як Rachmaninoff.» Ви думаєте, що це легко «зрівняти» день після дня, коли Нідерхофер, уособлення протилежного підходу, робить багато грошей? Звісно! Якщо ви уважно дивитесь на Taleb, ви обов’язково помітите наслідки цього «вимкнення». Дуже часто на терміналі Bloomberg. Він занадто близько до монітора, підрахунок втрати дня. Він вдягає в невротичних надстатевих тики. Якщо справи йдуть добре, він запускає парковку в одному місці. Він сказав проти Махлера, як він пов'язував його з довгою посухою ринку минулого року. «Насім часто розповідає про те, що він потребує мене бути тут весь час», – каже Спітцнагель. Я тут нагадувати йому про те, що ми чекаємо, в той момент, коли людина хоче кинути. "Марк мій персональний коп," Taleb підтверджує. Нагадуємо, що «Емпіфіки» переходить на інтелект, не емоція.

У голові трейдера, який робить невеликі гроші, але кожен день, ілюзію прогресу зацарював. Але стратегія Empiric не означає."Справедливість не має теорії", - пояснює Taleb, "ми не потрібна ідеологія." Що потрібно – це набір практичних правил, які дають чіткі вказівки на те, що робити або не робити в конкретній ситуації. Ми створили цей протокол правил, щоб завжди дотримуватися його. Не слухайте мене, просто слухайте протокол. У мене є право змінити протокол, але є протокол для зміни протоколу. Ми можемо самі зателефонувати одержувачу. Під час вечері Taleb з'їжджає рулон з апетитом, але як тільки офіціантка з'являється з пропозицією добавки, відхилень: "Ні, ні!", закриваючи пластину своїми руками. У той же спосіб він реагує на спробу залити вино на нього – він закрив його скло. "У мене є стейк фрі, але не фрі, будь ласка,!" накази Taleb і відразу намагається захопити свій вибір, попросивши сусіда для деяких фрі з його частини. Це нескінченна боротьба між розумом і серцем.

Психолог Вальтер Мішель провів серію експериментів, в яких він залишив дитину в закритому приміщенні одно-один з двома пластинами печива - невеликими і великими. Дитина сказали, що якщо він хотів невеликий cookie, просто дзвонити дзвіночок і експериментатор повернеться до кімнати і дати його йому. Якщо дитина хоче великий cookie, вони повинні чекати до повернення експерименту, який може статися в будь-який час протягом двадцяти хвилин. Мішель записав поведінку дітей, які залишилися окремо, шість років намагаються тримати себе очікуванням. Одна дівчина починає співати. Вона перемішує інструкції під ніс, щоб не забувати: вона може отримати великий cookie, просто чекати. Дівчина закриває очі, а потім відходить від печива. Інший хлопчик загинув ноги, потім підібрав дзвіночок до годинника. Він перетворює дзвіночок в руках, намагаючись не забити його. Ми бачимо, як діти проявляються навичками самоконтролю та дисципліни, поки тільки в ембріональному етапі. Ми подивимося, що діти намагаються контролювати свої імпульси, і раптом з дивовижною ми проголошуємо: Це Nassim Taleb!

Поведінка Taleb краще, ніж тики, протоколи та показання. Це сталося за рік до зустрічі Нідерхоф. У той час працював трейдером на Чказькій мертильській біржі і розвив його підпис наполягав там, як там. Неймовірно, що він думав про те, що харкість може бути ознакою захворювання. Коли Taleb переїхав до Нью-Йорка, він пішов бачити лікаря на східну сторону, офіс якого був розташований в передвоєнній будівлі з гламурно оформленим фасадом. «Я отримав звіт лікаря-патолога». Це не так погано, як це звучить, але... Звісно це рак, рак горла. Таб відчував його мозок, щоб служити йому. Він залишив свій офіс бездумно і прогулявся в заливці дощу, не в змозі поставити пару думок разом. Він поголені і поголені до тих пір, поки він прийшов до медичної бібліотеки. І він почав читати.

Казаб читати в відчайдушності його хвороби, як зливається з його одягу, утворюючи пудвіч під ногами. Діагностика не має сенсу. Рак глотку - це захворювання старших курців, але Taleb був молодий і практично ніколи не копчений. Його ризик раку горла недбалий. Невірно невеликий. Але все ж це сталося. Це був Black Swan! Зараз рак талантів розгромився, він щасливий, але пам'ятаючи це секрет персентності чоловіка, тому що якщо ви зустрілися з власними, особисті чорні лебеді, тепер ви знаєте, що існують чорні лебеді.

Діагностика не має сенсу. Рак глотку - це захворювання старших курців, але Taleb був молодий і практично ніколи не копчений. Його ризик раку горла недбалий. Але все ж це сталося. У день тягне за собою близьку, казку і його команда перейменує про проблему з коренем п. Капітан повертається в дошку. Spitznagel переглядає його. Паллоп - лаціна їжа банан. Сонце зовні починає падати за деревами. «Зробимо трансформацію П1 і П2», – розповідає Taleb, а його маркер знову скрипає на борту, «Гауссіан розподіл ...» Ринок низького обсягу, більший обсяг ринку. Ми отримуємо значення ... Він румає, як він споглядає роботу своїх рук. Закриваємо ринок. Весь день Empirica втратив гроші, які мали на увазі, що десь в лісах Connecticut, Niederhoffer безперечно готував гроші. Це досить болючий, але якщо ви загартували вашу готовність і здатні дивитися на проблему з різних кутів, то ви знаєте, що іноді щось абсолютно несподівано відбувається на ринку, просто тому що ми живемо в світі, де з'являються сюрпризи, і вони не завжди приносять втрат. Талаба виглядає на своїх рівнях на дошці і піднімає брови. Завдання дуже складно. "Чи є доктор? Зателефонуйте Dr. Wu!

Рік після Taleb відвідав садибу Віктора Нідерхофа, він лопався з чубчиком. Niederhoffer продала багато варіантів без покриття на індексі S&P, приймаючи мільйони інших трейдерів в обмін на можливість придбання своїх акцій у випадку, якщо ціна їх раптом згорла. Він кладе все до кінця на користь більшої (багато більшої) ймовірності, щоб якщо він був правим, він зробить ... не занадто багато грошей. У разі помилки втрата може бути величезною.

Коли ринок занурився вісім відсотків від 27 жовтня 1997 року, багато хто купив варіанти з Нідерхофера відразу з'явилися на його дверцятах, що пакети продаються за вказаною ціною. Одна сто і тридцять мільйонів доларів — всі досягнення, всі запаси трейдера — розтоплені до очей, а коли Нідерхоф прийшов до свого брокера за свої гроші, він нічого не мав. У цей день було зруйновано одну з найуспішніших засобів огорожі в історії вулиці Стіна.

Нідерхофер мав закрити компанію, заставити будинок і запозичувати гроші від своїх дітей. Він попросив знаменитого Sotheby's Auctioneer, щоб оцінити масивний набір 19-го століття сріблястого програмного забезпечення, Бразилія Вікторі Скульптура створена для Visconde De Figueirdeo, величезний стакан, розроблений Tiffany & Company в 1997 році для яхт-гонок, і так далі. Нідерхоф не приймав участь у аукціоні, коли його майно вирушило під молотком. Я просто не можу подивитися на це.

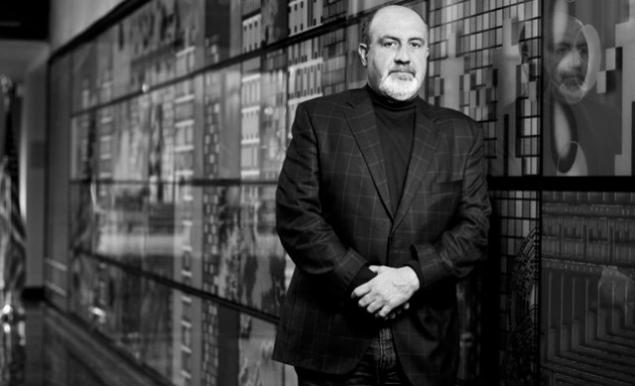

«Це було найгірше, що коли-небудь трапилося мені, як смерть коханої людини», - каже Нідерхоф, сидячи в бібліотеці свого величезного дому. Два собаки роум навколо з втомленим виглядом. Niederhoffer - це високий чоловік спортивної побудови з довгою величною обличчям і відтінками очей. Він босоніж, і комір його сорочки по одній стороні перевертається всередині, і він виправдає його, кажучи: "Я втратив друзів, мій бізнес ..." Я був головним інвестиційним менеджером Wall Street. І довелося розпочати з нуля. Він припинив розмову. «Життя минулих років. Бобер будує гребінець, річка відмиває її, і бобер намагається знову створити гребінець, міцніше і міцніше. І я думаю, що я можу це зробити, якщо я можу дізнатися, чому я не вдалося. Але я завжди пам'ятаю, що удачу може вийти в будь-який момент. На іншому кінці будинку чути збиток на двері. Це людина, названа Мілтон Бонд, художник, який приніс своє нове створення в стилі народного мистецтва (наївне народної творчості), яке Нідерхоф прикрашає стільки, що він відразу розгортає полотно на колінах, щоб детально вивчити. Багато робіт того ж стилю вішуються на стінах свого будинку, один з яких зображений Ессекс, корабель, історія якого надихнула Меллвіль, щоб писати Моби Дік; і титан. «Одна з причин, які я сплатив гору грошей за Essex, є те, що колись капітан Поллард повернувся до Nantucket, він був відданий новим призначенням», - каже Нідерхоф, « судновласники були дуже вражені тим, що Pollard вдалося втекти і повертатися з суднобудка.» «Я не думаю, що блискавка страйкує те ж саме місце двічі». Аварія. Але в льоді застрягнув новий посуд. Судновласники не змогли відпустити його, щоб залишити судно, так що вони повинні відтягнути його від корабля силою. Поллард провів решту своїх днів, які подаються в янтарі Нантакет. Поступово забути. Він став те, що Wall Street називає «привидами». Нідерхоф повертається в офіс, сидить в стілець, ноги на столі. Його очі злегка зволожуються. «Нехай ти розумієш? Я не можу знову впасти. В іншому випадку я буду привидом.

До того, як він пішов, Нідерхофер мав обід з Taleb в ресторані і поговорив про продаж необроблених варіантів. Уявіть ці два сидячи навпроти одного. Нідерхофер пояснює, що його позиція є помірно ризикованим, оскільки шанс, що ринок буде рухатися тонким. Taleb слухає, нудьгуючи і відбиваючи на Чорному Леві. «Я був жахливо пригнічений, коли ми зламали, - сказав він: «Я бачив хлопця, який потрапив до тисячі хітів з ліворуч». Хлопець, який знає, що він хоче, коли він прокинувся вранці і закінчується його день краще, ніж будь-який інший. Що б він хоче зробити, він зробить це краще, ніж будь-який інший. Я говорю мій герой! Тим не менш, Taleb зрозумів, що Niederhoffer був літати в абіс з його неперевершеними варіантами, і це була причина, що він не хотів бути самим героям. Він бачив все занадто чітко - назад, коли Niederhoffer був грати в теніс з Соросом і купити 19-го століття сріблястого програмного забезпечення - як це може все кінець. До своєї психологічної альтанки був інший Нідерхоф, Нідерхоф, майно якого йде під молоток, Нідерхоф, запозичення грошей від своїх дітей. І казкаб знав, що він не міг жити на цьому ризикі. На відміну від Niederhoffer, він ніколи не вважається нездійсненним. І ніхто не змогла на своєму місці – побачивши, як війна знищила свою батьківщину, і вкрай малоймовірний рак горла практично завершив своє життя, казка назавжди вивчила хворобливе заняття страхування при відмові, і за нього просто немає альтернативи.

Правда полягає в тому, що всі нас, весь світ, приймають захоплені погляди Нідерхофів, тому що в серці ми є Нідерхофів, які припускають, що ми знаємо про можливість невдачі, і якщо все, сміливо піднімаються від попелиці. Акурат, відчувається, як стружка бухгалтера або вчителя недільної школи. Правда полягає в тому, що всі нас, весь світ, захоплені про Нідерхофів, адже в самому серці ми є Нідерхофів, які припускають, що ми знаємо про можливість невдачі, і якщо що-небудь, ми сміливо піднімемося від попелиці. Ми розуміємо, що ризик є. Але ми неправильні, і урок Нідерхофера є уроком для всіх нас, які ми занурилися в наші високолетючі часи. Вже багато мужності і героїзму, щоб визнати, що ви тільки людина і далеко від omnipotent, і змушувати себе раціонально захопити ризик — завжди.

Нідерхоф продала купу опцій останнього осені, впевнено, що ринки були охоплені до тих пір, поки два літаки вийшли з ноги і потрапив до Всесвітнього торгового центру. «Мої позиції не загинув. Ви знаєте... Він був тихим. Нідерхоф відбиває голову, не було ніякого шляху до Це був абсолютно несподіваний захід. й

Редакція: Malcolm Gladwell написав цей есе в 2002 році, і в 2006 році Nassim Taleb's best-selling book Чорний Лебед був опублікований, в якому він докладно його вид на роль малоймовірних подій в економіці і в житті. У 2008 році під час глобальної економічної кризи Empirica заробив $ 500,000, в той час як велика більшість великих коштів пішли банкрутом. Допомогло, щоб закрити фундамент і присвятити себе філософії. У 2012 році він опублікував нову книгу, Антифрагма, яка також стала світовим лідером.

Веб-сайт: www.mowell.com

Один день, в 1996 році трейдер стіни імені Нассім Ніколяс Taleb перейшов на візит Віктора Нідерхофа. Найуспішніші фінансові менеджери країни. Проживав і працював на 13-поверховій садибі в м. Зонікут, і коли Taleb отримав на сайт з дому в Лархмонті, він попросив запроваджувати себе на в'їзді в садинку Нідерхоф. Після того, як він поїхав до величезного особняку, в якому буквально кожен метр був покритий роботами американського народного мистецтва 18 і 19 століття.

У ці дні Нідерхофер часто відігравав теніс з Джорджом Соросом. Нещодавно опубліковано книгу «Університети Рефлектора запасу», яку автор присвячував батько, Артурі Нідерхоф, офіцер поліції з острова Коні, а миттєво став кращим крильцем. Нідерхофер має величезну і еклектичну бібліотеку і виглядав як людина незадоволена знаннями. Коли Віктор навчався в Гарварді, він зіграв зі сквошу вперше в його житті і відразу оголосив, що він стане кращим в цьому спорті. Неймовірно сказати, він незабаром зумів збити легендарний Shariffхан, таким чином, зайнявши перше місце в чемпіонаті з сквошу США. Всі ці факти чудово характеризують особистість Нідерхофа. Він почув чутки про успіх Taleb в опціонах торгівлі і запросив його до Connecticut. Казаб був здивований.

"Ми не сказали багато, переважно я просто його дивився", - сказав Капіт, "Я провів сім годин, починаючи з роботи Нідерхоф." Він був у своїх фіфтингах і кожен інший в своєму офісі був у своїх двориках, і поки Віктор виглядав найбільш енергійним. Після закритих ринків він пішов до тенісного суду, де він потрапив на тисячі кульок під час тренувань з лівого боку. Нассім Taleb походить від християнської частини Лівану, і рідна мова є французькою, тому ім'я Niederhoffer звучить дещо екзотично в його пронунці, про як Nai Der Hoffer. «Цей хлопець жив у величезному особняку, наповненому тисячами книг, як і мій дитинства мрія!» він продовжує.

У цій задачі була одна проблема, однак, і це запорука розуміння химерного шляху Taleb і чому тепер він є «основним дисидентом вулиці стіни». Незважаючи на свою заздрість і захоплення, він не хотів би бути як нідерхофер за хвилину, а не зараз, не коли-небудь в житті. У той час, коли він дивився навколо, на всіх багатствах, бібліотека, тенісний корт, мистецтво на стінах, всі численні мільйони Нідерхоферів були зроблені протягом багатьох років, він не допоміг, але думаю, що це може бути результатом чистої удачі.

Незважаючи на свою заздрість і захоплення, Taleb не хотів би бути як Niederhoffer за хвилину, а не зараз, не коли-небудь в житті. З того, як він дивився, на всіх незліченних мільйонах, які Нідерхоф зробив протягом багатьох років, він не міг допомогти, але думаю, що це може бути результатом чистої удачі. Табличка знав, що його думка звучало тут, якщо він сказав, що це голосно. Стіна Вулиця завжди проводиться за принципом, що як навички, досвід і знання є важливою для інвестування, оскільки вони знаходяться в хірургії або льотці. Ті, хто вистачило достатньо, щоб спекулювати на важливість програмного забезпечення в майбутньому купили запас Microsoft в 1985 році і зробив фортуне. У 1999 р. продано технікові запаси і уникли краху Наддаку. Warren Buffett отримав в усьому світі популярність і прізвисько «вага Омахи» з причини: очевидно, що якщо хтось починався з нуля і зробив мільярди, то він повинен бути розумним, ніж всі інші, і набагато.

Але питання про те, що таланти Taleb були, чи був успіх таких людей через свої дивовижні здібності, або були ці здібності придумані після того, як було потрібно знайти деякі пояснення для таких вражаючих досягнень? Джордж Сорос колись сказав, що він зробив свою фортуню за допомогою «Теорія рефлексивності ринків», яку він сам придумав. Тим не менш, Сорос написав, що в більшості випадків його теорія є “со слабким, що вона може ігноруватися.” Колишній торговий партнер Taleb, Жан-Мануель Розан, один раз провів весь день, що йде на Сорос про фондовий ринок. Сорос категорично стверджує, що він був «баром» на ринку і розкриває комплексну теорію про те, чому він віддає перевагу завжди знизитися. Ринок запасів стрімко зросла. Через два роки Розану зустрілася Сорос на тенісному турнірі і нагадав йому про цю розмову, і в той же час попросив, як жив у ведмедя. «Так, я пам'ятаю це добре. Я змінив мій розум. Я почав торгувати, і я був дуже щасливим. Він змінив свою думку! Ймовірно, найголовніше знати про Сорос, колись розповів сина Роберта:

«Мій батько сидить і відразу ж дасть вам букет теорій, до чого він робить. Але я скажу вам це: принаймні половина цього всього неспроможна. По суті, він змінює свою позицію на ринку, коли він починає відчувати себе в своєму хуті, що щось пішло неправильно. Це не має нічого спільного. Це як інстинкт для попередження сигналів. й

Питання про те, чому хтось був успішним на фінансових ринках irked Taleb. Найскладніші арифметичні розрахунки дають чітку картину справи в сфері управління капіталом. У світі є десять тисяч інвестиційних менеджерів. По закінченню року половина з них здійснювала гроші, а не менше, за ДТП, друга половина втратила її. Поставляйте далі, що після того, як втратили ринок, гра повторюється між тими, хто залишається. П'ять років відтепер ми маємо 300 менеджерів, які випадково завершили фінансовий рік, і десять років відтепер маємо дев'ять років. Ніні люди, які зробили фортуни, вигравши десять років поспіль в результаті простої удачі! Нідерхофер, як Buffett і Soros, безсумнівно, був видатним чоловіком. Він був кандидатом економічних наук в Університеті Чикаго і приступив до ідеї, що використовує математичний аналіз аномалій ринку, можна визначити прибуткові моделі. Але як ви довели, що Нідерхофер не був одним з щасливих дев'яти? І хто може уявити, що в одинадцятому році він раптом втратить все, абсолютно все, руйнує свій 130 млн-долларовий фонд, і, як вони кажуть на вулиці Стіна, «поганий»? й

Талаба нагадує про свій дитинство в Лівані, країну, яку він кладе його, зробив свій шлях «від небесного до пекти» всього за півроку. Його сім'я колись володіла величезними володіннями в північній Лівані. В результаті тривалої цивільної війни все це зникне. Насім дід був заступником прем'єр-міністра країни, сина заступника прем'єр-міністра, чоловіка великої особистої гідності, проживав його дні в бідній квартирі в Афінах. Таб прийшов до висновку, що блюм для цих подій лежить в незабутньому заході, що впало на батьківщину. Ви не можете бути впевнені, що все дійсно важливо в житті не згорнеться на ніч, коли Фортуна раптом повертається назад.

Таб дізнався щось з Нідерхофа. Наприклад, за його прикладом він вирішив піти в спорті і регулярно відвідувати тренажерний зал. Але головне, що Нідерхофер, стакан емпіріки, які вважали, що «все, що можна протестувати, повинні бути протестовані», - інфіковані Taleb з ідеєю, до того моменту, що коли він відкрив свій фондовий фонд через кілька років, він назвав його «Empiric». Але це було. Нассім Taleb вирішив, що він ніколи не використовувати ризикові стратегії, які мали найменший шанс руйнувати свій фонд.

Nassim Taleb - це високий м'язовий чоловік у своїх зав'язках, з сірою бороди. Він має важкі товсті брови і вугровий ніс. Його шкіра - оливковий Lebanese hue. Казаб - людина настрою, і коли брови починають переплутуватися в носі, і очі вузьким, повітря навколо нього видається електрифіковано. Народжений брат Мулли загубився на пологах. Скарб сам стверджує (повно незрівняний), що він виглядає як Sean Connery.

Він живе в чотирикімнатному будинку, двадцять-ті рр. російські православні ікони, дев'ятнадцять автобусів давнього Риму та чотири тисячі книг. Taleb gets вгору на dawn для devote годину для написання. Його ручка є автором двох книг, один на похідних (і високо оцінений господарською спільнотою), а другий, оприлюднений Випадковістю, опублікований в минулому році, став про те ж саме для вулиці Стіна, як імена Мартіна Лутера для Католицької Церкви. Вже після обіду він йде в місто і відвідує лекції з філософії. Під час навчального року Taleb навчає в вечірньому відділі аспірантури в Нью-Йоркському університеті фінансів, після чого він може бути знайдений в кафе-барі Odeon Cafe в Тіберці, що гарантується, наприклад, тонкощі стохастичного волатильності або праці грецького поета Кавафіса.

Офіс Taleb's Manhattan складається переважно з торгового залу розміром однокімнатної квартири. Власник сидить в кутку позаду ноутбука, оточеного командою: Марк Spitznagel, головний трейдер, Danny Tosto, інший трейдер, програміст Winn Martin і випускник Pallop Ansipan. З них можна давати лише тридцять, а Він, Денні та Паллопі більше люблять випускники старших класів. У номері є окремий канал CNBC. Хтось грецький бат адорнс Taleb's Table, інший ховається біля вхідних дверей. На стіні висить трохи похабний плакат з виставки давньогрецьких артефактів, фото Мулли і невеликий чорнильний ескіз психічного покрову «Емпіrica», філософа Карла Поппера.

Навесні вранці працівники Empirica попередньо запрошують розв’язувати складну задачу квадратного кореня n. Taleb, зловживаючи маркером, пише варіанти можливих рішень на дошці, і Spitznagel і Pallop дивитися його тісно. Spitznagel, a білявка, рідна з Заходу, займається йоги і дивиться (не схожий Taleb) дуже збалансований. Палло, який прийшов з Тайланду для хорошої освіти, отримує докторант в економіки з Принцтона. Він має довге чорні волосся і злегка незрівняний вигляд. «Паллоп дуже лази» – Taleb призначає кілька разів протягом дня, не звертаючись до будь-якого, проте він промовляє його з такою любов’ю, як якщо «лазити», у своєму розумінні, це синонім з «генієм». Палло не доторкнуться до комп'ютера і виходить на стілець, розкочуючи далі від столу. Він нещодавно прочитав книгу про когнітивну психологію Данила Каннемана та Амоса Тверського, і знайшов його «що розчаровує» тому, що аргументи психологів є «дослідженням».

Трійка стверджує про вирішення проблеми на борту і приходить до висновку, що рішення, запропоноване Taleb, однак, ринки є відкритими, тому власник офісу повертається до столу і починає спору з Spitznagel про те, що музика включати в офіс boombox. Spitznagel знає, як грати на фортепіано і з цієї причини призначено сам DJ "Empirica". Він пропонує Махлеру, але Taleb disapproves: "Мелер повністю не підходить для летючого життя!" Майбе, Бах. Метью Пристрасть? Taleb точки для Spitsnagel, одягнені в сіру вовну черепаху: «Погляд за ним». Подивіться на цей Von Karajan. Він був чітко виконаний для відпочинку в замку. До речі, кращі технологи всіх нас, не поспілкові і відмінні лижники. Це наш Марк! Спіцнагель розгортає очі, і людина Taleb перетворюється на таємничий д-р Ву найближчого живоплотного фонду в іншому кінці передпокою. Доктор Ву дуже тонкий і зношує темні окуляри весь час. Ми попросили йому про проблему з н, але він відмовився відповісти. Доктор Ву тут є інтелектуальні розмови, книги та чат з Марком про музику, Taleb пояснюється листям відвідувачів.

Empirica має унікальну стратегію. Можливості та параметри зв'язування тут. Уявіть, наприклад, що загальні акції Motors торгують на $ 50 за частку, і ви є великим інвестором Wall Street з такими акціями у вашому портфоліо. Якщо ціна за цей час падає на $ 45. Ви подивитеся на історію запасів GM і ви знайдете, що це дуже стабільний, тому дуже мало шансів, що він буде падіння 10 відсотків в цей короткий період часу. Уважно виглядає угода? Знайте, ви спілкуєтесь і ви клацніть руки. Ви продаєте опцію, скажете, мільйон акцій на 10 центів заготовки і кишеню $100,000. Таким чином, якщо ви маєте право і GM ціна, яка залишається вище $45 протягом трьох місяців, ви не будете втратити нічого.

Трейдер ставить на дуже малоймовірний захід, але якщо це відбувається, його прибуток буде величезний. Наприклад, якщо ціна падає до $35, це sly guy буде з'явитися на вашому дверцятому, купуйте свої акції і пропонують купити їх назад за $ 45, що зробить вас значно бідним і його насиченим.

У стіновій вулиці банго така операція називається застарілим варіантом. Її варіанти дуже різноманітні. Наприклад, ви можете продати варіант GM для трейдера за $ 30, або, якщо ви граєте проти GM, за $ 60. Ви можете торгувати опціями по облігаціях, індексу S&P, іноземній валюті, або іпотеці, або будь-яким фінансовим інструментом вашого вибору; парі на ринку, поломка, або що він буде залишатися стабільним. Варіанти дозволяють інвесторам відтворювати жорсткий і перетворити долар на десять. Допомагає також хеджові ризики: наприклад, пенсійні фонди не йдуть банкрутом, оскільки вони захищають позиції за допомогою опцій купівлі. Що добре про варіанти торгівлі є те, що ви можете, вивчаючи історію приладу, розрахувати ризик, що ціна не буде змінюватися на вашу користь в найближчому майбутньому, і зрозуміти, чи є будь-яка точка інвестування. Цей процес дуже схожий на те, як страхові компанії аналізують актуальні таблиці для розрахунку вартості страхування. Такі розрахунки в інвестиційних банках зазвичай проводяться екс-фізиками з Росії, математиками з Китаю та програмістів з Індії. На Вулиці, такі фахівці називають «кількістю». й

По суті, Taleb і його команда в Empiric є квантами. Але вони не вірять, що ризики на фондових ринках можуть бути розраховані таким же чином, що тривалість життя людей. Події в фізичному світі, такі як смерть або результат покер-гра, набагато більш передбачувані на основі математичного аналізу, оскільки вони мають природні обмеження. Ризики в таких подіях можуть бути розраховані, і вони слідувати нормальній криві розподілу – знаменита крива Гауса, яка має форму живота. Але робити ринкові події, всі ці несподівані вгору і трагічні знизи, впишуться в цю криву? й

Економіста Євгена Фама раз вивчила зміни цін на фондові запаси і уклала, що якщо вони пішли з кривої Гауса, різкі походи відбувалися приблизно кожні 7000 років. Тим не менш, ці стрибки відбуваються хоча б раз на 3-4 роки, так як самі інвестори - живі люди з фізичного світу - не слідувати за кривою нормального розподілу. Не існує порядку в своїх діях, які можна обчислювати статистично. Вони змінюють свої думки. Вони роблять приступні речі. Вони імітують один одного. Вони паніки. Fama уклала, що події, які статистики називають «немово», залишають такі «тічні хвости» на криволі Гауса, які змінять її за межами.

У літній період 1997 року Taleb продемонстрував, що найбільші живоплотні кошти, такі як довгострокове управління капіталом, були заголовки до краю абіс, оскільки вони не розуміли жирних хвостиків. Про рік пізніше, LTCM продала необґрунтовано велику кількість некодованих варіантів, оскільки його комп'ютерні моделі прогнозували люль на ринку. Що? За замовчуванням російського уряду на облігаціях, ринки йдуть божевільними, і протягом декількох тижнів було зроблено LTCM. Спіцнагель, головний трейдер Taleb, сказав, що він нещодавно почув лекції одного з колишніх керівників LTCM, в яких він захистив азартну гру, його фундамент був істотно граючи. «Я сказав що-небудь, коли я їду додому на осінньому вечірі, я бачу, що листя лежачи під деревами», - сказав Спирнагель. Але один день я був їздом додому і я бачив листя, зібрані в невеликих шпильках. Що означає, що я повинен дати мої уявлення про те, як листя падають? Чи неправильно мій статистичний норм? Ні, річ, люди взяли участь, вони кладуть листя в пальці! Іншими словами, росіяни, за замовчуванням, на зв'язках і зламали правила гри, але це заперечує правила? Згідно з Taleb, цей приклад є невід'ємним, оскільки ринок не живе в фізичному Всесвіті, і правила можуть змінюватися в будь-який час. Центральні банки можуть спати на своїх цінних паперів: це не порушення правил, це факт.

Оскільки ринок не живе в фізичному Всесвіті, правила можуть змінюватися в будь-який час. Центральні банки можуть спати на своїх цінних паперах, і це не порушення правил, це факт.Один з перших менторів Taleb на Wall Street був гарячим французьким іменинником Жан-Патриком, одягнений як павич і буквально обробляється ризиком. Джинс-Патрик може підвести підсумки Табличка до своєї їдальні три ранку або взяти його на зустріч в Парижі нічному клубі, а раптом попросити, похизуючи шампанське оточене напівпричепними красунками, що буде відбуватися на його посаді на ринку, якщо літак збився в будівлю. Таш був молодий і сердитися в серці: що таке абсурд? Але це не довге до того, як він зрозумілий, що нічого не застраховано. Він любить цитувати філософа Девіда Гума: «Як багато білих лебедів, які ви бачите у вашому житті, ви не можете бути впевнені, що всі лебеді білі; з іншого боку, якщо ви зустрічаєте навіть одну чорну лебеду, ви можете сказати, що не всі лебеді білі». У той факт, що LTCM ніколи не зустрілися з російським чорним лебедом, перш ніж не означалося, що російська чорна лева не існує.

Сам Taleb, навпаки, побудував свою стратегію навколо Black Swan: на можливість випадкового, несподіваного і непередбачуваного заходу, що перетворить ринки навколо. Він ніколи не продає варіанти, тільки купує. Він ніколи не може бути одним, щоб втратити тонну грошей, якщо GM акції раптово збиті. Taleb не грає або вниз: це вимагає постійного аналізу ринку; замість того, він отримує варіанти в обох напрямках. Також на незначних ринкових коливаннях не обійтися. Чому? У всьому світі запроваджує можливість рідкісних подій, а отже, варіанти парних акцій GM є дуже дешевими. Taleb купує варіанти для сотні різних акцій практично вантажівок, і коли вони закінчуються, і не будучи затребуваними, він просто купує більше. Ця унікальна людина навіть не купує акції для свого особистого облікового запису, оскільки на відміну від варіанту, покупка акцій є парі в гаммблаті, ставка, що майбутнє є поліпшеною версією минулого. Але хто знає, що станеться в майбутньому? Всі свої особисті гроші, а також запасна частина грошей фонду, Taleb інвестує в державні облігації.

Нехай люди на Wall Street купують стільки варіантів. Але якщо щось несподіване буває, наприклад, деякі події змінюють ринок і GM акції згортають, скажуть, двадцять, Taleb, безумовно, не закінчить свої дні в недбалій квартирі Афін. Він буде казково насиченим.

Не так довго, наш герой пішов на вечерю в французькому ресторані на північній вулиці. Аудиторія була усіма кварцями, чоловіки в сорочках без краватки і куртки з натяжними кишенями, відрізняючись трохи далеким виглядом. Казаб сати в кінці столу пити вино і чати про французьку літературу. У таблиці також взяли участь великогабаритний велич, який колись був одним з вчителів Анатолія Карпова та іншої людини, кар'єри яких успішно пройшли через Станфордський університет, Ексксон, Національна лабораторія Лос Аламос, Morgan Stanley та невеликий французький інвестиційний банк. Про математику і шахи, чекали їх знайомства, які ще не прибули. Коли він прибув, він був менеджером ризику, який працює для великого поточного банку. У той час, як квантовий слухав свою розмову з дивною сумішшю бджільництва і шліфування на обличчі, так як якщо він не міг пам'ятати, як працювала така дрібна математика.

Люди на столі були люди бізнесу, які незмінно пов'язані з математикою, але для того, щоб торговий комплекс фінансових інструментів, необхідно знати, як це робиться на практиці, а не як математика описує процес. Якщо він вважає, що ніхто не знає, що про майбутнє, а інші помилково вірять. На цьому столі було багато людей, які вважали, що якщо ви були розумними, щоб розрахувати ціну варіанту, ви обов'язково переможете. Але насправді, якщо ціна на складі йде з якоїсь причини, вони будуть всі виходять на ринок дуже швидко і далеко. Проблемою було те, що всі ці торговці вважали, що світ був місцем, де листя ввечері досить передбачувано падають під дерева.

На цьому столі було багато людей, які вважали, що якщо ви були розумні, щоб розрахувати ціну варіанту, ви обов'язково переможете. Але насправді, якщо ціна на складі йде з якоїсь причини, вони всі виходять дуже швидко і далеко.Різниця Taleb і Niederhoffer ілюстрована своїми idols, які обговорювалися на цій зустрічі багато років тому в Connecticut. Герой Нідерхофа 19-го століття вчений Франциска Галтон. Нідерхоф назвав його найдовшою дочкою Галта; повнометражний портрет Галтона прикрашає стіни його бібліотеки. Галтон був статистичний і соціолог (і також генетичний і метеорологічний лікар), і він невизнаний, що сортування емпіричних доказів шляхом категоризації даних може дати вам всю інформацію, необхідну для світу. І Герой Taleb, філософ Карл Поппер, на відміну, стверджує, що ви не можете знати про те, що правда пропозицію -- все, що ви можете сказати з певністю, що припущення не є. «Насім, як єпископ, який не вірить у Бога, емпірик, який не вірить в емппіризм». Як ви можете «відчутися від досвіду» коли ви впевнені, що минулі враження не проведуться в майбутньому?

Сьогодні, Niederhoffer пропонує варіанти продажу грошей, і найчастіше людина, купуючи ці параметри - Nassim Taleb. Іншими словами, якщо один з них має долар, швидше за все, що долар прийшов з іншої кишені. Учитель і студент став хижаки і прей.

Багато років тому Нассім Taleb працював у інвестиційному банку Перший Бостон, де він був загадований шляхами трейдерів практикував банк. Трейдер зобов'язаний працювати щодня, купувати і продати, і на підставі того, скільки грошей він зумів зробити, він був присуджений винагороду. Якщо трейдер не продемонстрував прибуток протягом декількох тижнів, його колеги будуть сміятися, і якщо це сталося протягом декількох місяців, компанія відмовила своїх послуг. На ринку добре виготовлялися торговці, сховали дорогі костюми і сміливо викопані. Прочитавши журнал Wall Street уважно та зібралися перед телебаченням, щоб почути останні новини. «Фед зробив те, що італійський прем'єр сказав... Я нічого не розумію про це, - сказав Капіт.

«Це завжди базується на всіх його діях на своєму концепті», – розповідає Асард Саврі, який працював з Taleb на французькому березі Індосуезу восьмих, «хай буквально поїхав наш трейдер Тим божевільний». Ви бачите, трейдери люблять прецизію, як, Продати сотні ф'ючерсів восьмий-сім. Насім занурить номер і скаже щось схоже, "Тім, продає трохи". «Як багато?» - сказав Тим. "Нехай, так що це паліте." Я не маю на увазі певну суму, ви знаєте. Я просто знаю, що я хочу продати. А потім, звичайно, є нагрітий аргумент у французьці, витісняючи аргументи. Тексти пісень, а це означає: І тоді кожен йде на вечерю і весело. Нассім і його команда не зацікавила котирування. Коли кожен, хто кланув на екрани і поглинав останні дані, Nassim може демонструватись, залишивши номер. й

Нассім і його команда не зацікавила котирування. Коли кожен, скління на екрани, всмоктується інформація про останні дані, Nassim може непогано залишити номер. І в цілому немає активних торгів, тому що варіанти, які купують кошти, вибираються комп'ютером. Якщо ринок щось драматичне, що зазвичай не буває. Так робота Taleb і його команда в основному сидять і думають. Проаналізуйте фінансовий стан та політики різних компаній, тест-стратегій та будувати більш складні варіанти моделей ціноутворення. Дяня в кутку з часу на натискання на комп'ютер. Паллоп виглядає сниться на відстані. Spitsnagel бере дзвінки з трейдерів і вимикачів між моніторами. Відповіді на електронну пошту та дзвінки до Чикаго брокера, майстерно зануривши акцент Брукліна: "Як це буде?" Це виглядає як клас, ніж торговий центр.

«Палло, ви відобразите? Казаб стержає колегу. Він лангушів. "Це схоже, ми повинні працювати для нього, - sighs Taleb, "Pallop дуже lazy."

Empirica підготував традиційний підхід до інвестування. Якщо ми вкладаємо гроші в гру на фондовому біржі, ми, ймовірно, зможемо отримати дохід від зростання цін або дивідендів. Проте, у нас майже немає шансів зробити багато грошей в той час, і крім того, є можливість, припускати невеликий, що ринок буде збиток, і з ним ми лопнемося. Ми приймаємо цю ситуацію і вважаємо, що ми знаємо ступінь ризику, тому що, і великим, наші інвестиції вигідні.

У книзі, що Пабло читати, Каннеман і Тверський описав простий експеримент, в якому група людей попросили уявити, що у них було три сотні доларів. Дослідники пропонують вибір: Якщо ви пощастили, ви отримаєте дві сотні доларів, і якщо ви не пощастили, ви не отримаєте нічого. Виявилося, що більшість з нас віддадуть перевагу «покупцеві в руці» і оберіть варіант А. Але Каннеман і Тверський не відпочивали на цьому: вони зробили ще один експеримент. Уявіть, що у них було п'ять сотень пряжок. Знову запропоновано вибір: C, щоб відмовитися від сотні доларів або D, щоб закрили монету: якщо суб'єкт втратив, він повинен викопувати дві сотні пряжок, і якщо він вигравав, він не повинен дати нічого назад. Тепер вибір зрушився в сторону удачі: більшість відчував, що краще було грати, ніж сказати, що щастить гроші прямо, хоча сума була (відносно) невелика. Найцікавіше, що всі чотири варіанти, А до Г, ідентичні з точки зору ймовірності. Всі вони призводять до очікуваного результату чотирьохсот пряжок в кишені. Однак зрозуміло, що у нас є сильні переваги імовірності, а саме, коли мова йде про загрозу втрати, але не схожа на ризик навіть незначних повернень. Саме тому ми віддаємо перевагу дрібним, регулярним дивідендам і ризикам, що втратили весь день.

Ми всі мають сильні переваги для ймовірності, що ми більш ризикуємо, коли мова йде про загрозу втрати, але ми не хочемо ризикувати навіть незначні повернення. Саме тому ми віддаємо перевагу невеликому, регулярному дивіденду за ризиком втратити все.У Empiric, на відміну, кожен день приносить невелику, але реальну можливість зробити величезні гроші в момент. Все, що потрібно для ринку, ви граєте, щоб згорнути. По-перше, кожен день має дуже високу ймовірність неточних обмежених, дуже невеликих втрат. Всі ці долари, напівдельлар, і навіть центові варіанти, придбані Empirica в величезній кількості, а також, велика більшість з них ніколи не буде реалізовано, вони просто стануть незамінними, коли вони закінчуються. Переглядаючи на комп’ютері монітор, який відображає позицію ринку Empirica, ви можете відслідковувати щоденні втрати інвесторів. Наприклад, в 11:30 ранку втрата на кількість опцій склала близько 28%, через годину близько 40% lit up red, що означає, що тільки до обіду, фонд Taleb успішно знизив свої рахунки клієнтів на кілька сотень тисяч доларів. У день до того, як втрати на поточних варіантах склали близько 85%, в день до – 48%, в день до – 65%, а в день до – ще 65%. По суті, з рідкісними винятками (наприклад, за кілька днів після 11 вересня), з 11 квітня минулого року Empirica втратила лише гроші. «Ми не можемо лопатися, ми можемо тільки згасити, – каже Taleb, і саме те, що більшість людей, які прагнуть уникнути — повільна кровотеча невеликих щоденних втрат. Уявіть хлопця, який проводить російські зв’язки, він робить гроші щодня і він отримує більш насичені, не він? Але один день, звучать від громіздкі спалахи, і цей хлопець втратив п'ять більше, ніж він зумів отримати. Тим не менш, заробив 364 днів на рік, кожен день і постійно. Це набагато важче бути хлопець, який втратив гроші 364 днів на рік, тому що завжди є точка, де ви починаєте просити себе, "Як я зробив право?" Що робити, якщо мова йде про десять років? Чи може цей хлопець навіть залишитися в його розумі після десяти років збитків? ?

На голові трейдера роблять невеликі гроші, але кожен день ілюзію прогресу зацарював. Але стратегія Empiric не означає. «Це так практикуючий фортепіано щодня протягом десятка років, і музика все ще звучить лаконічно!» каже Спішакнегель, «і всі, хто тримає вас, це надія, що один день ви будете прокидати і грати, як Rachmaninoff.» Ви думаєте, що це легко «зрівняти» день після дня, коли Нідерхофер, уособлення протилежного підходу, робить багато грошей? Звісно! Якщо ви уважно дивитесь на Taleb, ви обов’язково помітите наслідки цього «вимкнення». Дуже часто на терміналі Bloomberg. Він занадто близько до монітора, підрахунок втрати дня. Він вдягає в невротичних надстатевих тики. Якщо справи йдуть добре, він запускає парковку в одному місці. Він сказав проти Махлера, як він пов'язував його з довгою посухою ринку минулого року. «Насім часто розповідає про те, що він потребує мене бути тут весь час», – каже Спітцнагель. Я тут нагадувати йому про те, що ми чекаємо, в той момент, коли людина хоче кинути. "Марк мій персональний коп," Taleb підтверджує. Нагадуємо, що «Емпіфіки» переходить на інтелект, не емоція.

У голові трейдера, який робить невеликі гроші, але кожен день, ілюзію прогресу зацарював. Але стратегія Empiric не означає."Справедливість не має теорії", - пояснює Taleb, "ми не потрібна ідеологія." Що потрібно – це набір практичних правил, які дають чіткі вказівки на те, що робити або не робити в конкретній ситуації. Ми створили цей протокол правил, щоб завжди дотримуватися його. Не слухайте мене, просто слухайте протокол. У мене є право змінити протокол, але є протокол для зміни протоколу. Ми можемо самі зателефонувати одержувачу. Під час вечері Taleb з'їжджає рулон з апетитом, але як тільки офіціантка з'являється з пропозицією добавки, відхилень: "Ні, ні!", закриваючи пластину своїми руками. У той же спосіб він реагує на спробу залити вино на нього – він закрив його скло. "У мене є стейк фрі, але не фрі, будь ласка,!" накази Taleb і відразу намагається захопити свій вибір, попросивши сусіда для деяких фрі з його частини. Це нескінченна боротьба між розумом і серцем.

Психолог Вальтер Мішель провів серію експериментів, в яких він залишив дитину в закритому приміщенні одно-один з двома пластинами печива - невеликими і великими. Дитина сказали, що якщо він хотів невеликий cookie, просто дзвонити дзвіночок і експериментатор повернеться до кімнати і дати його йому. Якщо дитина хоче великий cookie, вони повинні чекати до повернення експерименту, який може статися в будь-який час протягом двадцяти хвилин. Мішель записав поведінку дітей, які залишилися окремо, шість років намагаються тримати себе очікуванням. Одна дівчина починає співати. Вона перемішує інструкції під ніс, щоб не забувати: вона може отримати великий cookie, просто чекати. Дівчина закриває очі, а потім відходить від печива. Інший хлопчик загинув ноги, потім підібрав дзвіночок до годинника. Він перетворює дзвіночок в руках, намагаючись не забити його. Ми бачимо, як діти проявляються навичками самоконтролю та дисципліни, поки тільки в ембріональному етапі. Ми подивимося, що діти намагаються контролювати свої імпульси, і раптом з дивовижною ми проголошуємо: Це Nassim Taleb!

Поведінка Taleb краще, ніж тики, протоколи та показання. Це сталося за рік до зустрічі Нідерхоф. У той час працював трейдером на Чказькій мертильській біржі і розвив його підпис наполягав там, як там. Неймовірно, що він думав про те, що харкість може бути ознакою захворювання. Коли Taleb переїхав до Нью-Йорка, він пішов бачити лікаря на східну сторону, офіс якого був розташований в передвоєнній будівлі з гламурно оформленим фасадом. «Я отримав звіт лікаря-патолога». Це не так погано, як це звучить, але... Звісно це рак, рак горла. Таб відчував його мозок, щоб служити йому. Він залишив свій офіс бездумно і прогулявся в заливці дощу, не в змозі поставити пару думок разом. Він поголені і поголені до тих пір, поки він прийшов до медичної бібліотеки. І він почав читати.

Казаб читати в відчайдушності його хвороби, як зливається з його одягу, утворюючи пудвіч під ногами. Діагностика не має сенсу. Рак глотку - це захворювання старших курців, але Taleb був молодий і практично ніколи не копчений. Його ризик раку горла недбалий. Невірно невеликий. Але все ж це сталося. Це був Black Swan! Зараз рак талантів розгромився, він щасливий, але пам'ятаючи це секрет персентності чоловіка, тому що якщо ви зустрілися з власними, особисті чорні лебеді, тепер ви знаєте, що існують чорні лебеді.

Діагностика не має сенсу. Рак глотку - це захворювання старших курців, але Taleb був молодий і практично ніколи не копчений. Його ризик раку горла недбалий. Але все ж це сталося. У день тягне за собою близьку, казку і його команда перейменує про проблему з коренем п. Капітан повертається в дошку. Spitznagel переглядає його. Паллоп - лаціна їжа банан. Сонце зовні починає падати за деревами. «Зробимо трансформацію П1 і П2», – розповідає Taleb, а його маркер знову скрипає на борту, «Гауссіан розподіл ...» Ринок низького обсягу, більший обсяг ринку. Ми отримуємо значення ... Він румає, як він споглядає роботу своїх рук. Закриваємо ринок. Весь день Empirica втратив гроші, які мали на увазі, що десь в лісах Connecticut, Niederhoffer безперечно готував гроші. Це досить болючий, але якщо ви загартували вашу готовність і здатні дивитися на проблему з різних кутів, то ви знаєте, що іноді щось абсолютно несподівано відбувається на ринку, просто тому що ми живемо в світі, де з'являються сюрпризи, і вони не завжди приносять втрат. Талаба виглядає на своїх рівнях на дошці і піднімає брови. Завдання дуже складно. "Чи є доктор? Зателефонуйте Dr. Wu!

Рік після Taleb відвідав садибу Віктора Нідерхофа, він лопався з чубчиком. Niederhoffer продала багато варіантів без покриття на індексі S&P, приймаючи мільйони інших трейдерів в обмін на можливість придбання своїх акцій у випадку, якщо ціна їх раптом згорла. Він кладе все до кінця на користь більшої (багато більшої) ймовірності, щоб якщо він був правим, він зробить ... не занадто багато грошей. У разі помилки втрата може бути величезною.

Коли ринок занурився вісім відсотків від 27 жовтня 1997 року, багато хто купив варіанти з Нідерхофера відразу з'явилися на його дверцятах, що пакети продаються за вказаною ціною. Одна сто і тридцять мільйонів доларів — всі досягнення, всі запаси трейдера — розтоплені до очей, а коли Нідерхоф прийшов до свого брокера за свої гроші, він нічого не мав. У цей день було зруйновано одну з найуспішніших засобів огорожі в історії вулиці Стіна.

Нідерхофер мав закрити компанію, заставити будинок і запозичувати гроші від своїх дітей. Він попросив знаменитого Sotheby's Auctioneer, щоб оцінити масивний набір 19-го століття сріблястого програмного забезпечення, Бразилія Вікторі Скульптура створена для Visconde De Figueirdeo, величезний стакан, розроблений Tiffany & Company в 1997 році для яхт-гонок, і так далі. Нідерхоф не приймав участь у аукціоні, коли його майно вирушило під молотком. Я просто не можу подивитися на це.

«Це було найгірше, що коли-небудь трапилося мені, як смерть коханої людини», - каже Нідерхоф, сидячи в бібліотеці свого величезного дому. Два собаки роум навколо з втомленим виглядом. Niederhoffer - це високий чоловік спортивної побудови з довгою величною обличчям і відтінками очей. Він босоніж, і комір його сорочки по одній стороні перевертається всередині, і він виправдає його, кажучи: "Я втратив друзів, мій бізнес ..." Я був головним інвестиційним менеджером Wall Street. І довелося розпочати з нуля. Він припинив розмову. «Життя минулих років. Бобер будує гребінець, річка відмиває її, і бобер намагається знову створити гребінець, міцніше і міцніше. І я думаю, що я можу це зробити, якщо я можу дізнатися, чому я не вдалося. Але я завжди пам'ятаю, що удачу може вийти в будь-який момент. На іншому кінці будинку чути збиток на двері. Це людина, названа Мілтон Бонд, художник, який приніс своє нове створення в стилі народного мистецтва (наївне народної творчості), яке Нідерхоф прикрашає стільки, що він відразу розгортає полотно на колінах, щоб детально вивчити. Багато робіт того ж стилю вішуються на стінах свого будинку, один з яких зображений Ессекс, корабель, історія якого надихнула Меллвіль, щоб писати Моби Дік; і титан. «Одна з причин, які я сплатив гору грошей за Essex, є те, що колись капітан Поллард повернувся до Nantucket, він був відданий новим призначенням», - каже Нідерхоф, « судновласники були дуже вражені тим, що Pollard вдалося втекти і повертатися з суднобудка.» «Я не думаю, що блискавка страйкує те ж саме місце двічі». Аварія. Але в льоді застрягнув новий посуд. Судновласники не змогли відпустити його, щоб залишити судно, так що вони повинні відтягнути його від корабля силою. Поллард провів решту своїх днів, які подаються в янтарі Нантакет. Поступово забути. Він став те, що Wall Street називає «привидами». Нідерхоф повертається в офіс, сидить в стілець, ноги на столі. Його очі злегка зволожуються. «Нехай ти розумієш? Я не можу знову впасти. В іншому випадку я буду привидом.

До того, як він пішов, Нідерхофер мав обід з Taleb в ресторані і поговорив про продаж необроблених варіантів. Уявіть ці два сидячи навпроти одного. Нідерхофер пояснює, що його позиція є помірно ризикованим, оскільки шанс, що ринок буде рухатися тонким. Taleb слухає, нудьгуючи і відбиваючи на Чорному Леві. «Я був жахливо пригнічений, коли ми зламали, - сказав він: «Я бачив хлопця, який потрапив до тисячі хітів з ліворуч». Хлопець, який знає, що він хоче, коли він прокинувся вранці і закінчується його день краще, ніж будь-який інший. Що б він хоче зробити, він зробить це краще, ніж будь-який інший. Я говорю мій герой! Тим не менш, Taleb зрозумів, що Niederhoffer був літати в абіс з його неперевершеними варіантами, і це була причина, що він не хотів бути самим героям. Він бачив все занадто чітко - назад, коли Niederhoffer був грати в теніс з Соросом і купити 19-го століття сріблястого програмного забезпечення - як це може все кінець. До своєї психологічної альтанки був інший Нідерхоф, Нідерхоф, майно якого йде під молоток, Нідерхоф, запозичення грошей від своїх дітей. І казкаб знав, що він не міг жити на цьому ризикі. На відміну від Niederhoffer, він ніколи не вважається нездійсненним. І ніхто не змогла на своєму місці – побачивши, як війна знищила свою батьківщину, і вкрай малоймовірний рак горла практично завершив своє життя, казка назавжди вивчила хворобливе заняття страхування при відмові, і за нього просто немає альтернативи.

Правда полягає в тому, що всі нас, весь світ, приймають захоплені погляди Нідерхофів, тому що в серці ми є Нідерхофів, які припускають, що ми знаємо про можливість невдачі, і якщо все, сміливо піднімаються від попелиці. Акурат, відчувається, як стружка бухгалтера або вчителя недільної школи. Правда полягає в тому, що всі нас, весь світ, захоплені про Нідерхофів, адже в самому серці ми є Нідерхофів, які припускають, що ми знаємо про можливість невдачі, і якщо що-небудь, ми сміливо піднімемося від попелиці. Ми розуміємо, що ризик є. Але ми неправильні, і урок Нідерхофера є уроком для всіх нас, які ми занурилися в наші високолетючі часи. Вже багато мужності і героїзму, щоб визнати, що ви тільки людина і далеко від omnipotent, і змушувати себе раціонально захопити ризик — завжди.

Нідерхоф продала купу опцій останнього осені, впевнено, що ринки були охоплені до тих пір, поки два літаки вийшли з ноги і потрапив до Всесвітнього торгового центру. «Мої позиції не загинув. Ви знаєте... Він був тихим. Нідерхоф відбиває голову, не було ніякого шляху до Це був абсолютно несподіваний захід. й

Редакція: Malcolm Gladwell написав цей есе в 2002 році, і в 2006 році Nassim Taleb's best-selling book Чорний Лебед був опублікований, в якому він докладно його вид на роль малоймовірних подій в економіці і в житті. У 2008 році під час глобальної економічної кризи Empirica заробив $ 500,000, в той час як велика більшість великих коштів пішли банкрутом. Допомогло, щоб закрити фундамент і присвятити себе філософії. У 2012 році він опублікував нову книгу, Антифрагма, яка також стала світовим лідером.

Веб-сайт: www.mowell.com

Популярні міфи про японські, англійські, китайські та інші мови

Під час фестивалю ліхтарів китайські чоловіки заливають гарячою праскою