1308

Cazadores de lobos con Wall Street. Parte 2

La adaptación del libro de Michael Lewis, "muchachos rápidos» h4> [ Esta segunda parte de una serie de traducciones de adaptación de un libro reciente de Michael Lewis. La primera parte se puede leer aquí i> - aprox. bolígrafos.]

La gente siempre pensó , que una vez que Brad Katsuyama - Asia, entonces tiene que ser un genio de la informática. En realidad, él no podía (o no) incluso configurar su reproductor digital. Lo que en realidad podría - por lo que es distinguir cuál de los profesionales de TI sabía lo suyo, y alguien - no. Así que no es particularmente sorprendido cuando un RBC [ Royal Bank of Canada, Royal Bank of Canada i> - aprox. bolígrafos.] finalmente detuvieron tratando de encontrar a alguien que pudiera poner orden en su comercio electrónico, y le preguntaron, Katsuyama, tomar esta tarea en sí mismo. Él, sin embargo, desconcertado en serio amigos y colegas para que él estuvo de acuerdo en asumir esto, a pesar del hecho de que: a) que ya tenía un ambiente tranquilo y gestión de trabajos "chollo" "viva" por los comerciantes, por la que recibió $ 1, 5 millones. año y b) RBC tenía nada que añadir al proceso de contratación electrónica. El mercado estaba en desorden; grandes inversores necesarios sólo unos algoritmos de negociación que se propagan los corredores, y Goldman Sachs, Morgan Stanley y Credit Suisse ha ocupado durante largo tiempo este nicho.

Así Katsuyama dirigieron el negocio bajo el nombre de comercio electrónico - a pesar del hecho de que sólo podía vender software inútil de Carlin Financiera. Lo que tenía en ese momento estaba en exceso, por lo que es una pregunta para la que no hay respuesta. ¿Por qué, por ejemplo, en el rango de las bolsas de valores públicos y los dark pools a [liquidez] - intercambios privados, que son creados por los bancos y los corredores no informan en tiempo real en su actividad comercial - hay no menos de 60 organizaciones, en su mayoría ubicados en Nueva Jersey, donde Usted puede comprar cualquier acción, cotiza en la bolsa de valores? ¿Por qué en un intercambio que usted paga por algo de acción - por ejemplo, la venta de las acciones, mientras que en el otro para la misma acción con el que, por el contrario, cobran una cuota? ¿Por qué el estado del mercado de las pantallas de ordenador con Wall Street es una ficción?

Katsuyama Parque contrató a Rob (Rob Park), un dotado profesional de TI, que él le explicó lo que realmente está sucediendo en el interior de todas estas "cajas negras" con Wall Street, y juntos comenzaron a armar un equipo para investigar lo que está sucediendo en el mercado de valores de Estados Unidos. Una vez que se formó el equipo, Katsuyama persuadió a sus superiores en la marcha de glóbulos rojos que se tradujo en una serie de experimentos. En los próximos meses, él y sus muchachos estaban planeando negociar con acciones, no con fines de lucro, y para poner a prueba su teoría. En RBC acordado para darle al equipo la oportunidad de gastar hasta $ 10.000 por día para averiguar por qué la situación del mercado para cada uno de la acción seleccionada a cambiar radicalmente cada vez que en el RBC trató de pasar tiempo con ella o que el comercio. Katsuyama Parque preguntó a reflexionar sobre lo que la teoría no puede explicar.

Comenzaron con los mercados públicos, hay 13 bolsas de valores ubicadas en cuatro lugares diferentes y se dirigieron NYSE, Nasdaq, BATS y Direct Edge. Park fue la primera teoría es que los mercados no se agrupan todos los pedidos en el mismo precio, y ellos tienen en una determinada secuencia. Tú y yo podemos entrar en una orden para comprar 1.000 acciones de Intel en $ 30 cada uno, pero usted puede conseguir de alguna manera el derecho de cancelar su pedido si se ha ejecutado la mina. "Empezamos fuerte en la opinión que la gente estaba cancelando pedidos," - dice Park. "¿Cuáles fueron estas órdenes fantasmas».

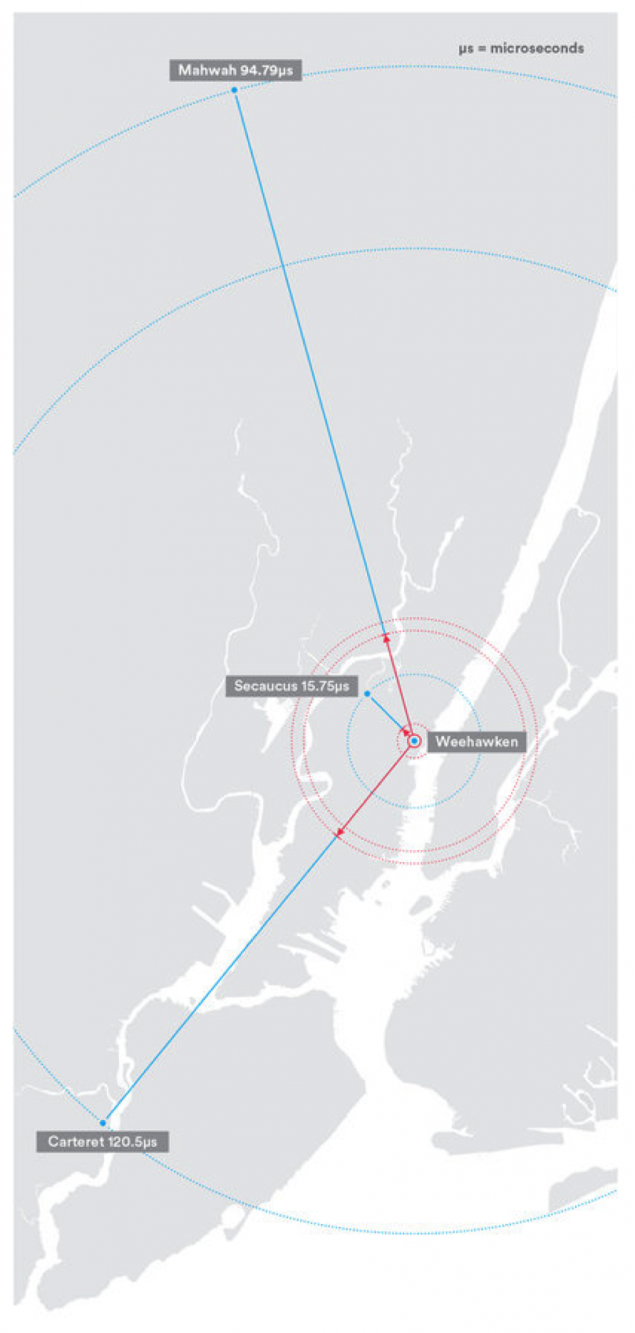

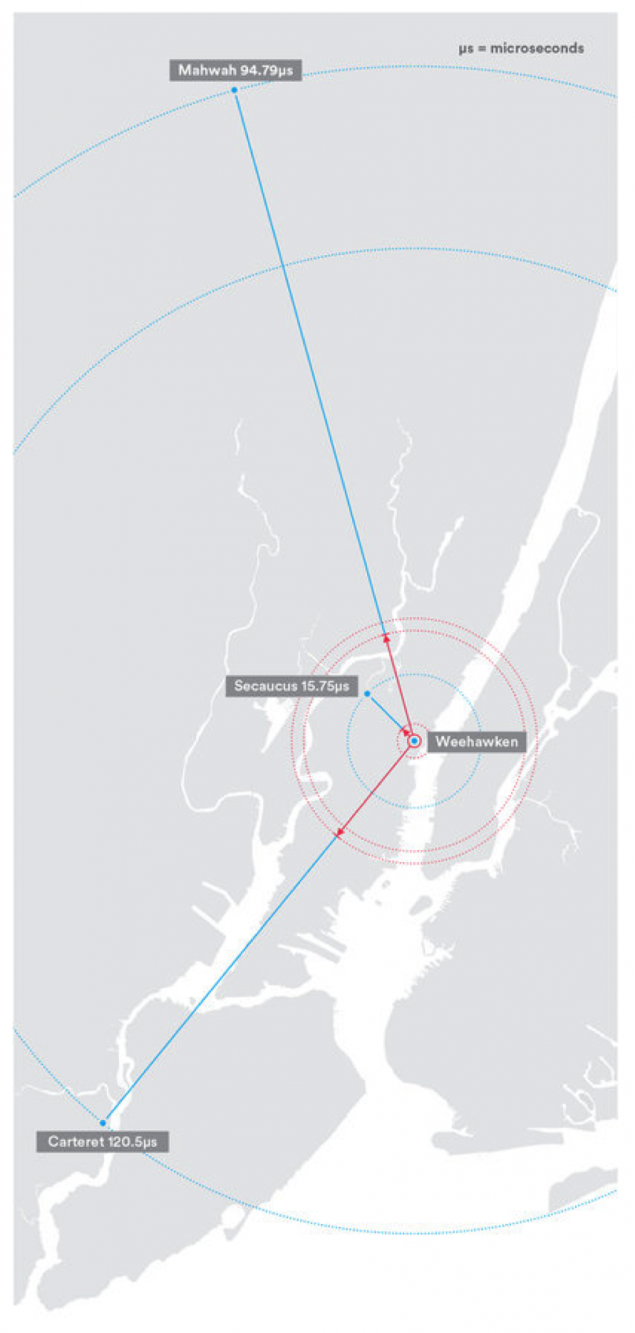

Este cuadro se almacena en un edificio en Secaucus, Nueva Jersey, contiene cable de fibra óptica de 38 millas, lo que crea un ligero retraso en la tramitación de los pedidos, igualando así las posibilidades de los diferentes operadores. I>

Katsuyama trató de enviar el fin de separar la bolsa de valores seleccionados, es casi seguro que se puede confirmar que algunos o incluso todos los intercambios permiten la aparición de las órdenes de fantasmas. Pero no, para su sorpresa, se encontró con que en la orden enviada a un intercambio particular, podía comprar de forma segura a la venta de acciones. Lo que vio en la pantalla de la computadora realmente era el estado real del mercado. "Pensé ... con ella, con esta teoría," - dice Katsuyama. "Y creo que las otras teorías que hemos».

Esto no tiene ningún sentido: ¿Por qué el mercado de datos en una pantalla de computadora son reales, si enviar una orden para el intercambio en particular, pero dejará de ser verdad si la orden se envía a todos los intercambios a la vez? El equipo comenzó a enviar grupos de intercambios de warrants en diversas combinaciones. Los primeros fueron el NYSE y el Nasdaq. A continuación, el Nasdaq de Nueva York Stock y murciélagos. A continuación, la Bolsa de Nueva York, Nasdaq BX, Nasdaq y BATS. Etcétera. Y cuanto más avance la causa, más todo se vuelve misterioso. Los más intercambios en la lista, el menor porcentaje de ejecución de órdenes, cada vez más plataformas en las que quieren comprar las acciones, menos comparten ellos con el tiempo poder comprar. "Sólo había una excepción," - dice Katsuyama. "Por mucho que podemos enviar órdenes a la SEC, lo podemos conseguir para comprar todas las acciones ofrecidas por BATS». El parque no era esta explicación: "Me acaba de decidir que los murciélagos, deben tener un gran cambio»

!.

Una mañana, durante la ducha Rob Parque ocurrió otra teoría. Trató de imaginar lo que vio antes de un gráfico que muestra el tiempo que tarda órdenes desde el ordenador que envía Brad Katsuyama, ubicado en el World Financial Center, a cada uno de los intercambios.

La cantidad de tiempo requerido para esta operación, fue fantástico pequeño: en la teoría de la orden más rápida desde el ordenador Katsuyama en Manhattan alcanzó BATS Exchange en Vihokene, Nueva Jersey - Se necesitaron dos milisegundos. La orden de más largo fue al mercado Nasdaq Carteret, Nueva Jersey - tomó cuatro milisegundos. En la práctica, estos números pueden variar significativamente dependiendo del tráfico en la red, así como fallos de hardware entre dos puntos. Incluso un abrir y cerrar rápida necesita 100 milisegundos - y más difícil era creer que con el tiempo, menos de lo que gastamos en un abrir y cerrar, puede suceder algo que tiene efectos reales en el mercado. Jen Allen (Allen Zhang), que Katsuyama Park y fue considerado el programador con más talento en el equipo, escribió el código, incrustado "retraso" en el proceso de envío de órdenes de "cerca" el intercambio, por lo que llegó allí al mismo tiempo que en la bolsa de valores "remoto". "Era ilógico," - dice Park, "porque todo el mundo nos dijo, cuanto antes mejor. Tendríamos que ser acelerada, y que, por el contrario, trató de frenar ". Una mañana, se sentaron para probar el programa. Cuando se envía una orden de compra de PC, que al final no se llevó a cabo, la pantalla se ilumina en rojo. Cuando la orden se ejecuta parcialmente - de color marrón, y cuando se ejecuta por completo -. Verde

Y esta vez, la pantalla mostrará verde.

Velocidad Trading

En microsegundos, operadores de alta frecuencia necesarios para justificar que alcanzó varias bolsas de valores ubicadas en las ciudades de Nueva Jersey (línea azul), a la orden del comerciante común generalmente desaparece sólo marcado en rojo. Brecha de tiempo - que ahora está bajo la supervisión del Fiscal General de Nueva York -. En algunos casos puede llevar a los beneficios financieros I>

"Fue en el año 2009," - dice Katsuyama. "Hasta entonces, he observado un patrón similar durante dos años y no ha sido precisamente el primero que se enteró de lo que realmente sucede. Entonces, ¿qué pasó con los demás? "La respuesta, al parecer, estaba contenida en la pregunta: ¿todos los que toman el cuidado del problema, tratando de ganarlo

.

Ahora él y RBC tiene una herramienta que podría ser vendida a los inversores, un programa escrito Zhenem que incrusta el retraso en el proceso de envío de pedidos. Esta herramienta permite que el comerciante, como Katsuyama, hacer su trabajo - a asumir riesgos en nombre de grandes inversores al comercio de grandes volúmenes de acciones. Ahora bien, estos comerciantes podían confiar de nuevo los números en la pantalla del ordenador. El programa tendrá un nombre. El equipo rascándose la cabeza, hasta que un día algún comerciante no ha saltado a gritos, "Amigo, usted debe llamar a esta cosa Thor [Thor]! ! Hammer »[ En el artículo original, y un martillo, y la propia Torá se llama el mismo, pero el nombre" canónico "del martillo de Thor - Mёllnir (Mjöllnir) i> - aprox. bolígrafos.]. Alguien le preguntó a venir para arriba con una frase que podría ser acortado a la sigla Thor - la palabra para recoger, pero nadie se acuerda. Programa y comenzó a llamar - Thor. "Me di cuenta de que hemos llegado con algo realmente vale la pena cuando se utilizó la palabra Thor como un verbo," - dice Katsuyama. "Cuando escuché que alguien gritó:« Thor él! »

.

Otra prueba de que han encontrado el enfoque adecuado para el problema, comenzó a reunirse Katsuyama con algunas de las mayores gestoras de inversión en el mundo. Primera visita Katsuyama Park y golpeado Mike Gitlin (Mike Gitlin), que dirigió el comercio mundial de millones de activos de la empresa y gestor de inversiones T. Rowe Price. La Historia le dijeron, no parecía Gitlin completa sorpresa. "Se podía ver cómo algo ha cambiado recientemente," - dijo Gitlin. "Se podía ver que cuando intenta negociar con acciones, el mercado entiende lo que se va a hacer, y comienza a moverse en contra de usted." Pero Katsuyama esbozó una imagen mucho más detallada de la bolsa de valores - la imagen que Gitlin apenas imaginado - y en este mercado, todo parecía sospechoso. Empresa de corretaje con Wall Street, que decide si enviar la orden al mercado para comprar o vender de T. Rowe Price, tuvo un gran impacto en cómo y dónde llevar a cabo estas órdenes. Sin embargo, algunas compañías de intercambio de corretaje a pagar sus órdenes, mientras que otros son en sí mismas un cargo por ello.

No afecta si esto es donde el corredor decide hacer un pedido - incluso si la decisión fue en contra de los intereses de los inversores que se suponía corredor para representar? Nadie sabía a ciencia cierta. Otra actividad sospechosa era la "cuota por el flujo de órdenes." Para el año 2010, todas las empresas de corretaje en los Estados Unidos y todos los corredores en línea para el comercio de manera efectiva en subastas órdenes de sus clientes. Corredor en línea TD Ameritrade, por ejemplo, para pagar cientos de millones de dólares anuales, por el hecho de que él envió órdenes al fondo de cobertura llamado Ciudadela, que trabajó con ellos en nombre de TD Ameritrade. ¿Por qué financiar Ciudadela estaba dispuesto a pagar tanto por la oportunidad de observar el flujo de órdenes? Nadie sabía a ciencia cierta cuál fue el beneficio de la Ciudadela.

Katsuyama y su equipo calcula cuánto más barato que están comprando acciones cuando eliminó la posibilidad de que algunos comerciantes desconocidos pueden sostener mucho anticipatoria. Por ejemplo, compraron 10 millones de acciones de Citigroup, y luego, cuando las acciones se cotizaban a $ 4 cada uno, les ayudó con $ 29 000 - o menos de 0, 1% del precio total. "Fue casi" "colección" imperceptible - dice Park. Esta cantidad parece pequeña, hasta que usted sepa que el volumen promedio de negociación en los EE.UU. en un día es $ 225,000,000,000. Una colección de todos los de esta cantidad es casi 160 millones de dólares al día. "Esto se logró con tanta habilidad para poner hacia fuera porque no eres nada podía saber," - dice Katsuyama. "Sucedió en una pequeña escala, tales [ a una enorme tasa de operaciones por unidad de tiempo i> - aprox. bolígrafos.] que, incluso si se trató de llevar todo el proceso a agua limpia, que no podían hacerlo. Los hombres engañan porque no pueden imaginar un microsegundo ".

Fuente: habrahabr.ru/company/itinvest/blog/220363/

El futuro de la venta al por menor: la victoria del futuro de la línea y tiendas

Smartphone con un espacio escáner 3D de Google se unieron a los robots de la NASA ESFERAS a trabajar en la ISS