1310

0.3

2014-04-22

Охотники на волков с Wall Street. Часть 2

Адаптация из книги Майкла Льюиса «Быстрые мальчики»

[Эта вторая часть из серии переводов адаптации недавно вышедшей книги Майкла Льюиса. Первую часть можно прочесть тут – прим. перев.]Людям всегда казалось, что раз Брэд Кацуяма – азиат, то он обязательно должен быть компьютерным гением. В реальности он не мог (или не хотел) даже настроить свой цифровой проигрыватель. Что он действительно мог – так это различать, кто из ИТ-специалистов действительно знал свое дело, а кто – нет. Так что он не особенно удивился, когда в RBC [Royal Bank of Canada, Королевский Банк Канады – прим. перев.] в конце концов прекратили попытки найти кого-то, кто мог бы навести порядок в их электронных торгах, и попросили его, Кацуяму, взять эту задачу на себя. Он, однако, серьезно озадачил друзей и коллег тем, что согласился взяться за это, при том что: а) у него уже была спокойная и «непыльная» работа по управлению «живыми» трейдерами, за которую он получал $1,5 млн. в год и б) RBC нечего было добавить в процесс электронных торгов. Рынок был в замешательстве; крупным инвесторам были нужны лишь несколько трейдинговых алгоритмов, которые распространяли брокеры, а Goldman Sachs, Morgan Stanley и Credit Suisse уже давно заняли эту нишу.

Итак, Кацуяма возглавил бизнес под названием электронный трейдинг – при том, что продавать он мог только никудышное ПО от Carlin Financial. Чего у него в этот момент было в избытке, так это вопросов, на которые не было ответа. Почему, например, в промежутке от публичных фондовых бирж и до темных пулов [ликвидности] – частных бирж, которые создаются банками и брокерами, не отчитывающимися в реальном времени о своей трейдинговой активности – существует не меньше 60 организаций, преимущественно расположенных в Нью Джерси, где можно купить любую акцию, котирующуюся на бирже? Почему на одной бирже вам платят за то или иное действие – например, за продажу акций, в то время, как на другой за это же действие с вас, наоборот, взимают плату? Почему состояние рынка на экранах компьютеров с Wall Street оказывается фикцией?

Кацуяма нанял Роба Парка (Rob Park), одаренного ИТ-специалиста, чтобы тот объяснил ему, что в действительности происходит внутри всех этих «черных ящиков» с Wall Street, и вместе они начали собирать команду, чтобы расследовать происходящее на фондовом рынке США. Как только команда была сформирована, Кацуяма убедил своих начальников в RBC пойти на то, что вылилось в серию экспериментов. В течение нескольких следующих месяцев он и его ребята планировали торговать акциями не ради прибыли, а чтобы проверить свои теории. В RBC согласились дать команде возможность тратить до $10 000 в день, чтобы выяснить, почему состояние рынка по каждой выбранной акции радикально менялось каждый раз, когда в RBC пытались провести с ней ту или иную торговую операцию. Кацуяма попросил Парка подумать над тем, какие теории могут это объяснить.

Они начали с публичных рынков, насчитывающих 13 фондовых бирж, расположенных в четырех различных местах и возглавляемых Нью-Йоркской Фондовой Биржей, Nasdaq, BATS и Direct Edge. Первая теория Парка заключалась в том, что биржи не группируют вместе все ордера по одной цене, а располагают их в некоторой последовательности. Вы и я можете ввести ордер на покупку 1000 акций Intel по цене $30 за штуку, однако вы можете каким-то образом получить право отменить свой ордер, если мой был исполнен. «Мы начали укрепляться в мнении, что люди отменяли ордера», – говорит Парк. «Что это были фантомные ордера».

Эта коробка, хранящаяся в здании в Секаукусе, штат Нью Джерси, содержит 38-мильный оптоволоконный кабель, который создает небольшие задержки при обработке ордеров, тем самым уравнивая шансы разных трейдеров.

Кацуяма попытался отправлять ордера на отдельно выбранные биржи, практически уверенный в том, что это может подтвердить, что некоторые или даже все биржи допускают появление фантомных ордеров. Но нет: к своему удивлению он выяснил, что по ордеру, отправленному на конкретную биржу, он спокойно мог купить выставленные на продажу акции. То, что он видел на экране компьютера, действительно было реальным состоянием рынка. «Я думал, …с ней, с этой теорией», – говорит Кацуяма. «А еще я думал, что другой теории у нас нет».

В этом не было никакого смысла: Почему рыночные данные на экране компьютера реальны, если отправлять ордер на конкретную биржу, но перестают соответствовать действительности, если отправлять ордер всем биржам сразу? Команда начала отправлять ордера группам бирж в различных комбинациях. Первыми были Нью-Йоркская Фондовая Биржа и Nasdaq. Потом Нью-Йоркская Фондовая, Nasdaq и BATS. Потом Нью-Йоркская Фондовая, Nasdaq BX, Nasdaq и BATS. И так далее. И чем дальше продвигалось дело, тем все становилось загадочнее. Чем больше бирж было в списке, тем меньше становился процент исполнения ордера, чем больше становилось площадок, на которых они хотели купить акции, тем меньше акций им, в конечном итоге, удавалось купить. «Было только одно исключение», – говорит Кацуяма. «Скольким бы биржам мы ни посылали ордера, мы всегда могли купить все акции, выставленные на BATS». У Парка не было этому объяснения: «Я просто решил, что BATS, должно быть, отличная биржа!».

Однажды утром во время душа Робу Парку пришла в голову другая теория. Он попытался представить увиденный им до этого график, показывающий, сколько времени занимала отправка ордера с компьютера Брэда Кацуямы, расположенного в World Financial Center, до каждой из бирж.

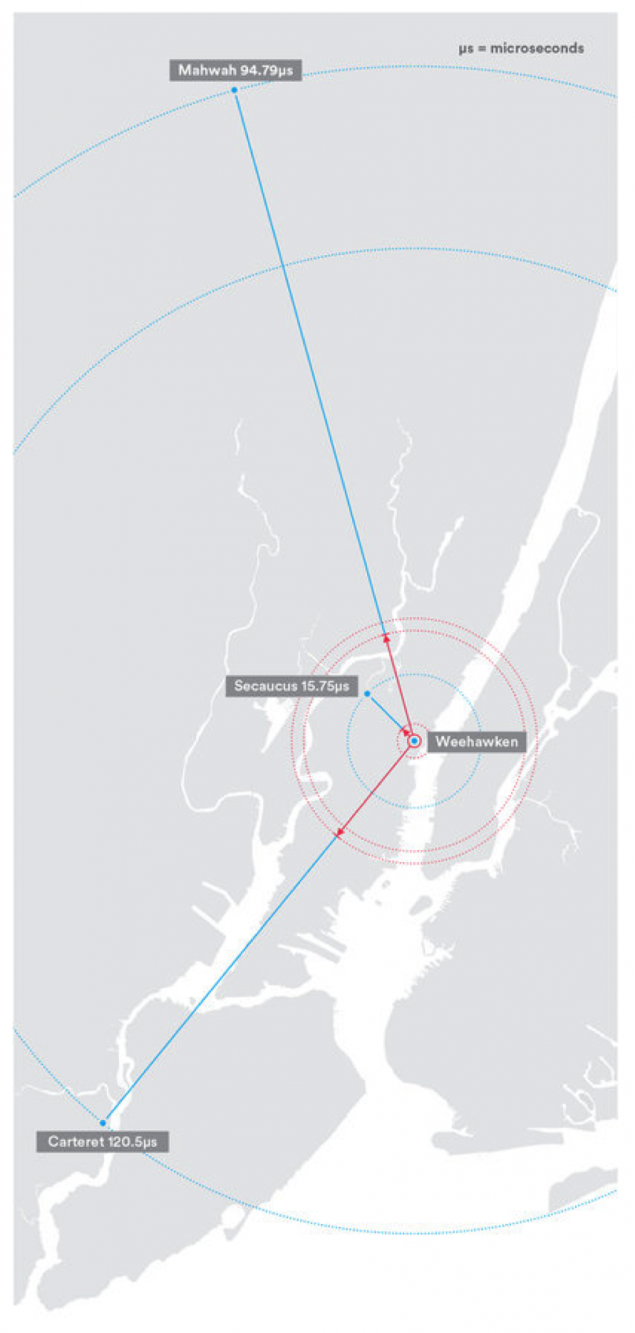

Количество времени, требуемое на эту операцию, было фантастически крохотным: в теории быстрее всего ордер с компьютера Кацуямы на Манхэттене доходил до биржи BATS в Вихокене, штат Нью Джерси – это занимало две миллисекунды. Дольше всего ордер шел до биржи Nasdaq в Картерете, штат Нью Джерси – это занимало четыре миллисекунды. На практике эти числа могли значительно меняться в зависимости от траффика в сети, а также сбоев оборудования между двумя пунктами. Даже чтобы быстро моргнуть нужно 100 миллисекунд – и тем сложнее было поверить, что за время, меньшее, чем мы тратим на моргание, может произойти что-то, имеющее реальные последствия на рынке. Аллен Жэнь (Allen Zhang), которого Кацуяма и Парк считали самым талантливым программистом в команде, написал код, встраивающий «задержки» в процесс отправки ордеров на «близлежащие» биржи, так, что они приходили туда в то же время, что и на биржи «отдаленные». «Это было нелогичным», – рассказывает Парк, «потому что все говорили нам: чем быстрее, тем лучше. Мы должны были бы ускоряться, а мы, наоборот, пытались замедлиться». Однажды утром они сели протестировать программу. Когда с компьютера отсылали ордер на покупку, который в итоге не исполнялся, экраны загорались красным. Когда ордер исполнялся частично – коричневым, а когда исполнялся полностью – зеленым.

И в этот раз экраны высветились зеленым.

Скоростной трейдинг

За микросекунды, которые требуются высокочастотному трейдеру, чтобы его ордер достиг различных фондовых бирж, расположенных в городах штата Нью Джерси (голубые линии), ордер обыкновенного трейдера как правило проходит лишь расстояние, отмеченное красным. Временной разрыв – который теперь находится под наблюдением Генерального прокурора Нью-Йорка – может в ряде случаев нести в себе финансовые выгоды.

«Шел 2009 год», – говорит Кацуяма. «До этого я наблюдал подобную картину два года и точно не был первым, кто выяснил, что в действительности происходит. Так что же случилось с остальными?» Ответ, судя по всему, содержался в самом вопросе: все, кто разобрался с проблемой, старались на ней заработать.

Теперь он и RBC получили инструмент, который можно было продавать инвесторам: программу, написанную Жэнем, которая встраивала задержки в процесс отправки ордеров. Этот инструмент позволял трейдерам, таким как Кацуяма, выполнять свою работу – брать на себя риск от имени крупных инвесторов и торговать большими объемами акций. Теперь такие трейдеры могли вновь доверять цифрам на экранах компьютеров. Программе понадобилось имя. Команда ломала головы, пока однажды какой-то трейдер не вскочил с криком: «Чувак, ты должен назвать эту штуку Тор [Thor]! Молот!» [В оригинале статьи и молот, и самого Тора называют одинаково, однако «каноническое» название молота Тора – Мьёлльнир (Mjöllnir) – прим. перев.]. Кого-то попросили придумать словосочетание, которое можно было бы сократить до акронима Thor – слова подобрали, но никто их не запомнил. Программу так и стали звать – Thor. «Я понял, что мы придумали что-то действительно стоящее, когда слово Thor стали использовать, как глагол», – говорит Кацуяма. «Когда я услышал, как кто-то закричал: «Thor it!».

Другим доказательством того, что они нашли верный подход к решению проблемы, стали встречи Кацуямы с некоторыми из крупнейших инвестиционных менеджеров мира. Первый визит Кацуяма и Парк нанесли Майку Гитлину (Mike Gitlin), который руководил глобальной торговлей миллионными активами для компании-инвестиционного менеджера T. Rowe Price. История, которую они рассказали, не показалась Гитлину полной неожиданностью. «Вы могли увидеть, как что-то изменилось совсем недавно», – сказал Гитлин. «Вы могли увидеть, что когда вы пытаетесь торговать акциями, рынок понимает, что вы собираетесь сделать, и начинает движение против вас». Но Кацуяма обрисовал куда более детальную картину фондового рынка – картину, которую Гитлин едва ли представлял себе – и на этом рынке все казалось подозрительным. Брокерская компания с Wall Street, которая решала, отправлять ли на рынок ордера на покупку или продажу от T. Rowe Price, имела огромное влияние на то, как и где исполнялись эти ордера. При этом некоторые биржи платили брокерским компаниям за их ордера, другие, напротив, сами взимали за это плату.

Не влияло ли это на то, где брокер решал разместить ордер – даже если решение шло вразрез с интересами инвесторов, которые брокер должен был представлять? Никто не знал наверняка. Другой подозрительной активностью была «плата за поток ордеров». К 2010 году каждая брокерская компания в США и все онлайн-брокеры эффективно торговали на аукционах ордерами своих клиентов. Онлайн-брокеру TD Ameritrade, например, платили сотни миллионов долларов ежегодно, за то, что тот отсылал ордера в хедж-фонд под названием Citadel, который работал с ними от лица TD Ameritrade. Почему фонд Citadel был готов платить так дорого за возможность наблюдать за потоком ордеров? Никто не знал наверняка, в чем была выгода Citadel.

Кацуяма и его команда подсчитали, насколько дешевле они стали покупать акции, когда устранили вероятность того, что какие-то неизвестные трейдеры могут провести опережающую сделку. Например, они купили 10 миллионов акций Citigroup, а затем, когда акции торговались по $4 за штуку, выручили с них $29 000 – или меньше 0,1% от общей цены. «Это был практически «неощутимый» сбор», – говорит Парк. Эта сумма выглядит незначительной, пока вы не знаете, что средний объем торгов в США в рамках одного дня составляет $225 миллиардов. Такой же сбор от всей этой суммы составляет практически $160 миллионов в день. «Это удавалось так хитро провернуть, потому что вы ни о чем не могли знать», – говорит Кацуяма. «Это происходило в столь крошечных масштабах [при огромной частоте операций в единицу времени – прим. перев.], что даже если бы вы попытались вывести весь процесс на чистую воду, вы не смогли бы это сделать. Людей обманывают потому, что они не могут вообразить себе микросекунду».

Источник: habrahabr.ru/company/itinvest/blog/220363/

Портал БАШНЯ. Копирование, Перепечатка возможна при указании активной ссылки на данную страницу.

Будущее ритейла: победа онлайна и магазины будущего

Смартфон с 3D сканером пространства от Google объединили с роботами NASA SPHERES для работы на МКС