1310

Wall Street Wolve Hunters. Частина 2

, Україна

, УкраїнаЦе друга частина серії перекладів адаптації нещодавно опублікованої книги Михайла Льюїса. Перша частина може прочитати тут – переклад. ]

Люди завжди думалиЗ Brad Katsuyama є Азіатська, він повинен бути комп'ютер генія. У реальності він не міг (або не хоче) навіть налаштувати цифровий програвач. Що він дійсно міг зробити, що ІТ-фахівці дійсно знали, що вони робили, і що не було. Так він не був особливо несподіваним, коли РБК остаточно припинив намагатися знайти когось, щоб очистити свою електронну пропозицію і попросити його, Катсуяма, взяти. Він, однак, серйозно загадав друзям і колегам, згодні взяти його на себе, хоча: (a) він вже мав тихий і пиловловий управління роботою живих трейдерів, для яких він отримав $ 1,5 млн на рік, а (b) РБК нічого не додано до електронного торгового процесу. На ринку було в розшуку, великі інвестори потрібні лише декілька алгоритмів торгівлі, які були поширені брокери, і Goldman Sachs, Morgan Stanley, і кредитні поціновувачі довго зайняли цю нішу.

Так Katsuyama ran бізнес назвав e-trading, хоча він може продавати лише погане програмне забезпечення від Carlin Financial. Що він мав на достатку на час були питання, які не відповіли. Чому, наприклад, з публічних фондових бірж до темних басейнів – приватні обміни, які створюються банками та брокерами, які не повідомляють про свою торгову діяльність в режимі реального часу – є не менше 60 осіб, переважно розташовані в Нью-Джерсі, де можна придбати будь-які акції, що вказані на біржі? Чому один обмін платить вас за дію, такі як продаж акцій, тоді як інший заряджає вас за однакову дію? Чому держава ринку на комп’ютерних екранах Wall Street?

Katsuyama наймавторитетніший Rob Park, талановитий ІТ-фахівець, щоб пояснити йому те, що було дійсно збирається всередині цих Black box Wall Street, і разом вони почали збирати команду, щоб розслідувати те, що сталося на ринку США. Після того, як команда була утворена, Катсуяма переконувала свої боси на RBC, щоб піти на те, що виявилося, щоб бути серії експериментів. На наступні кілька місяців він і його хлопці планують торгувати запасами не для прибутку, але для тестування своїх теорій. РБК погодився дати команду можливість провести до $10,000 на добу, щоб дізнатися, чому стан ринку для кожного обраного фондового ринку змінився радикально кожен раз РБК спробував провести конкретну торгівлю з ним. Катсуяма попросила парк думати про те, які теорії можуть пояснити це.

Вони починаються з публічних ринків, що налічує 13 фондових бірж, розташованих в чотирьох різних куточках і під керівництвом Нью-Йоркської фондової біржі, Nasdaq, BATS і Direct Edge. Перша теорія парку була в тому, що обміни не групують всіх замовлень разом за тією ж ціною, але влаштовують їх в певній послідовності. Ви і я можу розмістити замовлення, щоб купити 1000 акцій Intel за $ 30 за частку, але ви можете якось отримати право скасувати своє замовлення, якщо шахта виконана. «Ми почали отримувати відчуття, що люди скасували гарантії», - сказав Парк. "Чому вони були гантомні гарантії."

Ця коробка, що зберігається в будівлі в Sekaucus, Нью-Джерсі, містить 38-мішок волоконно-оптичний кабель, який створює невеликі затримки при обробці замовлень, тим самим зрівнявши коефіцієнти різних трейдерів.

Катсуяма спробувала надсилати замовлення на індивідуальні вибрані валюти, практично впевнено, що це може підтвердити, що деякі або навіть всі обміни дозволяють появі фантомних замовлень. Але ні: до свого сюрпризу він дізнався, що під абітурієнтом, відправленим на конкретний обмін, він може сміливо купити акції, які пропонуються на продаж. Що він бачив на екрані комп'ютера, був реальний стан ринку. «Я думав... з нею, з цією теорією», - розповідає Катсуяма. Я також думав, що не було іншої теорії.

Немає сенсу: Чому дані ринку на екрані комп'ютера реально, якщо ви відправляєте замовлення на конкретний обмін, але не вірно, якщо ви відправите замовлення на всі валюти одночасно? Команда почала надсилати замовлення на групи обмінів у різних комбінаціях. Першими були Нью-Йоркська фондова біржа і Насдак. Тоді Нью-Йоркська фондова біржа, Насак і BATS. Тоді Нью-Йоркська фондова біржа, Nasdaq BX, Nasdaq і BATS. І так далі. А далі справа прогресувалася, більш таємнича вона стала. У списку були більші кількості обмінів, чим нижче відсоток виконання замовлення стали, тим більше сайтів, на яких вони хотіли купити акції, тим менше акцій, які з часом вдалося купити. «Це єдиний виняток», – коментує Катсуяма. Ми завжди можемо купити всі акції, вказані на БТС. Парк не мав пояснення цього: «Я просто вирішив, що BATS повинен бути великим обміном!»

Один ранок. Під час душу Роб Парк прийшов з іншої теорії. Він спробував уявити графік, який він бачив, як довго він відправив замовлення на комп’ютер Brad Katsuyama на світовому фінансовому центрі.

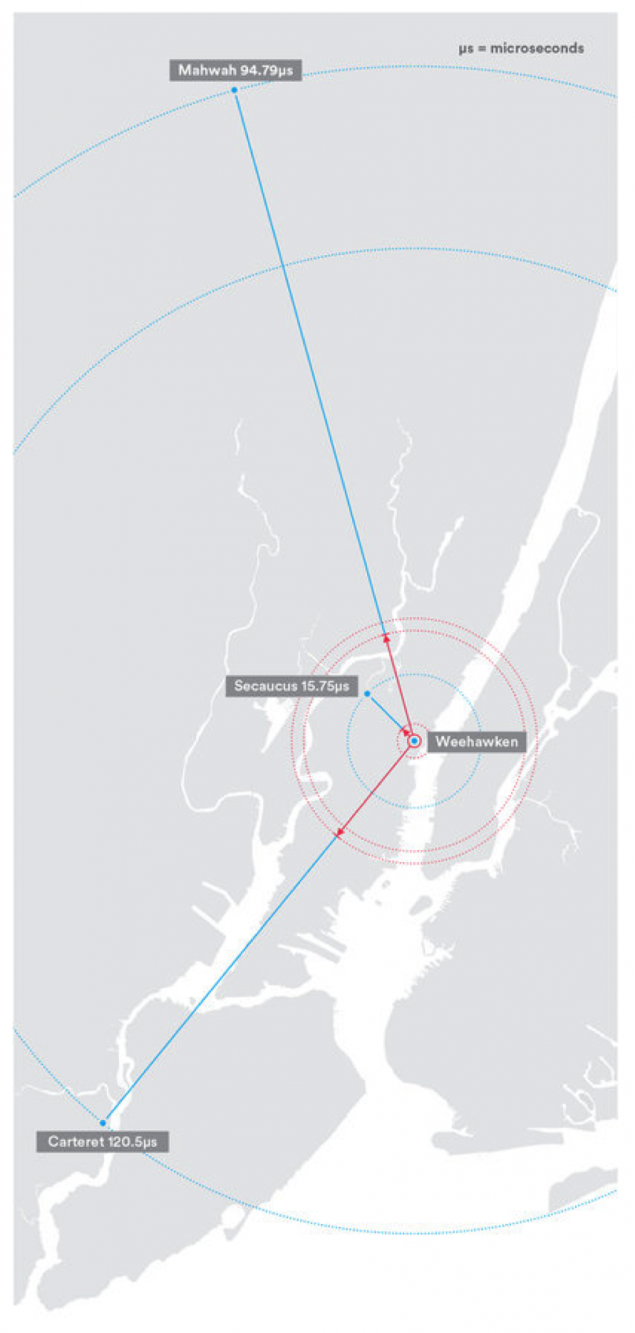

Кількість часу, необхідний для цієї операції, була фантастично крихітна: в теорії, найшвидше замовлення від комп'ютера Катсуяма в Манхеттені досягла обміну БАТС в Wihoken, Нью-Джерсі - він взяв два мілісекунди. Найдовший порядок відправився в Nasdaq обмін в Carteret, Нью-Джерсі – він взяв чотири мілісекунди. У своїй практиці ці номери можуть істотно відрізнятися залежно від мережевого трафіку та несправностей обладнання між двома локаціями. Вже понад 100 мілісекундів – і все складніше вірити, що менше часу ми витрачаємо блінкінг, щось з реальними ринковими наслідками. Аллен Чжан, який Катсуяма і Парк вважається найбільш талановитим програмістом на команді, написав код, який встановив «делей» в процесі відправки замовлень на «неарбі» обміни, щоб вони вийшли в той же час, як обміни «датними». «Це був контрінтуїтивний», – каже парк «Щоб все було розповісти нам найближчим часом». Ми повинні прискорити і ми повинні намагатися уповільнювати. З ранку вони сідають на тест. Коли замовлення покупки було відправлено з комп'ютера, який не був виконаний, екрани запалюються в червоний колір. Коли замовлення було частково виконано – коричневий, а при повністю виконаних – зелений.

Цього разу екрани вийшли зеленими.

Р

РШвидкість торгівлі

Для мікросекундів, які займає високочастотний трейдер, щоб дістатися до різних фондових обмінів, розташованих в містах Нью-Джерсі (блакитні лінії), звичайний порядок трейдера, як правило, проходить тільки відстань, позначений червоним. Часовий проміжок – що тепер передається Генеральним прокурором Нью-Йорка – може мати фінансові переваги в деяких випадках.

«Це було 2009», – коментує Катсуяма. Я був дивитися цю картину протягом двох років і я був, звичайно, не перший, щоб дізнатися, що було дійсно йти. Що сталося з іншими? Відповідь, очевидно, була вказана в самому питанні: кожен, хто займається проблемою, намагався заробити гроші з нього.

Тепер він і РБК мали інструмент, який може бути проданий інвесторам: програма, написана Рен, яка побудувала затримки в процесі замовлення. Цей інструмент дозволяв трейдерам, таких як Катсуяма, щоб зробити свою роботу – приймати ризики від імені великих інвесторів і торгівлі великих обсягів акцій. Тепер такі торговці можуть довірити номери на комп'ютерних екранах знову. Програма потрібна ім'я. Команда подряпинила свої голови до одного дня трейдера, стрибнув вгору і розтушився, "Чоловік, ви зателефонували це те, що Тор!" Молот! [У оригінальній статті, як молотка, так і сам Тор називається тим самим, але «канонічне» ім'я молотка Тора є Мєллнір.] Хтось запитав, щоб прийти з фразою, яка може бути скорочена до акроніму Ретро – слова були забрані, але ніхто не згадав їх. Програма стала відома як Thor. «Я зрозумілий, що ми прийшли з чимось дійсно гідним, коли слово Thor використовувався як дієслово», - коментує Катсуяма. Коли я почув кого-то, «Того це!»

Інші докази, що вони знайшли правильний підхід до вирішення проблеми, які прийшли на зустрічі Катсуяма з деякими найбільшими світовими інвестиційними менеджерами. Перший візит Катсуями та Парку був Майком Гітліном, який очолив глобальну торгівлю мільйонами активів для інвестиційного менеджера T. Rowe Ціна. Історія, яку вони розповіли, не прийшли до Гітліну. «Ви можете побачити щось нове, - сказав він Gitlin. Ви можете бачити, що коли ви намагаєтеся торгувати акціями, ринок розуміє, що ви збираєтеся робити і починаєте рухатися проти вас. Але Катсуяма розфарбувала набагато більш детальну картину фондового ринку – картина, яку Гітлін навряд чи уявляв – і все здавалося підозрою на цьому ринку. Настінний брокераж, який вирішив, чи відправили замовлення купівлі або продажу від T. Rowe Ціна на ринок, мав величезний вплив на те, як і де були виконані замовлення. У той же час деякі обміни платні брокерські компанії для своїх замовлень, інші, навпаки, заряджаються за ним.

Чи варто це вплинути на те, де брокер вирішив розмістити замовлення – навіть якщо рішення вирушили на інтереси інвесторів, які повинні представляти брокер? Не знаю для себе. Ще одна підозріла активність була «платою за потоки замовлення». За 2010 рік кожен брокерський облік в США та всі онлайн-брокери були ефективно торгуються замовленнями клієнтів. Інтернет-брокер TD Ameritrade, наприклад, було сплачувано сотні мільйонів доларів щорічно, щоб відправити замовлення на фондовий фонд під назвою Citadel, який працював з ними від імені TD Ameritrade. Чому саме Фонд Citadel буде платити так високо за можливість дивитися потік замовлень? Не один знав, що Citadel був корисним.

Katsuyama і його команда розраховують, скільки дешевше було купити акції, коли вони ліквідували можливість, що деякі невідомі торговці можуть зробити передову торгівлю. Наприклад, вони купили 10 млн акцій компанії Citigroup, а потім при здійсненні акції на 4 долара частка, вони підняли $29,000 — або менше 0,1% від загальної ціни. «Це майже «збірний» парк. Ця сума виглядає недбалою до тих пір, поки ви знаєте, що середній обсяг торгівлі в США на один день становить $225 млрд. При цьому плата від всієї суми становить майже $ 160 млн на добу. «Це було так розумно, тому що ви не знали нічого, – каже Катсуяма. «Це сталося на такому крихітному масштабі, що навіть якщо ви спробували отримати весь процес чистий, ви не можете це зробити.» Люди не можуть уявити мікросекунд. й

Джерело: habrahabr.ru/company/itinvest/blog/220363/

Майбутнє роздрібної торгівлі: Winning Online та Магазини майбутнього

Смартфон з 3D сканером простору з Google поєднаний з роботами НАСА СПЕРЕС для роботи на ІСД