1511

Мисливці на стіні. Частина 3

Це третя частина серії перекладів адаптації нещодавно опублікованої книги Михайла Льюїса. Перші дві частини можна прочитати тут: 1 і 2. ]

Ронан Райан (Ronan Ryan) Він не схожий на трейдера Wall Street. Він мав бліду шкіру, недбалу плечі, і поводиться з тривожною оповіщення людини, яка зберегла одну масу голоду і чекала іншого. Він також не відхиляв типову можливість трейдера Wall Street, щоб з'явитися більш розумним і більш здатний, ніж він був насправді. І все ж він був божевільним, щоб працювати тут, коли-небудь з дня він був 20-річним хлопчиком, який вперше побачив ринок Wall Street. «Це важко бути спокусливим, щоб уявити себе серед усіх цих хлопців, які лякаються, і які роблять стільки грошей», – каже він.

Народився в Дубліні, перейшов в Америку в 90-ті роки у віці 16 років. Через шість років батько був згадований до Ірландії і Ронанана. Він думав, що якщо у вас була можливість не повертатися до Ірландії, це було краще не. Він вибрав свою версію Американської мрії. Після закінчення Університету Ферфілда в 1996 році він відправив листи на всі береги вулиці Стіна, але отримав тільки одну відповідь від компанії, яка, навіть його неспроможними нотаріусами, була напівкримінальна брокерська фірма торгові пенні.

У Нью-Йоркському офісі MCI Communications, великий телекомунікаційний оператор. «Це тільки дав мені роботу, бо я був з Ірландії, - сказав Райан.

Р

РБрад Катсуяма та його команда в IEX

Він завжди був розумним, але ніколи не навчився нічого «практичного». Він не знає про технології. І тепер я навчаюся буквально все про це. «Щоб не стати nerd і спробувати зрозуміти, як працюють речі», – каже він. Як передається інформація через мідні дроти і як він передається через волоконно-оптичні системи? Як працює комутатор мережі Cisco? Які фурнітурні компанії роблять найшвидше обладнання і які міста мають будівлі (докладно старі заводські приміщення) з підлогами, які здатні підшивати вагу цього обладнання? Вивчивши, як насправді інформація йде від одного пункту до іншого – коли мова не про «протяжну» лінію, що належить одному оператору телекомунікацій, але про те, на якому працюють кілька компаній.

«Коли ви зателефонуєте з Нью-Йорка до Флориди, ви не знаєте, скільки різних видів обладнання беруть участь у виготовленні цього. Ви, ймовірно, уявіть, що все виглядає як два канати і шматочок мотузки, простягається між ними. Але це не так. Лінія зв'язку з підключенням Нью-Йорк і Флорида управляється Verizon в Нью-Йорку, AT&T в Флориді і MCI між ними; він петлі з одного міста в інше.

Райан не може стати трейдером, але за 2005 рік його клієнти були більш схожими на великі береги вулиці. Проживавши тижні в будівлях Goldman Sachs, Lehman Brothers та Deutsche Bank, намагаючись викласти кращі маршрути для своїх волоконно-оптичних мереж і знайти кращі машини для проведення своїх фондових операцій.

У 2005 році він приєднався до компанії BT Radianz, яка з'явилася після 11 вересня атаки на Всесвітній торговий центр приніс більшу частину комунікаційних систем Wall Street. Компанія пообіцяла створювати системи менш схильні до зовнішніх атак. Робота Райана була для продажу фінансового світу, ідея перетворення інформаційних мереж на Радянц. Зокрема, він мав продати на банки на спільну оренду своїх комп’ютерів на базі дата-центру Радианца в Nutley, Нью-Джерсі, щоб вони були ближче до місця фактичної торгів.

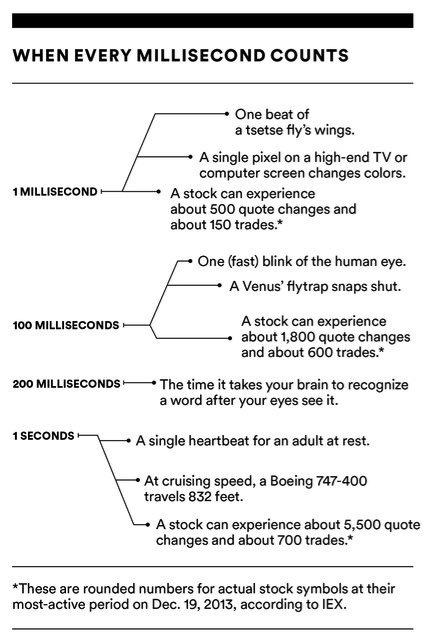

По-перше, після того, як Райан взяв на себе роботу в Радянзі, він отримав справу з Канзас-Сіті фондового фонду. Він працював на фондовому ринку компанії Bountiful Trust і чув, що Райан був експертом з переміщення фінансової інформації з одного місця до іншого. Боунтіффіфунт Довіра мала проблема: Продається акціями компанії, які акції продаються або купили. Компанія також почала помітити, що після того, як вони помістили замовлення, ринок змінив так, щоб вони стали невід'ємними. "Я сказав: "Наша затримка 43 мілісекунди," Райан згадав. І сказав: «Що пекло це мілісекунд?

«delay» було просто час між тим, як було відправлено сигнал, а час його було отримано. Визначено декілька чинників: «бокси», «логічні», «лінії». «Boxes» були пристрої, через які сигнал пропущений на шляху від точки A до точки B: це можуть бути сервери, підсилювачі сигналів та мережеві перемикачі. Логіка була названа програмним забезпеченням, програмованими інструкціями, які керують коробками. Райан не розуміє роботу програмного забезпечення дуже добре, крім того, він був написаний хлопцями з сильним російським акцентом.

Лінії були волоконно-оптичні кабелі, які перенесли інформацію з одного ящика до іншого. Першим і основним показником, на якому швидкість передачі була довжина оптичного волокна або відстані, над яким передається сигнал. Райан не знав, що був мілісекунд, але він знав проблему з Канзас міський фонд живоплоту: він був у місті Канзас. Легкі поїздки на 186,000 миль на секунду, або 186 миль на мілісекунд. Світло в оптичних волокнах відмовляється від стін і подорожує на швидкості, рівній лише 2/3 теоретично можливої швидкості. «Ви не можете фізичну фізичну фізичну фізичну фізичну фізичну фізичну фізичну фізичну фізичну фізичну фізичну фізичну фізичну фізичну фізичну фізичну фізичну фізичну фізичну фізичну фізичну фізичну фізичну фізичну фізичну фізичну фізичну фізичну фізичну фізичну фізичну фізичну фізичну фізичну фізицю.

До кінця 2007 р. Райан зробив сотні тисяч доларів на рік, створюючи системи, які прискорюють торгівлю на фондових ринках. І кожен раз я був вражений, як мало людей, які допомогли дізнатися про технології, які вони використовували. Він не знає про своїх клієнтів. Серед них були великі банки – Goldman Sachs, Citigroup – що кожен чув. Інші клієнти – Citadel, Getco – відомі у вузькому колі. Він дізнався, що деякі з клієнтів були заставними фондами, що означає, що вони брали гроші з-за кордону інвесторів. Але більшість з них були приватні торгові будинки або «провайдери», які торгують тільки за гроші своїх засновників. Велика кількість компаній, які працювали з - Hudson River Trading, Eagle Seven, Simplex Investments, Evolution Financial Technologies, Cooperfund, DRW - невідомі, і вони були більш задоволені.

Проп магазини поводяться особливо дивно, що вони були як процвітання, так і короткочасними. «Для того, як п'ять людей в номері. Всі геки. Лідер кожного з цих п’яти — це особливо недорога копія будь-якого з них. Сьогодні магазин був торговим, і завтра він закритий, і всі його співробітники пішли працювати в одному великому банку на Wall Street. Одна група Райан пила частіше, ніж інші - чотири росіяни і одна китайська. Урогатний російський хлопець, чітко їх лідер, був названий Володимиром, і він і його хлопці стрибали з пропа до банку і назад, письмовий код, який дозволив їм приймати рішення на основі поточних ринкових даних, тим самим відкривши можливості для високочастотної торгівлі. Райан дивився їх зустріти з одним з найбільш старших співробітників великого берега вулиці стіни, який сподівався на занурення їх до нього – «великий хлопець» відкрито смоктати до них. Він йде на зустріч і каже: "Я, як правило, найважливіша людина в номері, але в цьому випадку, Володимир є найбільш важливою особою. й

« » » » » » » » » » » » » » »Я шукав когось з галузі.Катсуяма каже: Більше того, він зажадав, хто знав глибокі процеси високочастотної торгівлі. Він провів більшу частину року «холодний» (практикум виклику або відвідування продавця або брокера потенційного клієнта без попереднього узгодження, виключно з ініціативою продавця або брокера) незнайомців з пошуку стратега зі світу високочастотної торгівлі, готової «програти правила». Він вже почав підозрювати, що хтось, хто розумів, що високочастотні трейдери були зроблені занадто багато, щоб зупинити і пояснити, що вони робили. Щоб знайти інший підхід.

На осінь 2009 року друг Katsuyama в Deutsche Bank згадував один ірландський хлопець, який, здається, був кращим експертом світу, який допомагає найшвидшим трейдерам отримати ще швидше. Катсуяма назвав Робін Райан і запросив йому інтерв'ю про роботу РБК. У цьому інтерв'ю Райан описав, що він бачив всередині обмінів: франтична конкуренція для наносекундів, клієнти намагаються отримати свої машини якомога ближче до обмінних серверів, десятки мільйонів доларів, які витрачаються високочастотними трейдерами за невеликою перевагою швидкості. На даний момент на ринку запасних запасів США було створено класну систему, що складається з укусів і анотів, тільки тепер у нас є столиця, але швидкість (що дозволило їм зробити столицю). Наносекунди не мали ідеї, як цінні ці наносекунди були. На ринку, в той час як бідний не бачив ринку. «Я дізнався більше в годину, ніж за шість місяців читання [про високочастотну торгівлю]», - коментує Катсуяма. «Я зустрівся з ним, я знав, що він повинен бути найманим. й

Він захотів найняти Райан в той час, коли він не міг повністю пояснити своїм босом або Райаном, чому він захопив його. Він не викликав його "Віце-президент-відповіді-для-експланування-Мій-Ігрант-Бос-Хі-Високочастотний-традиційний-Цей-Повний бізнес". Він назвав його «стратегічний менеджер для високочастотної торгівлі». І Райан нарешті отримав роботу на Волині.

Катсуяма і його команда перетворили РБК може продати інвесторам. У зв'язку з тим, що сигнал, що пролетів, не знаю, що трафік був на мережі. Часті замовлення взяли чотири мілісекунди, щоб досягти Нью-Йоркської фондової біржі, а іноді сім. Скоро, Тор був неузгодженим, оскільки Райан пояснив, способи, які подорожували з комп’ютера Катсуяма до різних обмінів, були неузгодні. Відправлення сигналу з комп’ютера Катсуяма прийшла до Нью-Джерсі в різні часи, оскільки деякі обміни були більш віддаленими, ніж інші. На найбільш можливому швидкості сигнал високочастотного трейдера, який проходив з першого до останнього обміну в 465 мікросекундах, або на одну дві сотні часу ми витрачаємо блінкінг (мікросекунд один мільйон другого). Таким чином, для того, щоб торгові накази Катсуями взаємодіяти з ринком в державі, що показані комп'ютерні екрани, вони необхідні для приїзду на всі валюти в межах цього 465 мікросекундного вікна.

Щоб підтвердити свою точку, Райан приніс багаторазові карти Нью-Джерсі, демонструючи волоконно-оптичні мережі, побудовані телекомунікаційними компаніями. Картки розповіли історію: будь-який торговий сигнал, який виник у Нижньому Манхеттені, пропущений через Західну бокову трасу та виходив на Lincoln Tunnel. За тунель в Wihoken, Нью-Джерсі, був обміном BATS. Від BATS прийшло більш хитрі шляхи – вони повинні бути прокладені через хаотичні збудовані Джерсі передмістя. «Нові Нью Джерсі фаршировані дротами, такими як подяки тандички, - говорить Райан. У одному або іншому сигналі вирушили захід на Секауку, де було розташовано сім'ї прямого краю обмінів, що належать Goldman Sachs і Citadel, а південь до Картерета, де розташовані сім'ї Nasdaq.

New York Склад Бірж, менше, ніж миля від комп'ютера Катсуяма, був найближчий фондовий ринок до нього – але карти Райана показали, що волоконно-оптичний кабель ran roundabouts under Manhattan. Щоб отримати від Liberty Plaza до 55 Water Street, сигнал мав пройти через Бруклін. «Доїхати з середини Манхатана до центру міста, сигнал повинен подорожувати 50 миль. І досягти будівлі по дорозі, 15 миль.

Офіс IEX в Манхеттені

Карти Katsuyama, серед інших речей, допомогли зрозуміти, чому дані ринку BATS були настільки точними. Причини, які завжди можуть купити або продати 100% акцій, зазначених на BATS, тому що це завжди був перший фондовий ринок, щоб отримати замовлення Katsuyama. Новини про свої покупки і продажі в цей час ще не вдалося розігнатися на всі інші біржі. Всередині BATS, високочастотні торгові компанії чекали на новини, які можуть використовуватися для торгівлі в іншому місці. Не дивно, що БТС був створений високочастотними трейдерами.

В результаті Brad Katsuyama Навіть найвибагливіші інвестори не знали, що відбувалися на власних ринках. Не великі взаємні кошти, такі як Fidelity і Vanguard. Не великі інвестиційні фірми, такі як T. Rowe Ціна і Capital Group. Не навіть найдосвідченіших ходових коштів. Легендарний інвестор David Einhorn, наприклад, був шокований; так зробив Dan Loeb, інший видатний директор фонду огорожі. Законопроект «Акман» виграв добре відомий фондовий фонд, площа Ринок, який часто набуває великих обсягів акцій в певних компаніях. В офісі Катсуяма продемонстрували два роки, щоб пояснити те, що відбувався, Ахман почав підозрювати, що люди можуть використовувати інформацію про його торги до торгівлі заздалегідь. «Я постійно відчув протікання», – коментує Акман. «Я думав, що це був першим брокером. Виявилося, що це не було типу витоку. «Ви знаєте, що я знала гроші, але, очевидно, не тому, що я не мав найменшого розуміння того, що збирався.»

Катсуяма та Райан зустрілися з близько 500 професійних інвесторів, які контролювали трильйони доларів у цінних паперах. Більшість з них відреагував таким чином: вони відчували щось неправильно, але не розуміли, що сталося, і коли вони дізналися, вони були вирощені. Вінсент Даніель, партнер компанії Seawolf, мав довгий погляд на ці дві неоднорідні пари — азіатсько-народженої Канади з банку, що ніхто не чув і Ірландці, які здавалося б, як Дублін майман — хто просто сказав йому найнадійнішої істинної історії, яку він коли-небудь чув. «Ваша найбільша конкурентна перевага полягає в тому, що ви не хочете мені. й

Довіра на Wall Street - ще - можливо. Великі інвестори, які довіряли Катсуямі, почали поширювати інформацію, яку вони отримали від інших брокерів. Наприклад, деякі з них попросили інших брокерів Wall Street, щоб дізнатися, скільки відсотків угод, зроблені від їх імені були проведені всередині темних басейнів ліквідності. Найвідомішими темними басейнами стали Goldman Sachs і Credit Suisse, але кожна брокерська фірма виступала для інвесторів, які хочуть купити або продати великі обсяги акцій, щоб зробити так всередині брокерської фірми темний басейн. У теорії брокери повинні шукати найкращу ціну для своїх клієнтів.

Якщо клієнт хотів купити акції Чеврон і кращу ціну для них була на New York Stock Exchange, брокер не повинен наполягати на менш привабливу ціну всередині його темного басейну. Але темні басейни працювали непрозоро. Закрили правила. Немає одного зовні знав, що збирався всередині. А ймовірність того, що брокерські торговці торгували проти свого клієнта всередині свого темного басейну були дуже високими: бо не було правил проти нього. І в той час як брокери відмовили, що конфлікти інтересу можуть існувати всередині своїх темних басейнів, всі темні басейни показали той самий дивний вид: величезна кількість замовлень клієнтів, які надсилали темним басейнам.

Не дивлячись на очевидні фінансові стимули навпаки. Як Майк Гітлін Т. Рове Ціна кладе його, «Це просто дуже важко довести, що будь-який брокер прямує до місця, крім того, що ви можете скористатися». Ви не можете бачити, що кожен окремий брокер працює. Якщо навіть великі інвестори, такі як T. Rowe Ціна, які говорили від імені мільйонів інвесторів, навряд чи можуть отримати інформацію, щоб допомогти визначити, чи був брокер діє в кращих інтересах клієнта, які шанси малим трейдерам?

Основна проблема системи стала своєрідною моральною інерцією. У зв’язку з тим, що система подала крихітні самодомоги всіх в ній, ніхто не спробував змінити її, незалежно від того, як пошкоджений або дисастроус стався, точніше навіть використання слів «проданий» і «перішний» зробив важливі люди нервові, тому Катсуяма спробувала уникнути їх. Можливо, його найбільша турбота, коли він говорив інвесторам, що він може бути помилковим для іншої конспіраційно-теоретичної фрактики. Відповідав, що він отримав від інвестора. «Танк Бог», - сказав він: «Сьогодні, нарешті, приходять разом з тим, хто розуміє високу частоту торгів і не працює в районі 51». Він не відразу зрозумів, що доля і обставини приготували його на драматичну роль, яку він був грати. "Я відчуваю себе, як я експерта з чогось, що відчайдушно потребує змін". Я думаю, що є дуже мало людей у світі, які можуть зробити все про це. Якщо я не зроблю щось прямо зараз – мене, Brad Katsuyama – ніхто не закликав допомогти.

Джерело: habrahabr.ru/company/itinvest/blog/222637/