1754

Cazadores de lobos de Wall Street. Parte 1

La adaptación del libro de Michael Lewis, "muchachos rápidos» h4>

Foto: de izquierda a derecha: Rob Park, Brad Katsuyama, Ronan Ryan i>

Antes de que el colapso del sistema financiero de Estados Unidos en 2008, Brad Katsuyama (Brad Katsuyama) podría cerciorarse que no da ninguna responsabilidad este sistema. Brad trabajó en el Royal Bank de Canadá (Royal Bank of Canada, RBC). Royal Bank era el quinto banco más grande de América del Norte, pero nadie en Wall Street no lo tomó en cuenta.

Era un lugar tranquilo y respetable - en un futuro cercano, todo el mundo sabrá que su personal era capaz de resistir la tentación de ofrecer a los clientes con préstamos no garantizados o sumergirlos en manos de inversores ignorantes. Pero los gerentes del banco nunca pensaron - en esos raros momentos en que hacen lo que alguna vez se preguntó - ¿cómo retraso trabajó RBC. Katsuyama jefes lo enviaron a Nueva York de Toronto en 2002, cuando tenía 23 años de edad - que se hizo en el marco del "big bang", diseñado para traer a jugadores RBC Wall Street. La triste verdad es que este banco allí y nadie oyó. "Los canadienses están constantemente diciendo:" También nosotros a menudo damos su dinero a los estadounidenses ", - dice Katsuyama. "Lo que no se dan cuenta es que los estadounidenses tienen que pagar, porque nadie quiere trabajar por RBC. RBC - este espacio vacío »

.

Antes de llegar al programa de desarrollo de la banca Katsuyama nunca pensó seriamente acerca de cómo trabajar en Wall Street y vive en Nueva York. Para él, era la primera lección en el desarrollo del estilo de vida americano, y de inmediato se puso Brad perplejo - por lo que gran parte de Nueva York era diferente de aquel al que Katsuyama utiliza en Canadá. "Fue todo en abundancia," - dice él. "Para el año que vive en Nueva York, conocí a más patanes, que en toda la vida anterior en Canadá. La gente está viviendo más allá de sus medios, no consiguieron salir de la deuda. Esto me sorprendió mucho. Las deudas se entendieron a Canadá poco natural. Considerado durante mucho tiempo el mal ».

En los primeros años de trabajo en Wall Street Katsuyama primera negociado las acciones de empresas de energía Estados Unidos y luego los valores de las empresas de TI. Como resultado de ello, fue invitado a dirigir un grupo de comerciantes en el Royal Bank de Canadá - alrededor de 20 personas. En la sala de operaciones existía regla RBC "idiotas-no-tienen" (de hecho, entre el personal por lo general llevaba el nombre más colorido): si alguien entró en la RBC en busca de trabajo, y resulta que se trata de un hábitos típicos " moron con Wall Street », que no sería contratado, independientemente de la cantidad de dinero que había prometido traer a la empresa. En un entorno corporativo, incluso existía un término especial: «RBC-conforme". Aunque Katsuyama lo encontró terriblemente canadiense, él, Brad, era también «RBC-compatible". Katsuyama cree que la mejor manera de manejar a la gente - es convencerlos de que su impacto positivo influencia en su desarrollo profesional. Y él cree que la única manera de convencer a sus subordinados en este - realmente contribuyen a su desarrollo profesional

.

Los problemas habían comenzado a finales de 2006, después de RBC 100 millones de dólares adquirido la compañía estadounidense Carlin financiero, especializada en el comercio electrónico. Según Katsuyama, toda la transacción se produce con excesiva prisa - su liderazgo ha adquirido la firma canadiense, sin saber casi nada sobre la mayoría Carlin financiera, ni sobre la subasta electrónica. Las cosas empezaron a tomar un giro alarmante. Katsuyama encontró que trabaja codo a codo con un grupo de comerciantes norteamericanos que lo último que se inscribe en el marco de la cultura corporativa de RBC. En el primer día después de la fusión Katsuyama recibió una llamada de un empleado preocupado de que le susurró en el teléfono: "Estamos aquí, en la oficina de paseos a un tipo de tirantes y un bate de béisbol." Este chico se volvió director ejecutivo Carlin Financiera, Jeremy Frommer, quien era nada, pero no «compatible con RBC". De regreso a su alma mater, la Universidad de Albany, años más tarde, para dar un discurso sobre el secreto de su éxito, dijo a un grupo de estudiantes Frommer cursos de negocios: "Es importante no sólo volar en primera clase - Tengo que saber que todos mis amigos a bordo de los" ahorros ».

Trasladado a los empleados oficinas Carlin NY RBC pronto tuvo que asistir a una reunión en la que Frommer listo para explicar a todos y cada uno que-en-el-negocio-va-a-los mercados bursátiles. En la reunión Frommer se paró frente a un monitor plana colgada en la pared. "Él se levanta y dice que ahora el comercio en el mercado de valores - es una cuestión de velocidad" - dice Katsuyama. "Y luego dice:" Yo te voy a mostrar lo rápido que funciona nuestro sistema. " A su lado se sienta un tipo con un teclado. El equipo de Frommer "Enter orden!" Las prensas guy Intro. Y la orden aparece en la pantalla. Frommer prodozhaet: "Ver! Ver qué tan rápido !!! "El chico acaba de hacer algo que ha entrado desde las acciones de notación de teclado, después de lo cual se mostrará en la pantalla, como si acaba de escribir texto. "Y luego continúa:" Vamos de nuevo "Y el chico presiona Enter de nuevo!. Y todo movimiento de cabeza. Fue 17:00. El mercado ya está cerrado; acciones no pasó nada. Pero Frommer simplemente brillaba con el pensamiento: "Oh, Dios mío, mira, esto está sucediendo en tiempo real»

!

Katsuyama no creer lo que veía. Pensó que el hombre de quien acabamos de comprar nuestra nueva plataforma de negociación, o no entiende que su demostración de los logros técnicos - esto es una completa tontería, o, peor, cree que no somos capaces de entenderlo

.

Casi al mismo tiempo, , cuando en la vida de Brad Katsuyama invadió Carlin financiero, el mercado de valores de Estados Unidos comenzó a comportarse de forma extraña. Antes de RBC compró a, si se me permite decirlo, una obra de arte desde el mundo del comercio electrónico, las computadoras Katsuyama funcionó exactamente como estaba previsto. Y luego se detuvieron. Anteriormente, si Brad se había visto en la pantalla, que 10.000 acciones de Intel se venden a un precio de $ 22, se entiende que estos pueden comprar diez mil acciones de Intel en $ 22 cada uno. Él sólo tenía que pulsar un botón. Sin embargo, al pulsar la primavera de 2007, que no sospechaba que el acuerdo se evapora en la nada. Más de siete años de trabajo en la bolsa de valores, que estaba seguro de que puede mirar el monitor y ver el estado actual del mercado. Ahora, lo que veía en la pantalla era una ficción.

El trabajo en esas condiciones no podía Katsuyama. Su tarea principal comerciante estaba actuando como intermediario entre los inversores que quieren comprar o vender grandes cantidades de acciones y los mercados operan a valores más pequeños. Es decir, el inversor quiere vender un bloque de tres millones de acciones de Intel, ya que el mercado sólo hay un millón de una necesidad: en este caso, Katsuyama redimir a toda la unidad por parte del inversor de vender un millón de inmediato y en las próximas horas a los efectos, como una ardilla en una rueda para conectar los otros dos. Pero, sin saber las necesidades reales del mercado, Katsuyama no podía poner un precio a un gran bloque de valores - y ahora, no importa lo que sucede en la pantalla de su monitor, el entusiasmo para continuar trabajando Brad convirtió menor

.

Para junio de 2007, el problema ha crecido de manera que ignorarlo ya no tenía ninguna oportunidad. Antes de que Katsuyama hizo lo mismo que la mayoría de las otras personas están teniendo problemas con el ordenador, se volvió a apoyar. El personal de apoyo hizo lo mismo como lo hacen siempre y en todo lugar, decidió que Katsuyama algún lugar que metió la pata por error. "En primer lugar, estos chicos empezaron a hablar sobre el" factor humano "- dice Brad. "Como si los comerciantes -. Una reunión de pueblo idiota"

Edificio en Secaucus, Nueva Jersey - Casa en servidores IEX i>

Katsuyama resintió tan activa que provocó que los desarrolladores de soporte técnico, los chicos que vinieron después de la absorción de RBC Carlin. "Dijeron que todo esto porque estoy en Nueva York, y el mercado de valores - en Nueva Jersey, y mis datos en el mercado obsoleto" - dice Katsuyama. "Entonces se les dio de que esto es así porque el mercado además vendemos miles de personas. Al igual, yo no soy el único que está tratando de hacer algo con las acciones. Y hay diferentes eventos. Y cualquier noticia fuera ».

Si todo es como usted dice, les preguntó Katsuyama, ¿por alto los datos de mercado que es cierto sólo cuando Katsuyama, tratando de obtener acceso a ellos? Para obtener más convincente Brad hizo desarrolladores están detrás de él, mirando el monitor. "Le dije:" Mira con cuidado. Quiero comprar 100.000 acciones de AMD. Quiero pagar $ 15 por acción. Ahora hay 100.000 acciones de AMD en este precio - 10.000 en las BATS Exchange, 35.000 en el New York Stock 30 000 para el Nasdaq, y 25 000 de Direct Edge - todos los vistos en la pantalla. Así que ahora nos sentamos y vamos a ver con mucho cuidado en la pantalla, y me llevó un dedo a pulsar Intro. Y cuando voy a contar hasta cinco en voz alta ... »

"Una vez ...

Dos ... Mira, no pasa nada.

Tres ... Aún en quince dólares ...

Cuatro ... No hay movimiento en los mercados ... »

"Cinco." Entonces presioné Enter y - bam! - Todo ido a los perros. Todo offery ido, y el precio de mercado de inmediato se levantó ».

Katsuyama volvió a los desarrolladores: "Parece que tengo estos" eventos ". Y "cualquier noticia" - es también, al parecer, I »

.

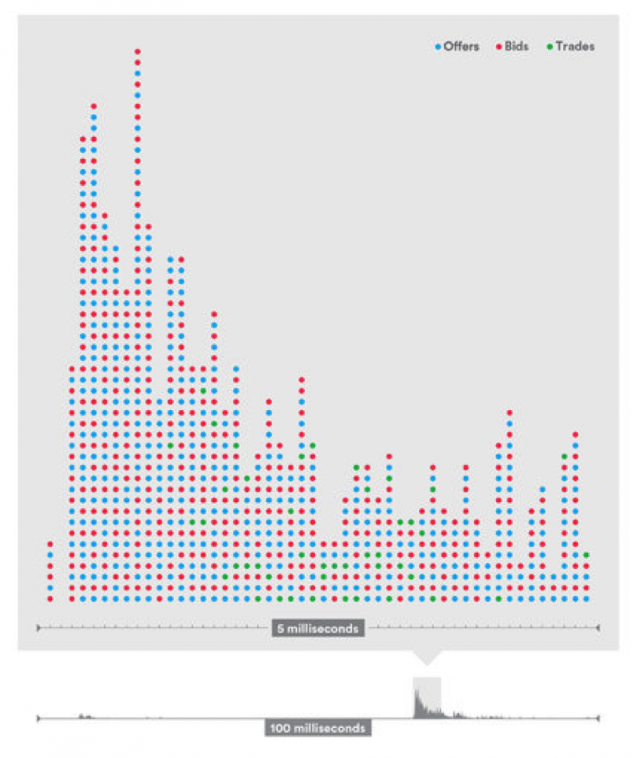

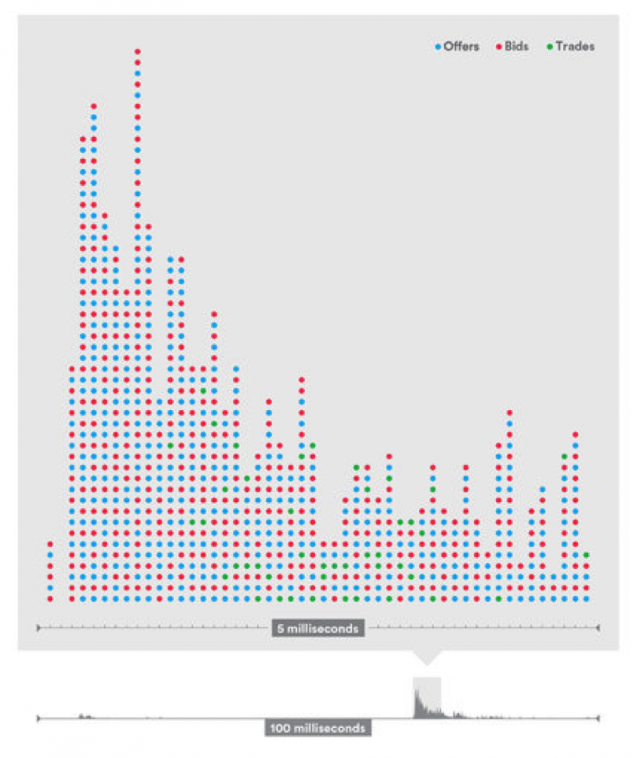

Mientras Parpadeo

High Frequency Trading - un proceso discreto, que está formado por la "mikrotolchkov." La línea inferior de esta carta - la actividad bursátil incluye acciones con las acciones de General Electric a menos de 100 milisegundos (0, 1 segundo) en 24:44 19 de diciembre 2013. Bloque gris - ventana pyatimillisekundnoe durante el cual las acciones de GE comprados y vendidos de forma activa -. En este tiempo se llevaron a cabo 44 operaciones con acciones I>

En lo que no han encontrado la respuesta. Katsuyama sugirió que el culpable fue la instalación de la empresa de software de Carlin. "Tan pronto como el problema con los datos de mercado se intensifica, empecé a darme cuenta de que mi verdadero dolor de cabeza eran sus tecnologías de pesadilla».

Pero cuanto más hablaba con los inversores de Wall Street, la más clara se hizo que se enfrentan a los mismos problemas. Un amigo cercano de las acciones de Brad se negociaba a un gran fondo de cobertura SAC Capital en Stamford, Connecticut, el famoso (y en un futuro próximo - el infame) que fue siempre un paso por delante del mercado de valores de Estados Unidos. Katsuyama razonó que si alguien sabía más sobre el mercado, era uno de SAC Capital. Una mañana de primavera se subió al tren de Stamford y pasó todo el día viendo las ofertas por su amigo. Y resultó que a pesar del hecho de que su amigo ha utilizado el software de Goldman Sachs y Morgan Stanley, se vio enfrentado con el mismo problema, y que RBC - haciendo clic en el botón en un intento de comprar la acción, parece que el mercado se fue muy por delante. "Cuando vi a este chico vende y cómo se queda fuera en el frío, me di cuenta de que esto no es sólo mi problema. Mi dolor de cabeza fue el dolor de cabeza de todo el mercado. Y luego pensé, "Oh, wow, qué tan grave es».

[ Continúa la adaptación traducción del libro de Michael Lewis, "más rápido que los varones", escrito por él para el New York Times, en caso de i> - aprox. bolígrafos.]

Fuente: habrahabr.ru/company/itinvest/blog/218975/

Condoleezza Rice, el ex jefe del Departamento de Estado de Estados Unidos, se unió a la junta directiva de Dropbox

Como he ganado $ 500K en el aprendizaje de la máquina y la negociación de alta frecuencia - Parte 1