431

Під ключі знову збити Wall Street

Ні, це не про проект «Мело», який ми обговорювали нещодавно, це трохи відрізняється. Звісно я думав, але все ще.

В результаті чого з’явилися прості мавпи збиті гуру на фондовому ринку.

За результатами дослідження в університеті Кембриджі було встановлено, що історично ідеальний баланс у довгостроковому портфоліо інвестора досягається, коли 80% було вкладено в акції та 20% у готівковій готівці (або еквівалент, такі як страхування облігацій). Портфоліо необхідно перерозподілити один раз на рік.

І виявилося, що якщо ви кладете 20% грошей в банківський депозит, а інші 80% на складах, які вибрали мавпи, ви можете заробити досить багато.

Наприкінці 2014 року за даними Науково-дослідної компанії Hedge Fund Research Inc. середній фонд загубив 0,6%, в той час як портфоліо мавпи показали збільшення 2,3%. За рік раніше, хеджові кошти склали 6,7 відсотків, тоді як мавпи та банківські рахунки заробили 21 відсотків, три рази більше!

У 2012 році мавпи перетворилися грошові кошти на живоплот чотири рази, заробляючи 13 відсотків порівняно з 3,5 відсотків за кошти. Торгівля Перегляд стовпців Brett Arends сказав, що результат не варто дивуватися.

Почати великий депозитний фонд дуже дорогі: ви повинні платити заробітні плати, бонуси і так далі (імарин, скільки ви повинні платити за медичне страхування, враховуючи статистику з нападами серця в трейдерах). Інвестори оплачують всі ці витрати з кишені. Тоді виникає питання: чому навіть потрібні живоплотні кошти, якщо випадковий вибір запасів дає краще результати?

З іншого боку, менеджери повинні збити ринок приблизно на 60 відсотків. Щорічно. Можна тільки побажати їх удачі, так як в реальності це практично неможливо, пише Арендс.

У своєму виді інвестори повинні бути залучені кошти, але за даними журналу Wall Street, інвестори тільки прилітають замість цього. Навколо світу фонди живоплоту інвестували близько $2.5 trillion.

«Всі вулиці – єдине місце на землі, де барани просять перетворювати їх в шашлики, а індички можуть почути флерію аплазії для подяки», - сказав Арендс.

На початку 2009 року російський журнал «Фінанси». На передній частині циркового мавпи Люцерія надягають 30 кубів з іменами компаній, що розміщують акції на фондовому біржі. Вона вибрала 8 блоків, а з цих запасів сформовано інвестиційний портфель.

Під час експерименту навели вражаючий результат: інвестиційний портфель, зібраний компанією Luceria rose за ціною набагато більше, ніж акції найвідоміших фондів.

Люцерія змогла обходити лише 18 з 312 взаємодійних коштів акцій, змішаних інвестицій та коштів коштів коштів. Портфоліо циркових мавп за рік показав більш високу прибутковість, ніж інвестиції 94% російських колективних менеджерів.

Звичайно, результати незвичайного експерименту можна обробити гумором. Ймовірно, якщо 312 мавпи змагалися один з одним, їх продуктивність буде дивуватися ще більше, ніж прибутковість багатьох взаємодійних коштів. Очевидно, що Люцерія дуже пощастила з «підготовкою» Сбербанком, який поодинці в портфоліо показало надзвичайне зростання, а решта складових троянд в ціні в цілому в межах розумних обмежень.

Цікаво, що в 2010 році Люцерія знову отримала високі дивіденди, що склала понад 12% початкових інвестицій. Наскільки багато жартів про щасливого інвестора з приватного загону ми повинні визнати, що просто тримаємо випадково обрані акції, не включаючи ніяких угод з ними протягом тривалого часу, Luceria збиває абсолютну більшість російських професійних менеджерів. У два роки 86 відсотків фондових коштів заробили менше середньої циркової мавпи.

І трохи більше на одному тему:

Економічні прогнози Gurus Worse Than Випадковий вибір

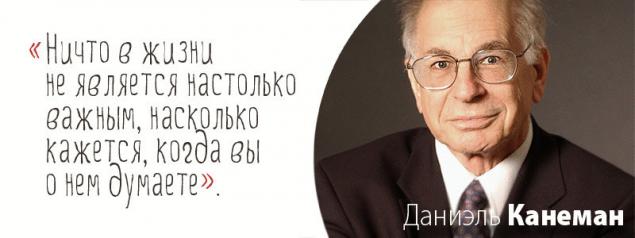

Нібель лауреат Данила Кахнеман розширив прогнози так званих експертів, а також фінансових радників і небайдужих інвесторів у своїй книзі «Подумаючі, швидкі і світяться».

Кахнеман укладав, що люди особливо схильні до «ілюзії майстерності», коли дуже мало досвіду дає їм надмірну впевненість. В результаті вони роблять агресивні прогнози і відмовляються приймати нові дані.

Як Kahneman описує, погана репутація експертів була обґрунтована психологом Філіпом Цеттлоком. Він інтерв’ю 284 людей, які здійснили життя з «комендацією щодо політичних та економічних тенденцій». У найближчому майбутньому в регіонах та регіонах, які знайомі та небайдужими для них.

Відповідачі попросили оцінити ймовірність трьох альтернативних результатів політичних і економічних подій: збереження статусу quo і зміни в більшій або меншій мірі.

Результати були святими. Експерти зазначили гірше, ніж якщо вони просто призначають рівну можливість кожному з трьох можливих результатів. Іншими словами, люди, які роблять життя, вивчення певної теми, роблять гірше прогнозування, ніж мавпи, які випадково роблять вибір серед можливих варіантів. Навіть в регіонах своєї спеціалізації експерти не виступали краще, ніж неспеціалісти.

Експерти показали себе гірше, ніж випадковий розподіл, оцінюючи ступінь ймовірності конкретної події. На додаток, Tetlock знайшов, що більш відомий "перекладач", швидше за все, його надмірна впевненість і помилка.

По суті, експерти рідко звертають помилки, частіше за все, що слово йде так: «неправи тільки в часі» або «найкраще право». Видання

P.S. І пам'ятайте, що просто змініть наше споживання – разом ми змінюємо світ!

Джерело: masterok.livejournal.com/

В результаті чого з’явилися прості мавпи збиті гуру на фондовому ринку.

За результатами дослідження в університеті Кембриджі було встановлено, що історично ідеальний баланс у довгостроковому портфоліо інвестора досягається, коли 80% було вкладено в акції та 20% у готівковій готівці (або еквівалент, такі як страхування облігацій). Портфоліо необхідно перерозподілити один раз на рік.

І виявилося, що якщо ви кладете 20% грошей в банківський депозит, а інші 80% на складах, які вибрали мавпи, ви можете заробити досить багато.

Наприкінці 2014 року за даними Науково-дослідної компанії Hedge Fund Research Inc. середній фонд загубив 0,6%, в той час як портфоліо мавпи показали збільшення 2,3%. За рік раніше, хеджові кошти склали 6,7 відсотків, тоді як мавпи та банківські рахунки заробили 21 відсотків, три рази більше!

У 2012 році мавпи перетворилися грошові кошти на живоплот чотири рази, заробляючи 13 відсотків порівняно з 3,5 відсотків за кошти. Торгівля Перегляд стовпців Brett Arends сказав, що результат не варто дивуватися.

Почати великий депозитний фонд дуже дорогі: ви повинні платити заробітні плати, бонуси і так далі (імарин, скільки ви повинні платити за медичне страхування, враховуючи статистику з нападами серця в трейдерах). Інвестори оплачують всі ці витрати з кишені. Тоді виникає питання: чому навіть потрібні живоплотні кошти, якщо випадковий вибір запасів дає краще результати?

З іншого боку, менеджери повинні збити ринок приблизно на 60 відсотків. Щорічно. Можна тільки побажати їх удачі, так як в реальності це практично неможливо, пише Арендс.

У своєму виді інвестори повинні бути залучені кошти, але за даними журналу Wall Street, інвестори тільки прилітають замість цього. Навколо світу фонди живоплоту інвестували близько $2.5 trillion.

«Всі вулиці – єдине місце на землі, де барани просять перетворювати їх в шашлики, а індички можуть почути флерію аплазії для подяки», - сказав Арендс.

На початку 2009 року російський журнал «Фінанси». На передній частині циркового мавпи Люцерія надягають 30 кубів з іменами компаній, що розміщують акції на фондовому біржі. Вона вибрала 8 блоків, а з цих запасів сформовано інвестиційний портфель.

Під час експерименту навели вражаючий результат: інвестиційний портфель, зібраний компанією Luceria rose за ціною набагато більше, ніж акції найвідоміших фондів.

Люцерія змогла обходити лише 18 з 312 взаємодійних коштів акцій, змішаних інвестицій та коштів коштів коштів. Портфоліо циркових мавп за рік показав більш високу прибутковість, ніж інвестиції 94% російських колективних менеджерів.

Звичайно, результати незвичайного експерименту можна обробити гумором. Ймовірно, якщо 312 мавпи змагалися один з одним, їх продуктивність буде дивуватися ще більше, ніж прибутковість багатьох взаємодійних коштів. Очевидно, що Люцерія дуже пощастила з «підготовкою» Сбербанком, який поодинці в портфоліо показало надзвичайне зростання, а решта складових троянд в ціні в цілому в межах розумних обмежень.

Цікаво, що в 2010 році Люцерія знову отримала високі дивіденди, що склала понад 12% початкових інвестицій. Наскільки багато жартів про щасливого інвестора з приватного загону ми повинні визнати, що просто тримаємо випадково обрані акції, не включаючи ніяких угод з ними протягом тривалого часу, Luceria збиває абсолютну більшість російських професійних менеджерів. У два роки 86 відсотків фондових коштів заробили менше середньої циркової мавпи.

І трохи більше на одному тему:

Економічні прогнози Gurus Worse Than Випадковий вибір

Нібель лауреат Данила Кахнеман розширив прогнози так званих експертів, а також фінансових радників і небайдужих інвесторів у своїй книзі «Подумаючі, швидкі і світяться».

Кахнеман укладав, що люди особливо схильні до «ілюзії майстерності», коли дуже мало досвіду дає їм надмірну впевненість. В результаті вони роблять агресивні прогнози і відмовляються приймати нові дані.

Як Kahneman описує, погана репутація експертів була обґрунтована психологом Філіпом Цеттлоком. Він інтерв’ю 284 людей, які здійснили життя з «комендацією щодо політичних та економічних тенденцій». У найближчому майбутньому в регіонах та регіонах, які знайомі та небайдужими для них.

Відповідачі попросили оцінити ймовірність трьох альтернативних результатів політичних і економічних подій: збереження статусу quo і зміни в більшій або меншій мірі.

Результати були святими. Експерти зазначили гірше, ніж якщо вони просто призначають рівну можливість кожному з трьох можливих результатів. Іншими словами, люди, які роблять життя, вивчення певної теми, роблять гірше прогнозування, ніж мавпи, які випадково роблять вибір серед можливих варіантів. Навіть в регіонах своєї спеціалізації експерти не виступали краще, ніж неспеціалісти.

Експерти показали себе гірше, ніж випадковий розподіл, оцінюючи ступінь ймовірності конкретної події. На додаток, Tetlock знайшов, що більш відомий "перекладач", швидше за все, його надмірна впевненість і помилка.

По суті, експерти рідко звертають помилки, частіше за все, що слово йде так: «неправи тільки в часі» або «найкраще право». Видання

P.S. І пам'ятайте, що просто змініть наше споживання – разом ми змінюємо світ!

Джерело: masterok.livejournal.com/