430

El mono de nuevo engaña al wall street

No, no se trata de un Proyecto de Washoe (Washoe), que estamos con ustedes recientemente discutido, esto es un poco sobre el otro. Yo por supuesto suponía que todos lo tienen, pero

El experimento con los "monos-los inversores", en el cual un simple mono обыгрывали gurú de wall street en el mercado de valores, se convirtió en la parábola de la charla de la ciudad.

Hace unos años, un estudio realizado por la comisión de la universidad de cambridge, ha demostrado que, históricamente, el perfecto equilibrio en la cartera de largo plazo del inversor han logrado en el caso de que el 80% de вкладывалось en la promoción y el 20% en dinero en efectivo (o su equivalente, por ejemplo, bonos del tesoro). Al redistribuir la cartera una vez al año.

Y resultó que si el 20% de poner dinero en un depósito en el banco, y otros 80% distribuir por las acciones que han elegido los monos, que ganar mucho.

Según los resultados de 2014, según datos de Hedge Fund Research Inc., el promedio de un fondo de cobertura perdió un 0,6%, mientras que la cartera de los monos" mostró un incremento del 2,3%. El año anterior, los fondos de cobertura han demostrado la rentabilidad de un 6,7%, mientras que el mono y la cuenta bancaria ganado 21%, es decir, eran tres veces más eficaz!

En 2012, el mono de cuatro veces superaron los fondos de cobertura, alcanzando el 13% en comparación con el 3,5% de los fondos. Columnista MarketWatch brett Арендс considera que este resultado no debe sorprender.

"Iniciar un gran fondo de cobertura es muy caro: es necesario pagar los salarios, las bonificaciones y así sucesivamente (imagínese cuánto hay que pagar por los seguros de salud, teniendo en cuenta las estadísticas de los ataques del corazón de los operadores). Y todos estos gastos los inversores pagan de su bolsillo. Entonces surge la pregunta: ¿por qué son necesarios los fondos de cobertura, si la selección al azar de las acciones da mejores resultados?" — observa Арендс.

"En otras palabras, los gerentes deben tienen que ganar el mercado en un 60% aproximadamente. Cada año. Sólo se puede desearles buena suerte, ya que en la realidad es prácticamente imposible", escribe Арендс.

En su opinión, los inversores deben huir de los fondos de cobertura, pero, según The Wall Street Journal, los inversores en lugar de ello, sólo llegan. En todo el mundo en fondos de cobertura invirtieron alrededor de $2,5 billones.

"Wall street es el único lugar en la tierra, donde los corderos mismos piden a convertir en un kebab, y de los pavos se puede escuchar un aluvión de aplausos en el Día de acción de gracias", resume Арендс.

A principios de 2009 rusa de la revista "finans" tratando de hacer el experimento. Antes de circo de insectos Лукерией puesto 30 de los cubos con los nombres de las empresas que realicen acciones en la bolsa de valores. Ella eligió el 8 cubos, y de estas acciones se formó en la cartera de inversiones.

El experimento llevado a la sorprendente conclusión: la cartera de inversión, compilado Лукерией, durante el año se ha encarecido mucho más fuerte que las acciones de la mayoría de grandes fondos.

Лукерию pudieron evitar que sólo el 18 de 312 enlace los fondos de inversión de acciones, mixtos de inversión y de fondos de fondos. La cartera de circo de monos por año mostró una rentabilidad superior a la inversión, el 94% de rusos colectivos de gobernadores.

Por supuesto, a los resultados de la inusual experimento puede ser tratado con humor. Tal vez si entre ellos se confrontaron 312 обезьянок, sus indicadores se han ido todavía más fuerte que el de la rentabilidad de muchos de enlace los fondos de inversión. Es evidente que Лукерии increíblemente afortunados de префами" caja de ahorros, que algunos en su cartera han demostrado un extraordinario crecimiento, y el resto de componentes se han encarecido en general, dentro de lo razonable.

Es curioso que durante el año 2010 Лукерии de nuevo fueron acumulados dividendos, que subieron más de 12% de la inicialmente a la inversión. Cuántos ni шути de везучем el inversor del grupo de los primates, tienen que reconocer que teniendo en la mano" seleccionados al azar de la promoción, no concluyendo con ellos acuerdos de ningún tipo durante mucho tiempo, Лукерия ha ganado la mayoría absoluta de los rusos de los directores profesionales. En dos años el 86% de los fondos de capital han ganado menos de lo habitual mono de circo.

Y aún un poco más sobre el mismo tema:

Las previsiones económicas gurú de la peor selección aleatoria

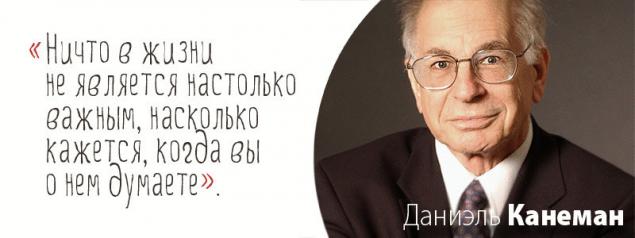

El premio nobel daniel kahneman rompió en pedazos los pronósticos de los llamados expertos, así como asesores financieros y los inversores aficionados en su libro "Pensar despacio y rápido" (Thinking, Fast And Slow).

Kahneman ha llegado a la conclusión de que los humanos son particularmente propensas a la "ilusión de la maestra", cuando muy poca experiencia les da la excesiva arrogancia. En consecuencia, ellos hacen agresivos pronósticos y se niegan a acceder a la nueva información.

Como describe el kahneman, la mala reputación de los expertos justificó el psicólogo felipe Тетлок. Se realizó una entrevista con 284 personas que se ganaban la vida en "comentarios o sugerencias políticos y económicos de las tendencias". Тетлок les pidió estimar la probabilidad de que un evento ocurra en un futuro próximo en el bien conocidos y desconocedores las esferas y regiones.

De los encuestados que evaluaran la probabilidad de que las tres alternativas de resultados políticos y económicos de eventos: mantener el statu quo y el cambio en mayor o menor parte.

Los resultados fueron alarmantes. Los expertos han demostrado ser peor, que si ellos simplemente se apropió de igualdad de oportunidad de cada uno de los tres posibles resultados. En otras palabras, las personas que se ganan la vida, al estudiar un tema en particular, hacen predicciones peor que un mono, que, al azar, hacen que la elección entre las posibles opciones. Incluso en zonas en las que la especialización de los expertos no han demostrado ser mejor que los no especialistas en temas.

Los expertos han demostrado ser peor que la asignación al azar, para evaluar el grado de probabilidad de un suceso. Además, Тетлок descubrió que cuanto знаменитее "forecaster", mayor es la probabilidad de que en su exceso de confianza y el error.

En realidad, los expertos rara vez se reconocen los errores más a menudo el enunciado dice así:"se han equivocado en el tiempo" o "casi la razón".publicado

P. S. Y recuerde, sólo cambiando su consumo — estamos juntos cambiando el mundo! ©

Fuente: masterok.livejournal.com/

El experimento con los "monos-los inversores", en el cual un simple mono обыгрывали gurú de wall street en el mercado de valores, se convirtió en la parábola de la charla de la ciudad.

Hace unos años, un estudio realizado por la comisión de la universidad de cambridge, ha demostrado que, históricamente, el perfecto equilibrio en la cartera de largo plazo del inversor han logrado en el caso de que el 80% de вкладывалось en la promoción y el 20% en dinero en efectivo (o su equivalente, por ejemplo, bonos del tesoro). Al redistribuir la cartera una vez al año.

Y resultó que si el 20% de poner dinero en un depósito en el banco, y otros 80% distribuir por las acciones que han elegido los monos, que ganar mucho.

Según los resultados de 2014, según datos de Hedge Fund Research Inc., el promedio de un fondo de cobertura perdió un 0,6%, mientras que la cartera de los monos" mostró un incremento del 2,3%. El año anterior, los fondos de cobertura han demostrado la rentabilidad de un 6,7%, mientras que el mono y la cuenta bancaria ganado 21%, es decir, eran tres veces más eficaz!

En 2012, el mono de cuatro veces superaron los fondos de cobertura, alcanzando el 13% en comparación con el 3,5% de los fondos. Columnista MarketWatch brett Арендс considera que este resultado no debe sorprender.

"Iniciar un gran fondo de cobertura es muy caro: es necesario pagar los salarios, las bonificaciones y así sucesivamente (imagínese cuánto hay que pagar por los seguros de salud, teniendo en cuenta las estadísticas de los ataques del corazón de los operadores). Y todos estos gastos los inversores pagan de su bolsillo. Entonces surge la pregunta: ¿por qué son necesarios los fondos de cobertura, si la selección al azar de las acciones da mejores resultados?" — observa Арендс.

"En otras palabras, los gerentes deben tienen que ganar el mercado en un 60% aproximadamente. Cada año. Sólo se puede desearles buena suerte, ya que en la realidad es prácticamente imposible", escribe Арендс.

En su opinión, los inversores deben huir de los fondos de cobertura, pero, según The Wall Street Journal, los inversores en lugar de ello, sólo llegan. En todo el mundo en fondos de cobertura invirtieron alrededor de $2,5 billones.

"Wall street es el único lugar en la tierra, donde los corderos mismos piden a convertir en un kebab, y de los pavos se puede escuchar un aluvión de aplausos en el Día de acción de gracias", resume Арендс.

A principios de 2009 rusa de la revista "finans" tratando de hacer el experimento. Antes de circo de insectos Лукерией puesto 30 de los cubos con los nombres de las empresas que realicen acciones en la bolsa de valores. Ella eligió el 8 cubos, y de estas acciones se formó en la cartera de inversiones.

El experimento llevado a la sorprendente conclusión: la cartera de inversión, compilado Лукерией, durante el año se ha encarecido mucho más fuerte que las acciones de la mayoría de grandes fondos.

Лукерию pudieron evitar que sólo el 18 de 312 enlace los fondos de inversión de acciones, mixtos de inversión y de fondos de fondos. La cartera de circo de monos por año mostró una rentabilidad superior a la inversión, el 94% de rusos colectivos de gobernadores.

Por supuesto, a los resultados de la inusual experimento puede ser tratado con humor. Tal vez si entre ellos se confrontaron 312 обезьянок, sus indicadores se han ido todavía más fuerte que el de la rentabilidad de muchos de enlace los fondos de inversión. Es evidente que Лукерии increíblemente afortunados de префами" caja de ahorros, que algunos en su cartera han demostrado un extraordinario crecimiento, y el resto de componentes se han encarecido en general, dentro de lo razonable.

Es curioso que durante el año 2010 Лукерии de nuevo fueron acumulados dividendos, que subieron más de 12% de la inicialmente a la inversión. Cuántos ni шути de везучем el inversor del grupo de los primates, tienen que reconocer que teniendo en la mano" seleccionados al azar de la promoción, no concluyendo con ellos acuerdos de ningún tipo durante mucho tiempo, Лукерия ha ganado la mayoría absoluta de los rusos de los directores profesionales. En dos años el 86% de los fondos de capital han ganado menos de lo habitual mono de circo.

Y aún un poco más sobre el mismo tema:

Las previsiones económicas gurú de la peor selección aleatoria

El premio nobel daniel kahneman rompió en pedazos los pronósticos de los llamados expertos, así como asesores financieros y los inversores aficionados en su libro "Pensar despacio y rápido" (Thinking, Fast And Slow).

Kahneman ha llegado a la conclusión de que los humanos son particularmente propensas a la "ilusión de la maestra", cuando muy poca experiencia les da la excesiva arrogancia. En consecuencia, ellos hacen agresivos pronósticos y se niegan a acceder a la nueva información.

Como describe el kahneman, la mala reputación de los expertos justificó el psicólogo felipe Тетлок. Se realizó una entrevista con 284 personas que se ganaban la vida en "comentarios o sugerencias políticos y económicos de las tendencias". Тетлок les pidió estimar la probabilidad de que un evento ocurra en un futuro próximo en el bien conocidos y desconocedores las esferas y regiones.

De los encuestados que evaluaran la probabilidad de que las tres alternativas de resultados políticos y económicos de eventos: mantener el statu quo y el cambio en mayor o menor parte.

Los resultados fueron alarmantes. Los expertos han demostrado ser peor, que si ellos simplemente se apropió de igualdad de oportunidad de cada uno de los tres posibles resultados. En otras palabras, las personas que se ganan la vida, al estudiar un tema en particular, hacen predicciones peor que un mono, que, al azar, hacen que la elección entre las posibles opciones. Incluso en zonas en las que la especialización de los expertos no han demostrado ser mejor que los no especialistas en temas.

Los expertos han demostrado ser peor que la asignación al azar, para evaluar el grado de probabilidad de un suceso. Además, Тетлок descubrió que cuanto знаменитее "forecaster", mayor es la probabilidad de que en su exceso de confianza y el error.

En realidad, los expertos rara vez se reconocen los errores más a menudo el enunciado dice así:"se han equivocado en el tiempo" o "casi la razón".publicado

P. S. Y recuerde, sólo cambiando su consumo — estamos juntos cambiando el mundo! ©

Fuente: masterok.livejournal.com/