824

Чим відрізняється мікропозика від кредиту

Як позики, так і кредити мають свої переваги та недоліки. Вибір того чи іншого фінансового рішення залежатиме від обставин та платоспроможності позичальника.

Чим відрізняється мікропозика від кредиту

Останніми роками зростає популярність кредитування. При цьому мікрофінансові організації та банки пропонують великий вибір фінансових продуктів різної тривалості. Позики, кредити та позики зазвичай вважаються синонімами. Проте з-поміж них існує ряд відмінностей.

Що таке мікропозика і що таке кредит

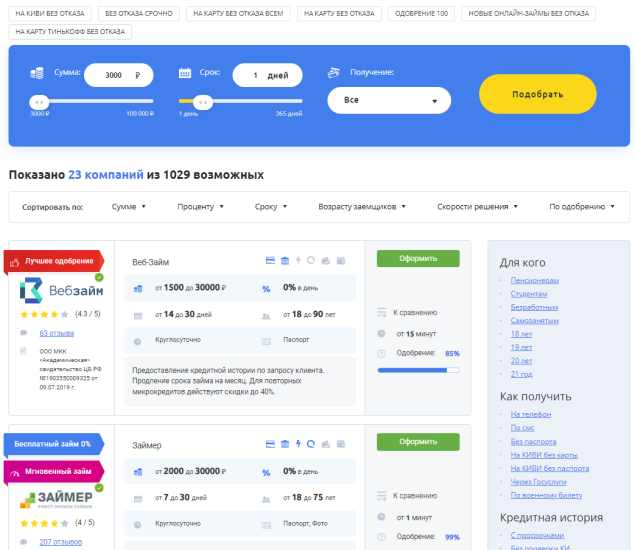

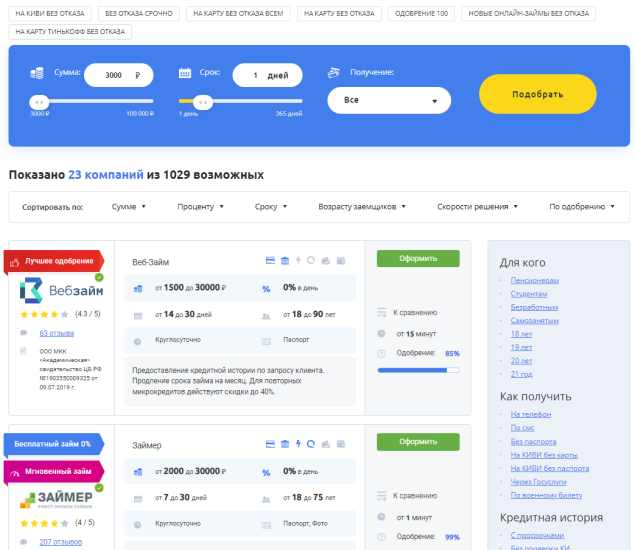

Під мікропозикою розуміється кредит, який видається МФО на короткий термін. Мікрокредитні компанії видають трохи більше 500 000 рублів, а мікрофінансові – до мільйона. У середньому позика оформляється у сумі до 30 000 рублів. Процентна ставка при цьому знаходиться в межах 1% на день або 365% річних. Подібну позику легко оформити, нерідко вона оформляється онлайн. Радимо переглянути доступні варіанти на інформаційному порталі.

Кредит - це грошова позика, що видається банком після підписання договору. Ставка буде значно нижчою, ніж у випадку мікропозики. Крім пакета документів, який готує позичальник, іноді для отримання кредиту потрібне залучення поручителя.

Види позик та кредитів

Мікропозики можуть видаватися готівкою, на електронний гаманець або на картку. Розрізняють незабезпечені, з поручителем, під заставу, ануїтетні, диференційовані, класичні чи онлайн. Відповідно до тривалості надання коштів розрізняють короткострокові, середньострокові чи довгострокові.

Щодо кредитів, основні види – споживчі, іпотечні та автокредити. Крім того, поширені разові кредити, вексельні, інвестиційні, факторингові, лізингові, національні та міжнародні. Якщо кредитування виробляється кількома банками, то мають на увазі синдикований кредит. За формою фінансовий продукт може бути товарним, грошовим чи змішаним. Кредит підрозділяється залежно від галузевої спрямованості промисловий, сільськогосподарський і торговий.

Які документи потрібні для оформлення позики, які для кредиту

Вимоги до мікропозик далеко не такі суворі, як до традиційних кредитів. Для отримання мікропозики потрібно подати до МФО паспорт, заяву та другий документ. У письмовій чи електронній заявці зазначаються персональні дані, ІПН, дані про місце працевлаштування. Деякі анкети містять запит на наявність сім'ї та дітей.

У разі кредиту знадобиться також довідка про доходи та зайнятість. Якщо йдеться про велику суму, можливо, потрібно також залучити до угоди поручителя або оформити заставу. У кожному разі готується двосторонній договір, у якому докладно прописуються умови кредитування, порядок повернення коштів, терміни, штрафні санкції тощо.

Переваги та недоліки позик та кредитів

Як позики, так і кредити мають свої переваги та недоліки. Вибір того чи іншого фінансового рішення залежатиме від обставин та платоспроможності позичальника.

Безперечні плюси позик:

Що і коли вигідніше брати

У ситуаціях, коли потрібно терміново отримати кошти до зарплати і йдеться про невелику суму, рекомендується оформити швидку позику. У разі коли плануються великі витрати і можна не поспішати з оформленням, краще звернутися до банку за кредитом і укласти договір. Перед підписанням угоди важливо уважно ознайомитись з усіма умовами кредитування.

Чим відрізняється мікропозика від кредиту

Останніми роками зростає популярність кредитування. При цьому мікрофінансові організації та банки пропонують великий вибір фінансових продуктів різної тривалості. Позики, кредити та позики зазвичай вважаються синонімами. Проте з-поміж них існує ряд відмінностей.

Що таке мікропозика і що таке кредит

Під мікропозикою розуміється кредит, який видається МФО на короткий термін. Мікрокредитні компанії видають трохи більше 500 000 рублів, а мікрофінансові – до мільйона. У середньому позика оформляється у сумі до 30 000 рублів. Процентна ставка при цьому знаходиться в межах 1% на день або 365% річних. Подібну позику легко оформити, нерідко вона оформляється онлайн. Радимо переглянути доступні варіанти на інформаційному порталі.

Кредит - це грошова позика, що видається банком після підписання договору. Ставка буде значно нижчою, ніж у випадку мікропозики. Крім пакета документів, який готує позичальник, іноді для отримання кредиту потрібне залучення поручителя.

Види позик та кредитів

Мікропозики можуть видаватися готівкою, на електронний гаманець або на картку. Розрізняють незабезпечені, з поручителем, під заставу, ануїтетні, диференційовані, класичні чи онлайн. Відповідно до тривалості надання коштів розрізняють короткострокові, середньострокові чи довгострокові.

Щодо кредитів, основні види – споживчі, іпотечні та автокредити. Крім того, поширені разові кредити, вексельні, інвестиційні, факторингові, лізингові, національні та міжнародні. Якщо кредитування виробляється кількома банками, то мають на увазі синдикований кредит. За формою фінансовий продукт може бути товарним, грошовим чи змішаним. Кредит підрозділяється залежно від галузевої спрямованості промисловий, сільськогосподарський і торговий.

Які документи потрібні для оформлення позики, які для кредиту

Вимоги до мікропозик далеко не такі суворі, як до традиційних кредитів. Для отримання мікропозики потрібно подати до МФО паспорт, заяву та другий документ. У письмовій чи електронній заявці зазначаються персональні дані, ІПН, дані про місце працевлаштування. Деякі анкети містять запит на наявність сім'ї та дітей.

У разі кредиту знадобиться також довідка про доходи та зайнятість. Якщо йдеться про велику суму, можливо, потрібно також залучити до угоди поручителя або оформити заставу. У кожному разі готується двосторонній договір, у якому докладно прописуються умови кредитування, порядок повернення коштів, терміни, штрафні санкції тощо.

Переваги та недоліки позик та кредитів

Як позики, так і кредити мають свої переваги та недоліки. Вибір того чи іншого фінансового рішення залежатиме від обставин та платоспроможності позичальника.

Безперечні плюси позик:

- простота оформлення;

- заповнення заявки онлайн;

- швидкість видачі;

- великий вибір МФО;

- безвідсотковий період;

- пролонгація.

- високий відсоток;

- великі штрафи за прострочення;

- короткий період кредитування.

- знижений відсоток;

- довгий термін;

- співробітництво за договором;

- зручний графік платежів;

- великі суми.

- необхідність очікування;

- ризик відмови;

- особисте відвідування відділення банку;

- великий пакет документів.

Що і коли вигідніше брати

У ситуаціях, коли потрібно терміново отримати кошти до зарплати і йдеться про невелику суму, рекомендується оформити швидку позику. У разі коли плануються великі витрати і можна не поспішати з оформленням, краще звернутися до банку за кредитом і укласти договір. Перед підписанням угоди важливо уважно ознайомитись з усіма умовами кредитування.

Все моє життя я був просто колективом для дітей, але тепер вони раптом запам'ятали мене.

Операції в Ізраїлі: Медична Експертиза та Багатонаціональний Підхід